盧森堡投資控股公司的最新規定

盧森堡投資控股公司的最新規定

來源 :大成律師事務所 章少輝

盧森堡是歐盟的六大創始國之一,也是衆多歐洲機構如歐洲法院、歐洲議會以及歐洲投資銀行的總部所在地;盧森堡是僅次于美國的全球第二大基金投資中心,擁有強大的銀行和投資基金産業,也是歐元區最大的财富管理中心和再保險中心之一。

截至2016年,已有155家銀行上市, 而七大中資銀行,即中國銀行、中國工商銀行、中國建設銀行、招商銀行、交通銀行、中國農業銀行以及中國光大銀行均選擇在盧森堡設立其歐洲總部,并通過總部管理其他歐洲分行,爲在歐洲經商的中國客戶提供服務。此外,盧森堡正在緻力于打造人民币離岸金融中心。

截至2020年,盧森堡金融基金會的資産規模突破5萬億歐元。根據金融部門監督委員會(CSSF)的最新數據,盧森堡的基金行業管理着4.973萬億美元的資産,包括UCITS基金[1],專門基金和股份,年增長率爲5.40%,2019年至2020年之間的增長達到16.10%。盧森堡也是衆多中國基金落地歐盟的首選,并通過盧森堡在歐洲進行分銷,如華夏基金、南方基金,長城投資控股、彙添富基金、宏利資産管理等。

衆多世界知名企業也選擇将其歐洲總部設在盧森堡,包括亞馬遜、Millicom、Paypal、蘋果 iTunes、 樂天、 DuPont Teijin Films、Fanuc Robotics、Skype等;其中還包括三峽、華爲、思念、複星等中國公司。

靈活多樣的監管和法律環境,完善的金融服務和支持功能基礎設施,極富吸引力的稅收制度,多樣的企業激勵措施,研發(R&D)和知識産權(IP)稅收激勵措施和高技能多語種人才的彙集,爲企業在盧森堡的設立和發展,以及在歐盟市場的開拓提供了得天獨厚的環境。

盧森堡投資有什麽優勢?

盧森堡位于歐洲西部,毗鄰德國、法國和比利時,處于歐洲的心髒地帶。除有利的地理位置外,盧森堡在近幾年的透明國際清廉指數排名中,一直位于世界前十。盧森堡政局穩定,法律健全,公共政策框架靈活,稅收優惠,是歐洲最有發展前景的商業投資目的地,吸引着大量的跨國公司在盧森堡設立歐洲總部或控股公司。如總部位于盧森堡的歐洲衛星公司(SES)是世界第二大衛星運營商,衛星信号覆蓋率達99.99%,擁有衛星40顆,居歐洲第一、世界第二。

盧森堡人均GDP連續多年排名世界第一。在世界經濟論壇發布的“2019年全球競争力報告”中,盧森堡綜合排名第18位,屬于創新驅動型國家,是全球理想投資場所。盧森堡作爲歐盟成員國,中國投資者可利用其優越的地理位置、靈活的銀行和金融框架以及諸多避免雙重稅收協定,進入歐洲市場,與其他歐盟和歐盟經濟區成員國開展業務。

盧森堡還是世界第八大金融投資中心。首都盧森堡市被譽爲“金融之都”,高峰期擁有193家銀行,3833隻基金,管理的基金資産高達3萬億歐元,人均銀行數量居世界第一,亦是世界第二、歐洲最大的基金管理中心[2]。中盧兩國的商業關系正迅速發展。中國許多頂級的中資銀行、跨國公司、國有企業和基金管理公司将盧森堡作爲進入歐洲市場的門戶。越來越多的中國基金投資者和基金管理公司将盧森堡作爲輻射歐洲市場的基金發行地和/或上市中心。

對與盧森堡簽署有避免雙重征稅協定的國家(地區)及歐盟内國家,在盧森堡設立的控股子公司,且滿足法定條件的,母公司從該控股子公司獲得的分紅收入免征預扣稅。而中國内地與中國香港地區都與盧森堡簽有避免雙重征稅協定。中國的跨國公司、國有企業和私營企業可從該雙重稅收協定中受益,從而将其投資項目打入歐洲市場,整合母公司對歐洲投資和貿易業務,實現合理避稅和融資多樣化。

此外,中國公民可擔任盧森堡公司的董事會成員和高管。非盧森堡居民在收取在盧注冊公司分紅時,符合法定要件的,亦可依法享受減免。

控股公司和實體公司有什麽區别?

投資人在盧森堡設立公司,可以根據公司業務需要,選擇成立控股公司或實體公司。

控股公司也稱SOPARFI (société de participation financière, “金融參股公司”),是一種盧森堡特有的控股公司。其主要宗旨和營業範圍是通過獲取其股份來控制其他外國或本地公司,而不進行任何具體商業活動。控股公司可以收購和持有其他公司的股份。投資者設立控股公司進行融資持股,無需申請任何許可證和營業執照。

控股公司可以采用不同的公司法律形式:SA(股份有限公司),SARL(有限責任公司),或SCA(股份有限合夥)等等。受益于2003年12月23日第2003/123/CE号歐盟指令:SOPARFI可以收取子公司分配的股息,而無需在子公司所在的國家預扣稅。另一方面,當盧森堡公司向其股東分配股息時,滿足以下條件之一,則公司支付的股息無需在盧森堡繳納15%的預提稅:SOPARFI擁有該子公司至少10%的資本或收購價格等于或高于120萬歐元,連續控股時間12個月以上,且子公司所在地所得稅制相似;或者,如果股息的接受者是盧森堡的應稅實體或居民。

不同于實體公司,SOPARFI不能進行任何商業活動, 但是可以參與子公司的管理,持有房地産,知識産權。

投資人若打算從事商業,貿易或手工相關經營活動, 則需設立實體公司。實體公司可以采用任何類型的公司法律形式進行注冊。在計劃開展任何商業或服務活動之前,必須取得營業執照。如果投資者希望開展銀行業務或保險服務,則需向盧森堡相關監管機構申請特别授權和牌照。

盧森堡公司如何設立?

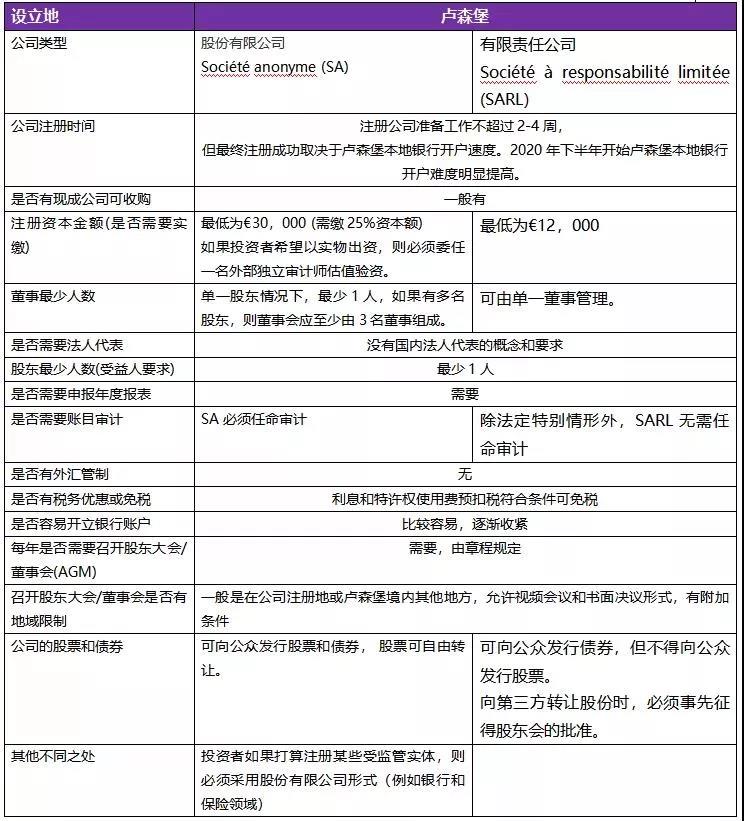

1.股份有限責任公司與有限責任公司的區别

盧森堡最常采用的公司法律形式是股份有限公司(Société anonyme (SA))和有限責任公司(Société à responsabilité limitée (SARL))。中國國籍投資者可合法持有盧森堡子公司100%的股份。

兩種公司類型的比較詳情,請見下表:

2.公司設立的具體步驟

(1)公司設立前準備階段

收集信息和KYC/AML(了解客戶/反洗錢)資料

起草公司的最終受益人聲明

起草注冊公司的章程,委托書(公司股東可以委托注冊公司),以及其他文件簽訂挂地址協議或者租賃協議選擇董事人選,SA公司還需要指定審計現金出資的情況下:在一家盧森堡銀行開設新公司銀行賬戶,将公司注冊資金打入新開的公司賬戶,銀行簽發資金凍結證書實物出資的情況下:創始股東關于實物出資價值的評估報告,且出資至少與公司發行的股票等值

(2)公司成立公證員見證會

在公證員面前,由公司創始人或代理人簽署公司章程公證員簽發公證文書,公司正式成立公證員簽發資金解凍證明公證員負責向盧森堡貿易與公司注冊中心提交公司設立公證文書,并進行登記注冊

3.公司成立後

控股公司從公證員簽署之日起立即可以開展融資控股業務活動實體公司則必須繼續申請營業執照,獲得批準之後才可以開展商業活動如果投資者希望開展銀行業務或保險服務,則需向盧森堡相關監管機構申請特别授權和牌照任何類型公司都必須制作股東股份登記名冊

反洗錢和稅收實質性要求有什麽新的規定?

1.反洗錢與反資助恐怖主義規定

根據2004年11月12日反洗錢與反資助恐怖主義法 (Loi LBC/FT)[3]規定,商事主體在投資過程中需要提供KYC材料[4]進行審核。自2004年起至今,該法規進行了十幾次修正案。

而根據2019年1月13日設立的最終受益人登記冊(“ RBE”)法,盧森堡公司需在 2019年11月30日前登記宣布其最終擁有人,無論公司形式,包括股份有限公司。如果沒有申報,将處以1,250歐元至1,250,000歐元不等的刑事罰款。公司需确定并申報公司的最終受益人,如無法識别爲某一位自然人股東,則會被确定爲擔任“主要管理人”職位的人。

最新的一次修正案,是于2020年3月25日頒布的,爲實施歐洲議會和歐盟理事會2018年5月30日歐盟指令(EU)2018/843,于今年3月30日生效。增加了适用于虛拟資産服務提供商以及公司和信托服務提供商的特殊規定。并提出了證明文件需爲“可靠且獨立的”, 例如:公司注冊證明,公司年度報告, 股東名冊,或其他任何确認持有股份的證明或公證文件等。

2.稅收實質性要求

盧森堡公司需要與滿足盧森堡規定的稅收實質聯系要件,方可享受稅收優惠政策。盧森堡對稅收實質性的基本要求有:(1)公司的主要管理人員必須居住或工作(納稅地)在盧森堡, (2)主要的管理決策需在盧森堡做出,公司的年度股東大會須在盧森堡注冊地舉行,且一年至少一次,以及(3)公司不可以被其他國家認定爲納稅主體。

2013年,經濟合作與發展組織(OECD)和G20,通過了一項針對BEPS[5]的15點行動計劃。基于該計劃,控股公司需要在盧森堡有足夠的實質性經濟和活動。2016年,OECD和G20建立了一個BEPS包容性框架(MLI)旨在解決條約濫用問題,已有100多個國家和地區加入。盧森堡在2019年3月7日國内立法中落實該框架。

一般而言,稅收實質性要求對控股公司要求相對較低,但仍需要滿足基本的實質性聯系要求,即該公司必須是盧森堡的納稅主體。在構架公司管理結構時,可以采用AB董事結構。A董事爲非本地董事(如:境外股東代表),B董事爲本地董事(盧森堡納稅居民),通過聯合簽字共同管理公司。AB董事的設置,可加強盧森堡控股公司的稅收實質聯系因素,避免被外國稅局定性爲遠程操控的空殼公司而導緻稅收構架被穿透。

3.DAC 6 最新規定

DAC 6是歐盟理事會出台的歐盟稅務管理合作指令的第六版(EU Directive for Administrative Cooperation in (Direct) Taxation, 6th version),涉及跨境安排有關的稅收領域的強制性自動信息交換,規定了跨境中介機構或納稅人應向稅務機關報告的安排,并要求歐盟成員國之間自動交換此信息。

參與與相關稅收安排的歐盟中介機構[6](或在特定情況下的納稅人本人)有報告或通知義務。總體來說,報告義務将由中介機構承擔,但享有專業特權豁免的中介機構[7]沒有提交報告的義務,僅有通知任何其他中介的義務,将由其他中介機構承擔提交報告。然而,在納稅人自行設計和實施計劃而沒有中介機構的情況下,或根據DAC 6法的規定,不涉及位于歐盟的中介機構的情況下,将由納稅人本人進行報告。當然,納稅人也可委托具有專業特權的中介機構(例如Dentons)幫助其進行報告。

DAC 6規定的“應報告的安排” (reportable arrangement) 是指具有該指令規定的 A、B、C、D 或 E 類中一個或多個标志(Hallmarks)的跨境安排(Cross-border arrangements)。跨境安排是指至少一名參與者出于稅務目的在盧森堡以外的其他司法轄區居住,或具有雙重稅收居住地,或在另一司法轄區從事與該安排有關的活動;而當跨境安排中出現DAC6法律定義的标志A(通用标志)、B(特定标志)、C(與可稅前扣除的跨境交易相關的特定标志)、D (有關自動交換信息和實益擁有權的特殊标志,存在可能破壞歐盟法律或與其他國家/地區達成協議的情況)或 E (關于轉讓定價的特定标志)類中一個或多個标志,或則該跨境安排應進行報告。某些情況下,部分标志也需要接受附加的“主要利益測試”(Main Benefit Test),即如果在考慮所有相關事實和情況後,可以合理預期确定某人可以從一項安排中獲得主要利益或主要利益之一是獲得稅收利益,則滿足“主要受益”,應進行報告。

确定屬于應報告的跨境安排後,DAC 6 應報告的内容包括:一般納稅人(其組織架構内的集團成員)及中介機構的身份;跨境稅務安排特征細節;跨境稅務安排相關商業行爲;跨境稅務安排起始或即将開始的日期;當地國家針對此跨境稅務安排的稅務規範;跨境稅務安排所包含的價值(金額);跨境稅務安排所涉及歐盟國成員國;其他可能受此跨境稅務安排影響的歐盟國成員國及其相關納稅人信息。

DAC 6法律從2020年7月1日起生效實施,在該日期之後實施的任何應報告跨境安排都應在觸發[8]30天内進行報告。然而,作爲過渡規則,2018年6月25日至2020年6月30日之間進行的交易,中介機構和相關納稅人必須在2020年8月31日前提交報告,披露有關第一步應報告跨境安排的信息。由于COVID-19疫情的影響,歐盟委員發布了一項提案,延長DAC6報告截止日期,即在2021年2月28日之前。2020年7月1日至2020年12月31日之間進行的交易,應在2021年1月31日前進行報告。

如果未能報告,逾期報告,報告不完整或不準确,以及違反法律專業特權對中介機構的要求,則将受到罰款,最高罰款爲250000歐元。

請先 登錄後發表評論 ~