SWIFT制裁:内容、影响及展望

文:任泽平团队

2月27日,欧盟、英国、美国、加拿大发表共同声明,宣布禁止俄罗斯部分银行使用环球同业银行金融电讯协会(SWIFT)系统。如果实施,意味着暂时切断俄罗斯与世界的大部分贸易和资金往来。

SWIFT被业内称为“金融核弹”,什么是SWIFT系统?影响有多大?

1.1 什么是SWIFT系统?

SWIFT是环球同业银行金融电讯协会(Society for Worldwide InterbankFinancial Telecommunications)的简称,1973年5月成立,初始成员来自15个国家的239家银行,总部设在比利时的布鲁塞尔。SWIFT基于标准化的报文体系,已成为国际间金融信息数据交换的标准语言,解决了信息传递的信任问题,SWIFT平台上每日运行的金融报文在很大程度上真实反映了全球金融及贸易活动情况。目前SWIFT已覆盖全球200多个国家和地区的11000多家金融机构,每天处理的金融信息高达4200 万条,划拨资金以万亿美元计算,是国际支付清算体系中重要的基础设施。截至2021 年底,SWIFT 系统中,美元、欧元、英镑、人民币的支付业务市场份额占比分别为 40.5%、36.7%、5.9%、 2.7%,虽然仍为美元欧元主导,但人民币占比有所上升。

SWIFT虽然号称中立,难以保持独立。SWIFT作为中立的公用事业组织,设立在比利时,主要席位成员是欧盟国家,本不需要遵守美国的制裁法律法规。但SWIFT掌握了全球绝大部分资金划转信息,其中以美元结算的比例超四成,这成为美国将其从商业工具变为政治工具的理由。“9·11”事件后,美国就以反恐为名,逐步加强了对SWIFT系统的控制能力,并于2011年正式开始对SWIFT系统的数据实行监控。尽管SWIFT反复声明独立性,但在美元主导的国际货币体系下,SWIFT难以独立决策,很大程度上受大国博弈的影响。

1.2 SWIFT系统在国际支付中的作用

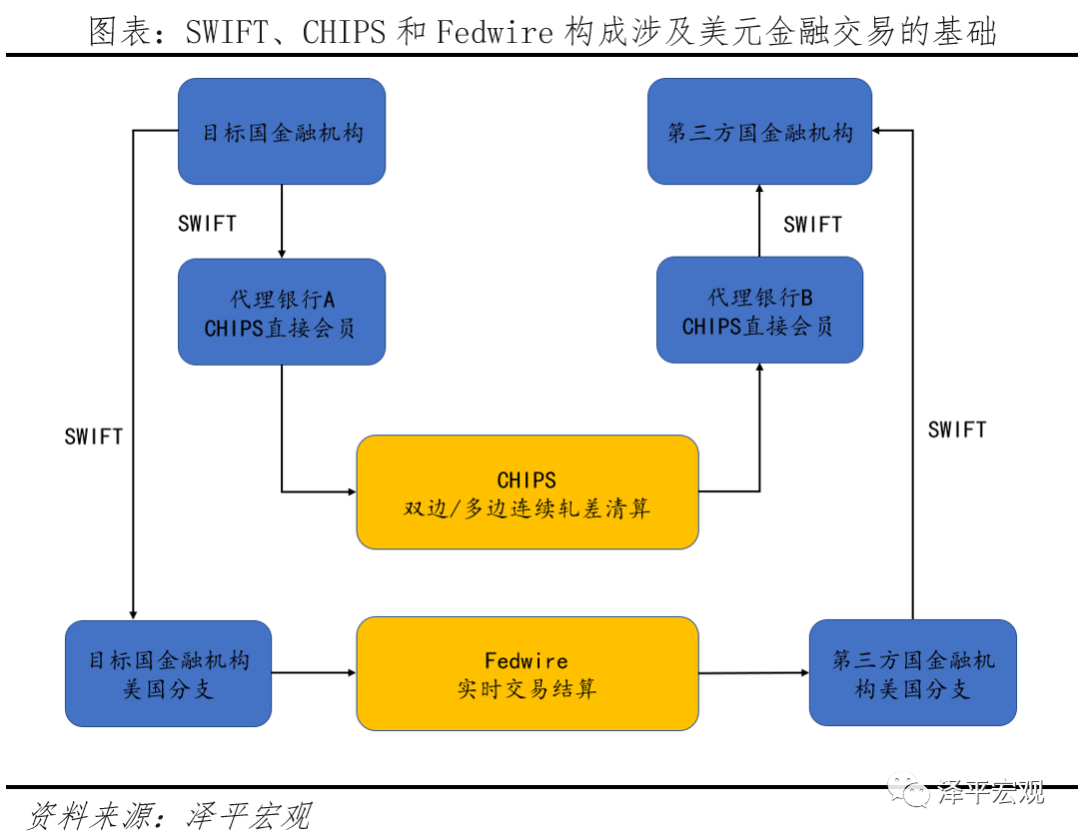

SWIFT、CHIPS和Fedwire构成美元跨境交易支付基础。首先要区分国际支付清算体系包括信息流和资金流两大部分。SWIFT系统,简称报文系统,主要解决信息流传递的问题,负责传送清算账户处理的指令,不涉及具体资金划转。资金的清算、结算由各国支付系统承担,例如CHIPS系统承担的是美元在跨国交易清算,而Fedwire系统承担美元在美国境内的实时交易结算。

SWIFT系统掌握全球资金流向信息,被称为“金融核武器”。如果金融机构被CHIPS切断支付通道,影响的只是与美国的交易往来,而一旦被SWIFT切断报文转换通道,则是切断了与全球各国利用各种货币进行交易的通道,打击范围更广。如果被剔除该系统,意味着不能再接收和传递国际金融信息,所有资金及金融活动只能采用易货交易或现金交易方式,程序繁琐,交易成本极高。因此,SWIFT系统成为美国对个人、企业、金融机构及政府资金监控并进行制裁的重要手段。

2 历史上被剔除SWIFT系统的案例分析

SWIFT曾先后对朝鲜、伊拉克、伊朗、利比亚等金融机构实施制裁,也曾被用来威胁过俄罗斯等金融机构。这种手段点对点精准打击,具备见效快、成本低、非对称等优势。

美国的金融制裁主要针对朝鲜、伊朗、俄罗斯等中小经济体,其奏效条件有两个:一是目标经济体体量较小,或经济结构单一,一旦控制美元支付和融资渠道,相当于遏制其对外经济贸易;二是美国对其依赖度较低,制裁引起反噬作用小。

2.1 伊朗两度被剔除SWIFT系统,贸易大降,恶性通胀

背景:打压反美政权。自1979年伊朗伊斯兰革命成功后,反美政权上台,多次挑衅美国在中东的权威。例如,试图在中东建立“什叶派之弧”、提议用“一篮子货币”取代美元作为石油结算货币、发展核武器等,不断试探美国底线,美国对伊朗从经济、军事封锁层层加码,金融制裁达到新高度。

过程:两度剔除SWIFT系统。2012年美国首次动用SWIFT系统,切断与伊朗4家银行报文转换通道,导致伊朗无法使用美元、欧元及任何国际货币进行跨境交易,迫使伊朗签署《伊核协议》放弃核计划。2018年末,特朗普单方面撕毁伊核协议,再度将伊朗剔除SWIFT系统。

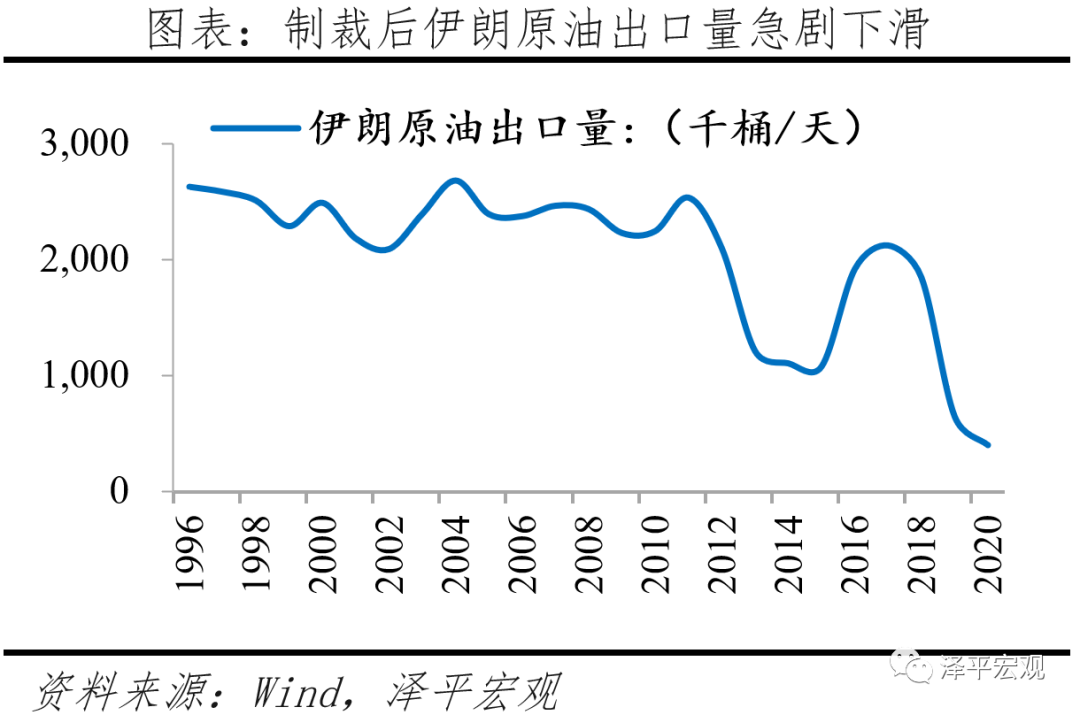

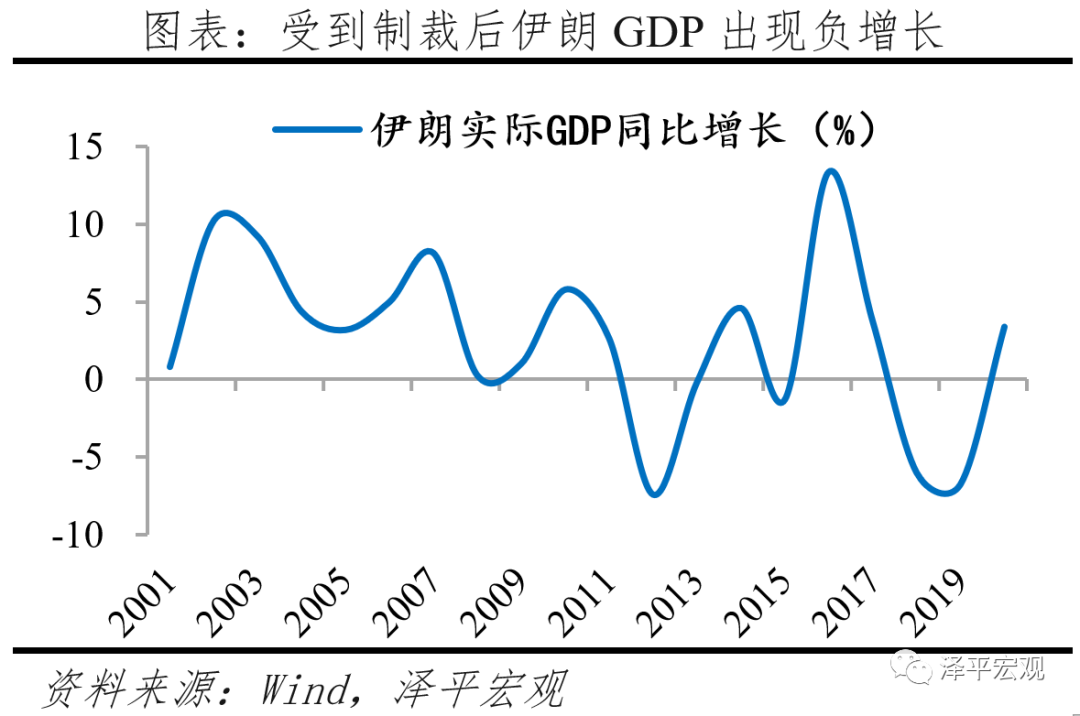

后果:贸易大幅下滑,恶性通胀。2012-2015年,被切断SWIFT通道后,伊朗对外贸易陷入衰退,进出口规模急剧下滑,原油出口量缩减一半,2018年伊朗被剔除SWIFT系统,原油出口量一路下滑。进口物资不足促使恶性通胀发生,伊朗甚至被迫采取以物易物的方式交易。

2.2 俄罗斯曾被威胁剔除,但未实施

背景:2013年,乌克兰亲俄派总统亚努科维奇拒绝同欧盟签署联系国协定,引发乌克兰危机;2014年克里米亚地区并入俄罗斯,激化地缘政治矛盾,成为欧美联合制裁俄罗斯的契机。

过程:对俄金融制裁步步升级:1)封锁俄企融资渠道。2014年美国对俄罗斯国防、金融和能源行业发布中长期融资禁令,俄罗斯最大的银行——俄罗斯储蓄银行也被列入制裁名单。2)冻结个人和公司资产。2014年美国宣布对7名俄官员与17家实体在美资产进行冻结,共计1.56亿美元。2018年4月美国再次宣布对俄罗斯38个个人和公司实施制裁,冻结其在美国管辖范围内的所有资产。3)威胁停止俄罗斯的支付服务。2014年3月,美国VISA卡和万事达卡两家公司停止向俄罗斯银行客户提供支付结算服务。美国还多次威胁切断SWIFT系统。2015年,由于俄罗斯在波罗的海进行大规模军演,美国提出对俄罗斯关闭SWIFT系统的动议。如果这项动议成真,将对高度依赖石油能源出口和生活必需品进口的俄罗斯形成重大打击。最终,由于欧洲反对,美国没有采取行动。

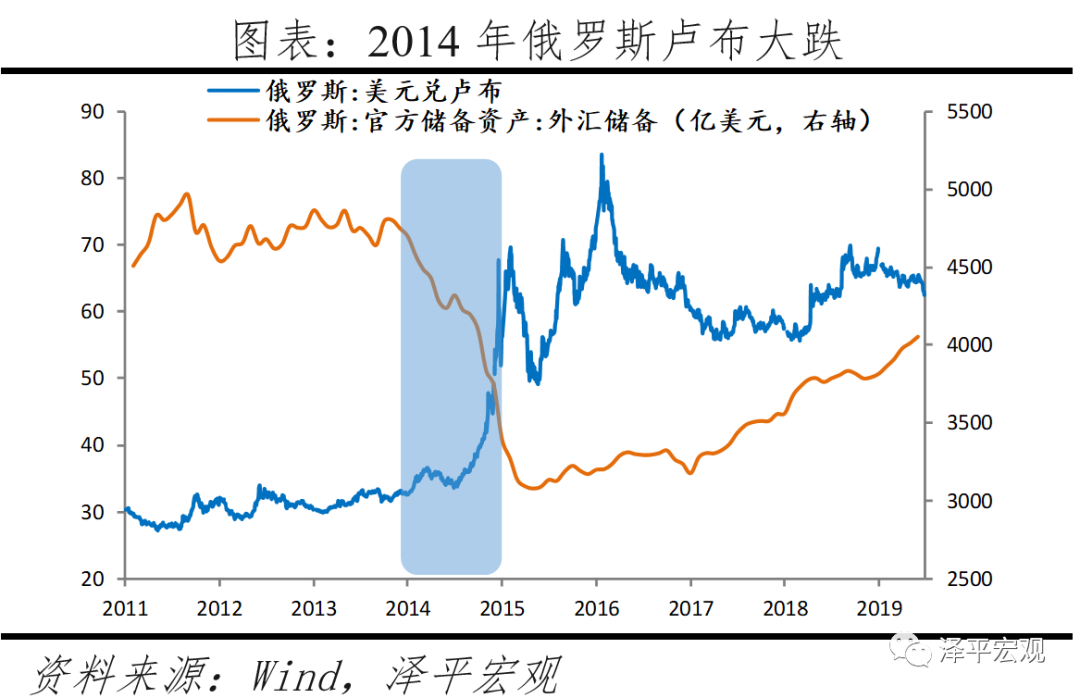

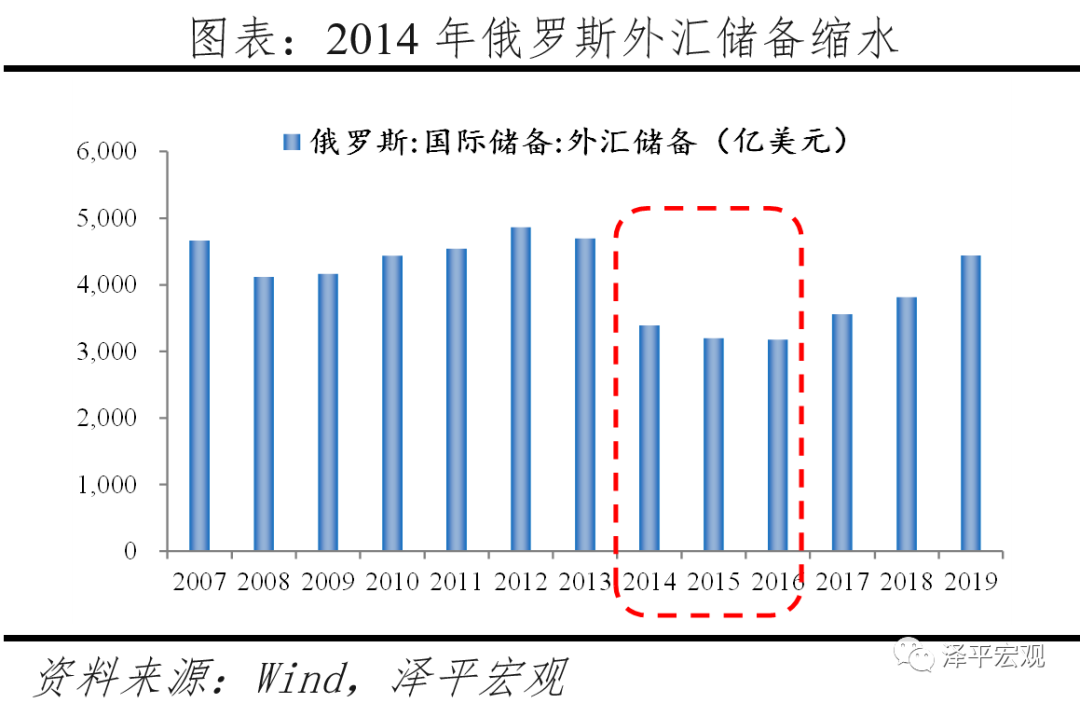

后果:即使没有切断SWIFT系统,美欧联合对俄金融制裁持续时间久、打击精准、威慑力强,俄罗斯经历资本外逃、卢布大跌、银行挤兑一系列冲击。金融制裁首先对卢布产生直接打击,重创俄罗斯外汇储备。美元兑卢布汇率从2013年底1:33贬值到2015年1月1:85,贬值高达56%。2014年俄罗斯损失1030亿美元外汇储备,缩水27%。其次,制裁预期使避险资金纷纷外逃,银行挤兑蔓延,俄罗斯央行公布2014年上半年有接近750亿美元的资本外逃,而欧央行于2014年5月表示,俄罗斯实际的资本外流规模估计已经达到2220亿美元。最后,金融制裁对俄罗斯经济产生持久影响,2014年GDP增速降至0.74%,2015年为-2.54%,2019年6月普京提及西方的经济制裁使得俄罗斯经济损失超过500亿美元。

3 切断俄罗斯SWIFT系统的影响分析:可能是把双刃剑

金融制裁是把双刃剑,俄罗斯占全球贸易约2%,是全球能源、金属制品、粮食的出口大国。如果将俄罗斯全部金融机构剔除SWIFT系统,势必造成对欧洲经济的反噬,加剧全球能源紧张、通胀形势和全球金融市场震荡。

不过根据目前信息,金融制裁仅提到“将选定的俄罗斯银行从 SWIFT 信息系统中删除”,是否涉及事关欧洲能源命脉的油气出口尚不可知,有可能在政策落地网开一面,为欧洲能源输送保留有限的余地。

3.1 对俄罗斯的影响:阻断贸易和主要财政来源,外部融资受冲击

一是阻断俄罗斯石油和天然气出口、机械产品进口。

从俄罗斯商品出口结构来看,俄罗斯是能源、有色金属、农产品的出口大国,俄罗斯的财政收入主要来源于国家资源出口,2018年俄罗斯能源体系的产值约占GDP的25%,贡献了俄罗斯财政收入的45%,如果俄罗斯被切断SWIFT系统,俄罗斯的原油、天然气贸易将受阻,恶化财政收支。

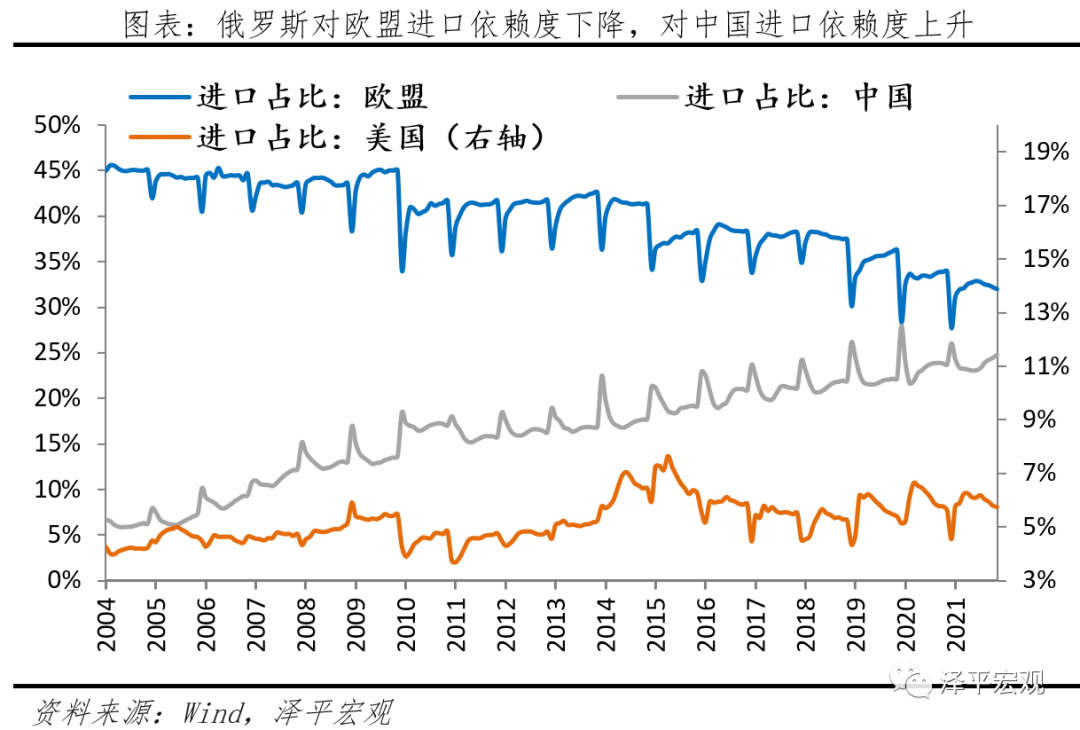

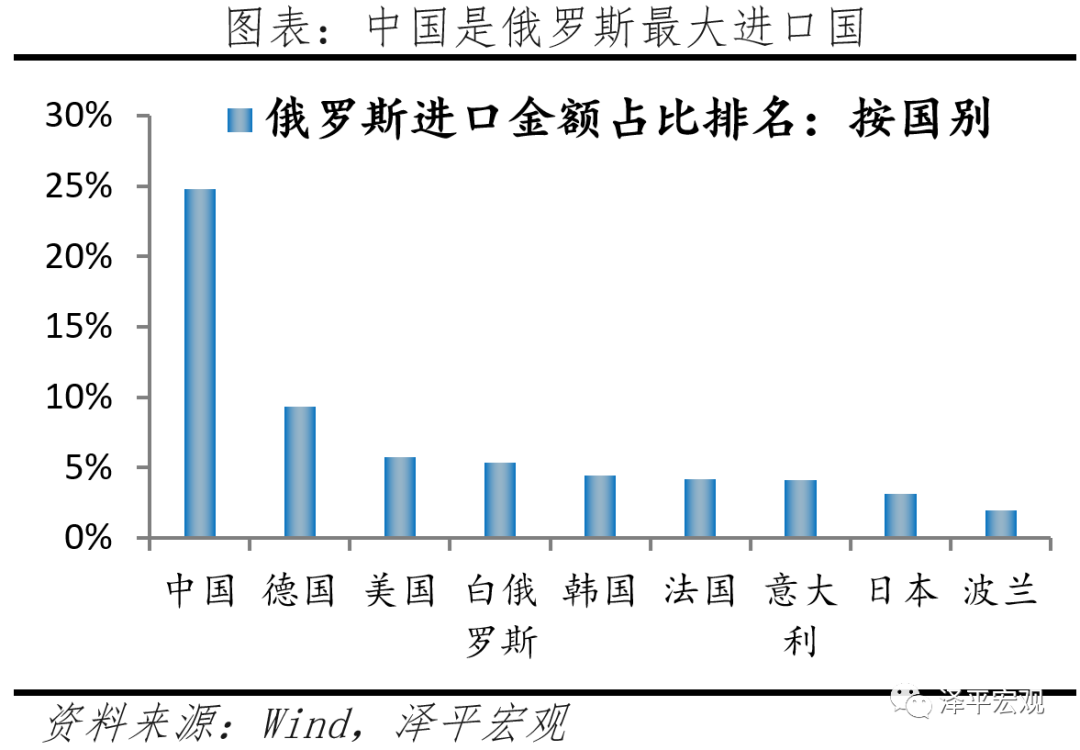

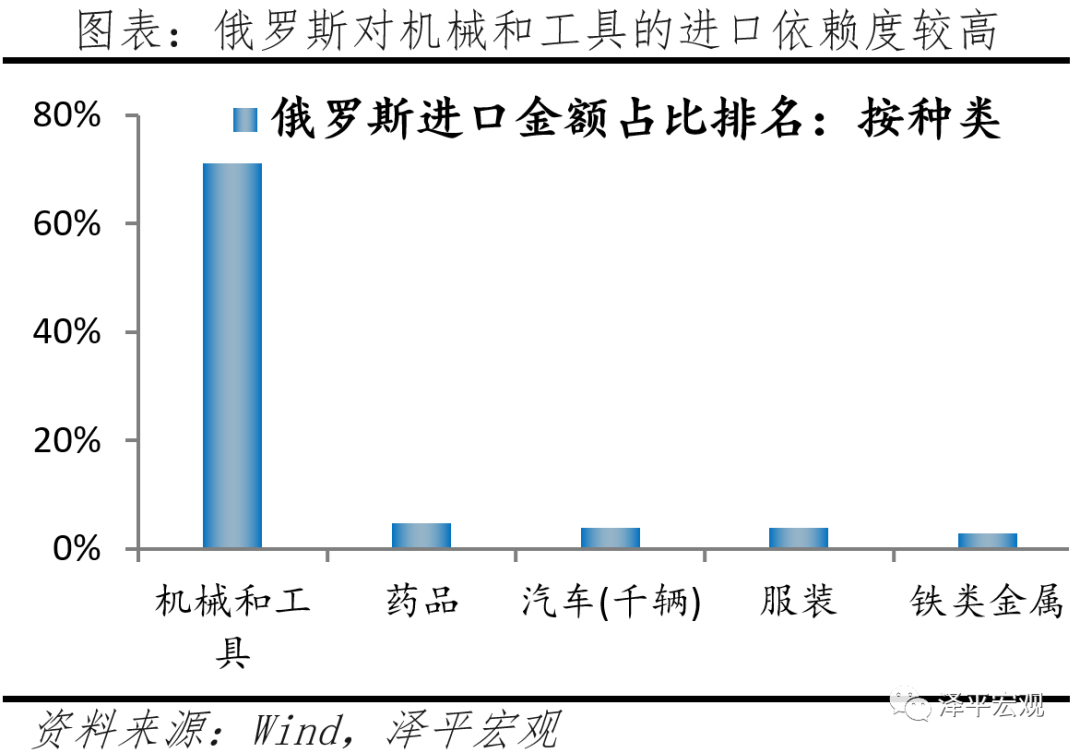

从进口结构看,分国别来看,截至2021年,中国占俄罗斯进口金额的25%,是俄罗斯最大的进口国,欧盟与美国合计占俄罗斯进口的38%,较2014年下降10%。分商品来看,机械和工具占俄罗斯进口金额的71.15%,排名第二的药品仅占4.72%,随后是汽车与服装等工业品,俄罗斯从欧美的进口主要集中在机电产品、汽车零部件、医药等产品,切断SWIFT系统将主要影响其对欧美的进口。

二是金融市场上,将导致资本外流、卢布贬值,削弱俄罗斯国际融资能力,金融市场面临冲击。

外汇方面,俄罗斯80%以上的日常外汇交易和一半的贸易都是以美元进行,切断SWIFT实施后,全球在俄罗斯的大部分资产将较难转出,促使全球资产流出俄罗斯,对俄罗斯卢布造成贬值压力;

风险偏好方面,自俄乌冲突以来,俄罗斯金融市场波动明显加大,俄罗斯MOEX指数在冲突爆发当天下跌33.28%;

在融资方面,国际评级机构纷纷下调俄罗斯主权信用评级,其中标准普尔将俄罗斯主权信用下调至“BB+”级别,已低于投资级,穆迪则给出了“Baa3”,为投资级中最低水平,将限制俄罗斯融资能力;

在操作风险方面,俄罗斯相关资产的流动性将明显受限,资产交割阶段的资金流通、时滞、成功率均受影响,基于巴赛尔协议对操作风险的相关规定,全球金融机构将对俄罗斯的金融资产进行操作风险的计提,进一步加强其金融资产的风险水平。

3.2 对世界的影响:推升通胀,增加全球金融市场动荡

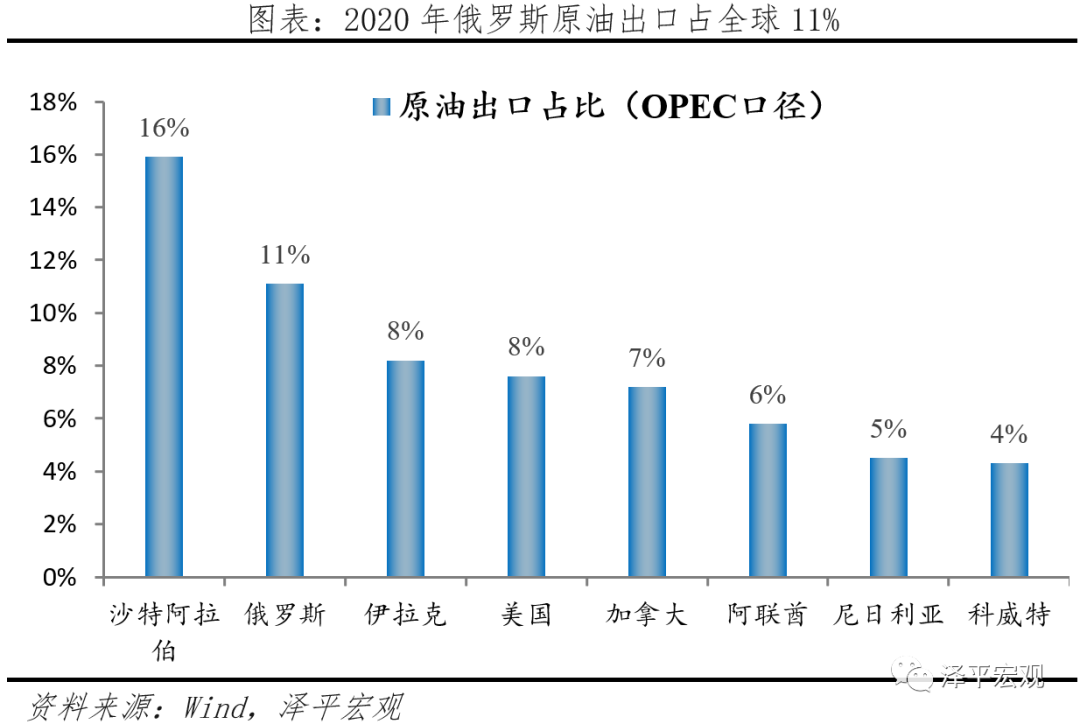

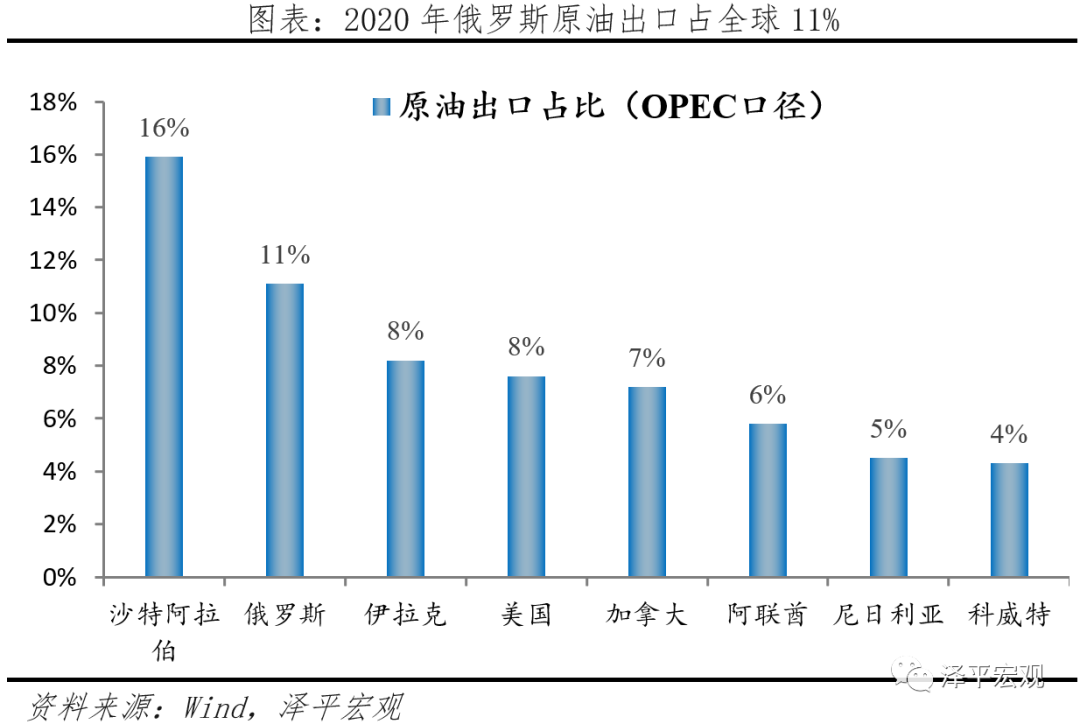

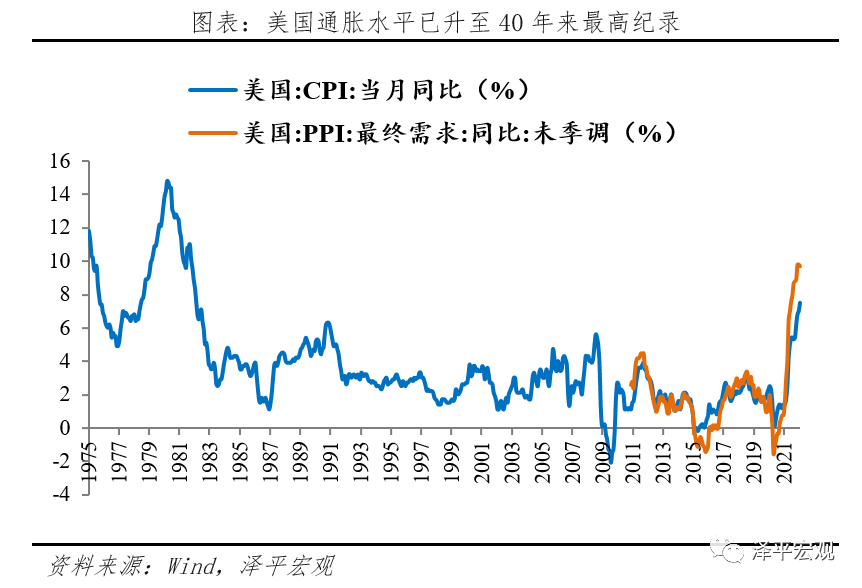

一是切断SWFIT系统将通过贸易渠道加剧全球能源和粮食短缺,全球通胀形势雪上加霜。截至2020年,俄罗斯原油出口量占全球11.1%,居全球第二位,其中约50%向欧盟出口、近30%向中国出口;天然气方面,截至2020年,俄罗斯天然气出口占全球出口量的16.1%,其中约45%向欧盟出口,主要出口国为德国、意大利、荷兰。2021年以来受全球货币政策宽松、供求缺口、能源转型等因素影响,油气价格不断上涨,2月15日,国际油价突破95美元,创近七年来的历史高点,美国通胀水平已升至40年来最高纪录。俄罗斯是世界重要的石油、天然气、金属矿产和粮食出口国,欧盟40%的天然气进口依靠俄罗斯。如果此时切断俄罗斯SWIFT系统,无异于切断能源供给渠道,给居高不下的能源短缺和通胀形势雪上加霜,将严重削弱俄罗斯能源供给能力,引发原油价格飙升。

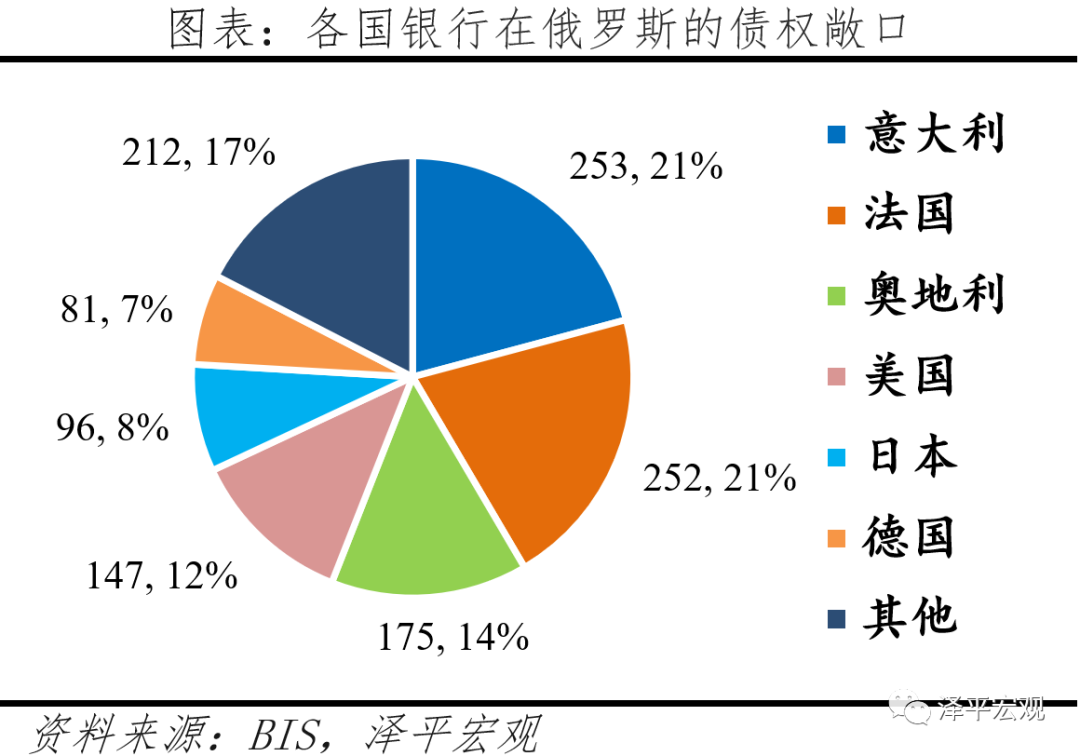

二是切断SWFIT系统将通过债权敞口和风险偏好渠道,威胁全球系统性金融安全。一方面,切断SWFIT系统将通过债权债务关系威胁全球金融机构资产负债表安全。根据BIS,截至2021年Q3,各国国际银行在俄罗斯的债权敞口约为1215亿美元,意大利、法国、奥地利和美国位居前四,分别占20.8%、20.7%、14.4%和12.1%,切断俄罗斯SWFIT系统将导致无法清偿债务,将给欧美银行业带来资产损失风险,进而威胁全球流动性和金融机构资产负债表。另一方面,切断SWIFT系统意味金融制裁升级,恐慌情绪蔓延,风险偏好下降,资本拥抱黄金等避险资产,或将引发新兴市场暴雷,同时避险情绪升温,利空风险资产。

3.3 对中国的影响:贸易直接影响有限,需警惕通胀和跨市场金融风险

对中国贸易往来直接影响有限,需警惕金融市场波动等间接影响。2021年,中国对俄罗斯贸易规模占中国进出口2.42%,且中俄贸易可以采用人民币结算,绕过SWIFT系统,贸易渠道的直接影响有限。但金融制裁标志着地缘冲突升级,由此引发的通胀高企、全球金融市场波动、资本回流避险资产等一系列事件相互交错,埋下跨市场风险传染和共振影响。

金融制裁升级将倒逼俄罗斯加速“去美元化”,加强与中国等合作,提高人民币的国际地位。2014年克里米亚事件中,美国曾多次威胁俄罗斯切断SWIFT系统,此后俄罗斯已经为“去美元化”做了充足准备,包括增加外汇储备中人民币、黄金等占比、开发俄罗斯自己的国际交易清算支付系统(SPFS)等。中国跨境银行间支付系统(CIPS),成立于2015年,该系统支持人民币结算,截至2021年8月已有1211家参与者,交易金额约合全年11万亿美元,海外主要使用的国家是俄罗斯、伊朗、委内瑞拉和土耳其。如果俄罗斯被剔除SWIFT系统,可能使用人民币交易,提高人民币的国际地位。

请先 登录后发表评论 ~