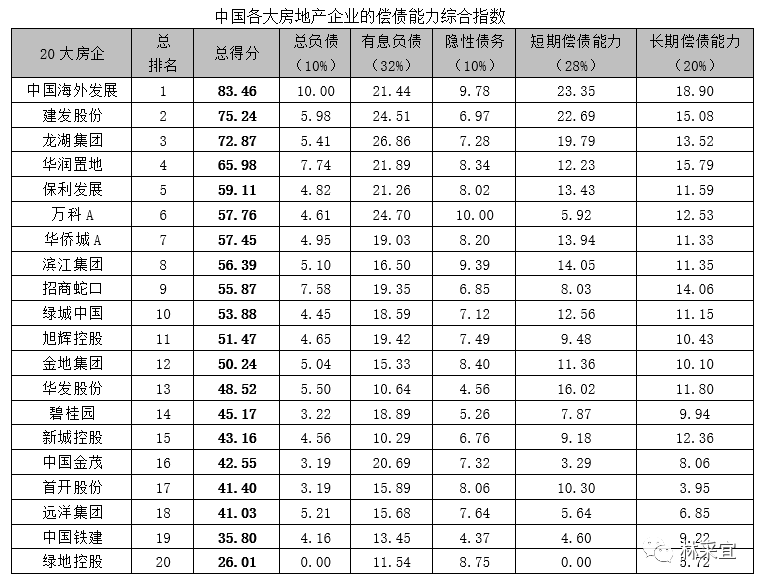

中国房地产企业的债务地图

林采宜 张菁/文

通过相关数据分析,可以发现:

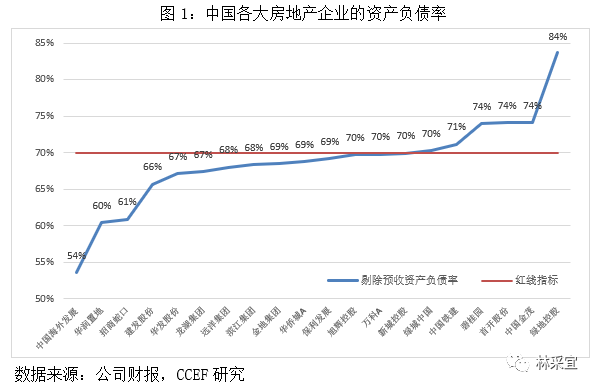

1. 从总负债水平看,绿地控股的资产负债率最高,超过80%(剔除预收款),其次是金茂、首开股份和碧桂园,都在74%以上。

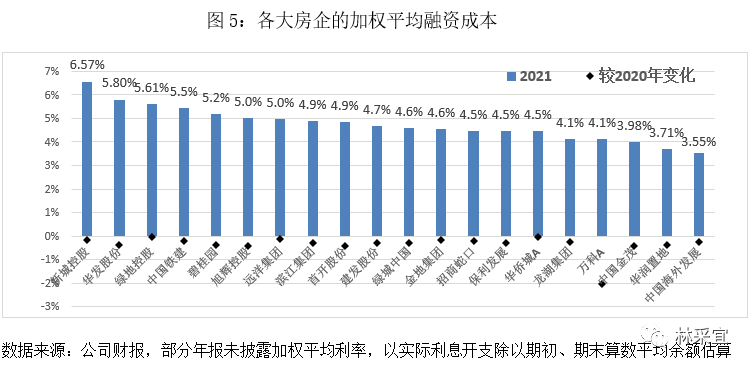

2. 从债务成本来看,新城控股、华发股份和绿地控股的综合融资成本较高,平均5.5-7%。

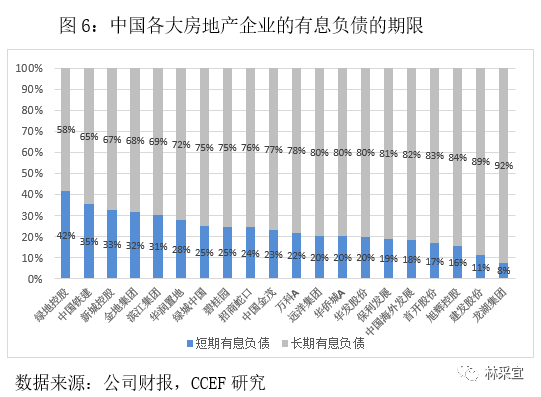

3. 就债务风险而言,短期来看,目前绿地控股、中国金茂和中国铁建的货币资金/短期债务的比值低于0.2,其中绿地控股和中国铁建1年内到期的有息负债比例分别达42%和35%。长期来看,首开股份的净负债率超出100%;中国铁建的核心可动用资产对总负债的保障率低至30.9%。

一、 中国各大房企的表内债务结构

1. 总负债

2021年,中国综合实力排名前20的房企[1]中,近半数资产负债率(剔除应收账款)超过70%,其中最高的是绿地,高达83.7%,此外,中国金茂、首开股份和碧桂园,都在74%以上。

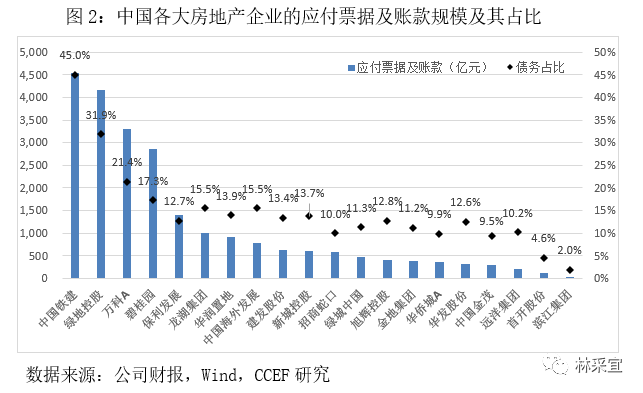

2. 无息负债

在有息债务强监管的政策背景下,房地产企业使用商票的比例大幅提高,通过增加应付票据及账款的规模,将部分债务做无息化处理。截止2021年底,中国铁建、绿地和万科的应付票据及账款规模分别高达4528亿、4158亿和3305亿,占其总债务比重分别为45.0%、31.9%和21.4%。与此同时,应付票据及账款占总债务的比例相对较低的首开股份(113亿)和滨江集团(34亿),分别只占4.6%和2%。

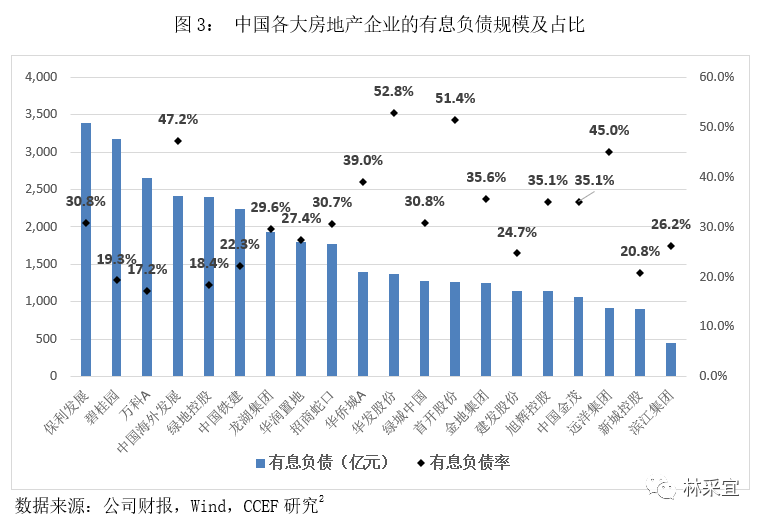

3. 有息负债

2021年的年报数据显示,华发股份、首开股份的有息负债占总债务比例最高,分别为52.8%和51.4%;保利发展和碧桂园的有息负债规模最大,分别为3382亿和3179亿。跟无息负债相比,有息负债的规模和期限结构更容易导致现金流危机乃至债务违约风险。

除了负债规模以外,房企的债务风险还跟利率和还款期限有关。

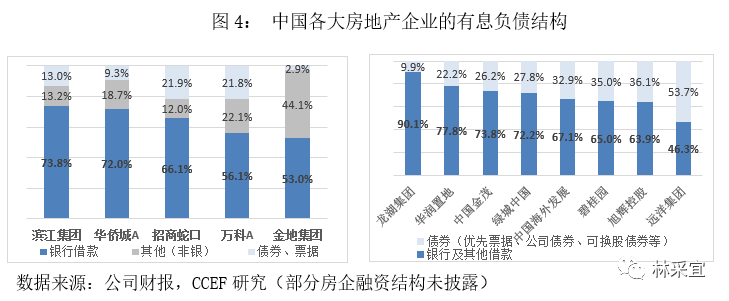

数据显示,目前房企的融资主要来源于银行、债券和信托等其他非标渠道,以银行借款为主。其中,债券融资占比最高的是远洋集团,债券占53.7%。其次是旭辉集团和碧桂园,分别占36.1%和35%。

数据显示,2021年房企的综合融资成本同比有所下降,目前新城、华发、绿地的综合融资成本最高,分别为6.57%、5.80%、5.61%;中海、华润、金茂的综合融资成本最低,分别为3.55%、3.71%、3.98%。

大部分违约都来自于流动性危机,而短期偿债压力是导致流动性危机的罪魁。数据显示,目前绿地、中国铁建的1年内到期的有息负债比例较高,分别高达42%和35%。短期偿债压力大。

4. 隐形负债

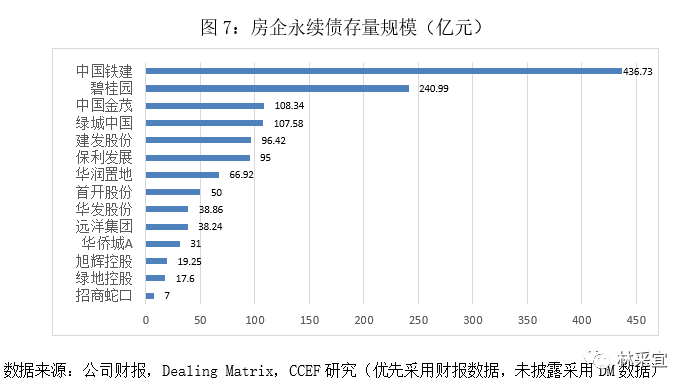

房企的表内隐性负债主要有两种:一种是上文所述的“无息处理”,变成应付票据和应付账款,另一种是通过永续债、少数股东的明股实债等方式形成股权出表,从而在报表数据上“降低债务杠杆”[3]。在新的房地产金融监管政策下[4],房企发行永续债的动力在弱化,但永续债存量仍将面临展期及偿还压力。2021年,中国铁建的永续债规模位居榜首,达436.73亿元,保利永续债规模也超200亿,未涵盖的房企永续债已清零[5]。

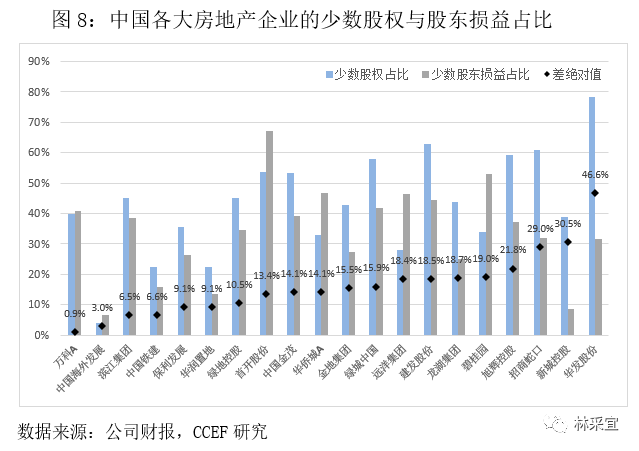

表内的明股实债主要体现在少数股权中,具有较大的隐蔽性[6]。截止2021年底,华发、新城、招商蛇口的少数股权占比与少数股东损益的差值分别为46.6%、30.5%、29.0%,存在明股实债的可能性。

二、 中国各大房企的偿债能力

从短期来看,现金短债比是衡量房企短期偿债能力的重要指标,但由于部分房企账上“现金”包含了受限资金和预售监管资金,使得一部分现金属于“中看不中用”、缺乏流动性和偿债功能。以绿地为例,扣除该部分资金后的现金短债比仅为0.62,可用现金远不足以覆盖短期有息负债。可见,在融资监管趋严下,“现金为王”是活着的必要。

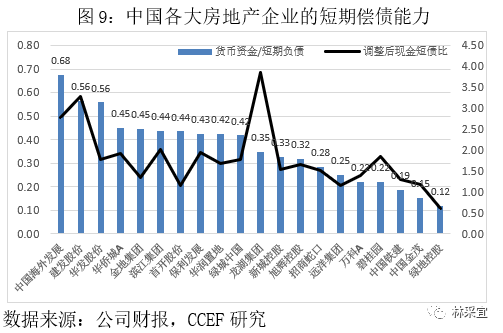

货币资金/短期债务[7]作为衡量房企短期偿债能力的另一指标,更能体现房企在手现金对短期债务的及时付现能力。20大房企现金类资产对流动负债的保障率均低于1.0,均值0.36,但考虑到优异房企稳定的现金流、包含未动用银行授信额度等强劲的短时借贷能力,以及延期支付贸易应付款的情况,实际不存在流动性风险。其中,中海、建发、华发的短期偿债能力相对优势,货币资金/短期负债的比值分别为0.68、0.56、0.56;绿地、金茂、中国铁建的短期偿债能力相对劣势,比值低于0.2。

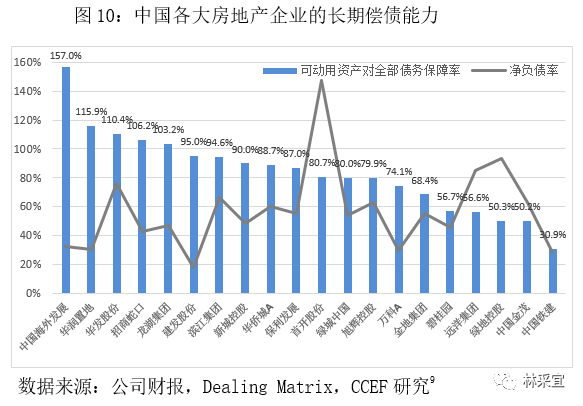

从长期来看,净负债率作为衡量对有息债务偿还能力的指标,首开(147.5%)超过100%,偿债能力不足。同时,核心可动用资产对总负债的保障率[8]能更全面评估房企的长期债务偿付能力,其中,未售存货是房地产开发企业的主要偿债资产。截止2021年底,20大房企可动用资产均对债务的覆盖均值为83.8%,中海(157.0%)、华润(115.9%)、华发(110.4%)、招商蛇口(106.2%)、龙湖(103.2%)的保障率超过100%,其高覆盖水平归因于其高价值的存货规模;中国铁建的保障率低至30.9%,不足五成。

三、 中国各大房企的偿债能力比较

为了分析上述房地产企业的债务风险,我们用Topsis模型对房企的偿债能力进行综合评估(详见附录)。

说明:上述数据仅限于房企公开披露的表内数据,明股实债的表外负债和通过关联公司出表的隐性负债都不包含在本报告的分析范围之内,因此分析结论可能有所局限。

四、 附录

权重设置说明:

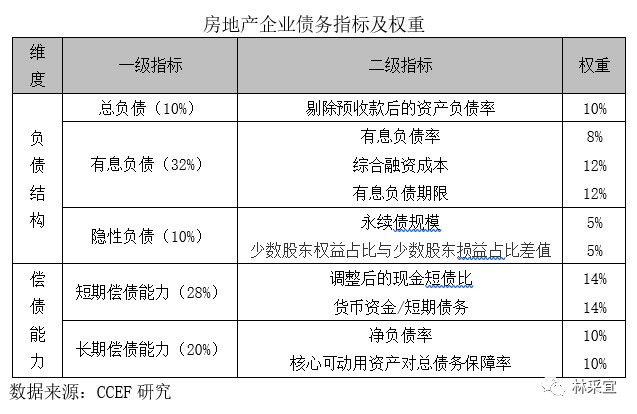

从负债结构和偿债能力两个维度分析。

房企爆雷主要由流动性危机引发,其次为资不抵债。流动性风险是决定房企能否持续运作的根本,因此,在负债结构中,我们将存在还本付息和到期违约压力的有息负债权重设为32%。其中,融资成本和负债期限对房企流动性的影响更大,因此,这两个指标的权重都占12%。

剔除预收款后的资产负债率(包括无息负债),不像“有息负债”的指标容易调控,因此我们将其作为总负债指标(杠杆水平)的核心,设置权重为10%。其中,房企经营模式上依赖于延期支付供应商贸易款(无息负债),存在偿还义务但并非首要。

同时,房企的隐性负债仅揭露部分房企可能存在的负债风险,偿债义务滞后,所占权重10%。在偿债能力中,短期偿债能力作为流动性指标决定了房企的债务风险水平,因此权重设为28%。长期偿债能力衡量了房企是否存在资不抵债的风险,所占权重为20%。

注释:

[5] 房企财报及DM数据中未披露或显示为零,测算时视为永续债已清零,可能与真实情况存在偏差。

[6] “股”按股权比例分配盈利,“债”是固定比例收益,若少数股权占比与少数股东损益占比差距明显,证明少数股东可能收取固定收益,为明股实债。

[7] 短期负债扣除预收款项(包括合同负债)。考虑到部分房企披露的受限资金中,涵盖了可用于支付相关供应商贸易款的预售监管资金,此处货币资金一律不扣除受限资金,因此测算的短期偿债能力可能高于实际水平。

[8] 可动用资产对全部负债保障率=(现金类资产+存货+投资性房地产-预收款项)/(总负债-预收款项);存货中剔除的预收款项因并表方式不同,并不完全等于已售未结资产,因此测算的长期偿债能力与实际水平可能存在偏差。

[9] 净负债率优先采用财报数据,未披露测算:净负债率=(有息负债-货币资金)/合并权益。

本文作者林采宜为中国首席经济学家论坛研究院副院长,张菁为中国首席经济学家论坛研究院研究员。报告所载信息或所表达的意见仅为提供参考,不构成对买入或卖出任何证券的建议。

请先 登录后发表评论 ~