程实:美国通胀放缓的假象

张弘顼 工银国际资深经济学家

“人生易尽朝露曦,世事无常坏陂复。”美国4月CPI同比增速从3月的8.5%下滑至8.3%,超过市场预期的8.1%,其中核心CPI同比增长6.2%,高于市场预期的6%,较3月下降0.3%。同样的,总体CPI环比增速也大幅放缓,从上月的1.2%降至0.3%。尽管最新通胀数据似乎反映出,美国整体和核心通胀开始出现见顶迹象,然而剔除基数效应后,我们认为当前美国离实质性通胀回落仍有较远的距离。首先,整体通胀变化仍具有不确定性,汽油等能源价格回落具有暂时性,且粮食价格存在进一步上行空间。其次,美国消费的“棘轮效应”开始显现,并由耐用品向核心服务的广泛性传导正在强化。最后,劳动力偏紧具有长期性,工资粘性已经渗透进各项CPI之中。

汽油价格短期反弹,粮食价格长期看涨。美国4月份能源价格整体较乌俄冲突后有所回落。具体来看,4月能源价格环比下降2.7%,其中汽油价格较3月下滑显著(下降6.1个百分点),能源对总体通胀的贡献度由正转负,是4月美国CPI下滑的核心驱动因素(4月能源对CPI环比贡献为-22个基点)。短期来看,汽油价格反弹的可能性较大。受到全球供应链瓶颈和季节效应影响,5月以来原油价格快速反弹,炼油瓶颈和旅游旺季两大因素将推升美国汽油价格短期上涨。中期来看,尽管近期欧洲在与俄罗斯能源对立的过程中有所软化,欧洲能源公司可以继续购买俄国管道天然气,但欧洲加快能源独立并摆脱对俄国能源依赖的趋势不会变。当前,美国液化天然气的价格比俄国管道天然气平均高出35%,如果欧洲今明两年继续加大对美国液化天然气的进口,将进一步支持美国液化天然气价格走高。长期来看,如果乌俄冲突和疫情影响进一步受控,短期能源价格震荡向下的走势将不会改变,能源对美国通胀的贡献度将进一步下滑,这也是美联储预测明年通胀能够下降的原因之一。然而,食品通胀威胁或将部分抵消能源价格下滑对总通胀的影响。美国食品通胀近几个月来持续上涨,4月份食品价格环比上涨0.9%,较2021年同比上行9.4%,创下1981年以来最大增幅。在我们的报告《警惕三重压力下的全球粮食危机》中指出,如果乌克兰连续错过3月小麦和4月玉米的春季播种期,将意味着明年全球小麦供应量预计至少下滑3-5%。当前,粮食供应危机使得部分国家调整了粮食出口政策,比如,印度近期已限制该国小麦出口。此外,今年全球厄尔尼诺效应或进一步加剧全球粮食出口的不稳定性,更加干燥的气候将进一步影响农作物的质量和供应状况,同时传导抬升化肥等农作物肥料价格。因此,乌俄危机的外溢效应和气候异常将加剧粮食危机的可能性并推升粮食价格上涨。

美国消费的“棘轮效应”开始显现,耐用品通胀持续向服务类通胀广泛传导。尽管去年以来,美国财政对居民收入补贴政策逐步退出,但这并未影响美国私人消费支出。今年以来,随着美国全面解封,美国居民信用消费开始发力,信用卡的申请数量显著增加。美国居民由“补贴消费”向“信用消费”转移,本质上反映了美国居民消费的"不可逆性"和"棘轮效应"正在显现。根据美国经济学家杜森贝利的实验发现,消费具有很强的"不可逆性"和"棘轮效应",人的消费习惯形成之后易于向上调整,但难于向下调整。当个人收入提高,消费者会增加消费并尽可能满足自身消费效用最大化,而这种消费习惯一旦形成就难以逆转。因此,即使美国家庭部门无法领取财政补贴,但在"棘轮效应"的影响下,居民最终消费支出并未下滑反而更加持续。从数据来看,一方面美国核心服务消费持续强劲。4月核心服务通胀对CPI贡献度超过40个基点,创下40年以来新高。分项来看,完全解封及旅游旺季临近推动酒店、机票价格环比大幅上涨。进入2-3季度,我们预计旅游复苏将进一步带动交通(如汽车租赁)及餐饮服务类通胀上行。另外,美国住房价格环比增长仍在持续,其对美国核心服务通胀的贡献度超过了30%。具体来看,4月美国租户租金和自住房租金同比增速分别创下30年以来新高,环比增速也重新回升至今年2月份的高位。另一方面,耐用品通胀压力仍比预期更加持续。尽管今年3月二手车价格有所下行,但进入4月二手车价格下滑速度明显放缓,同时4月新车价格环比增速较3月持续增长,汽车价格反弹实际反映出供应链瓶颈对汽车生产制造的影响仍在。同时,俄罗斯是全球汽车原材料的重要供应国(如钯、镍等),未来能源供应不稳定的因素仍将可能影响汽车的生产和销售端,从而进一步影响汽车价格。

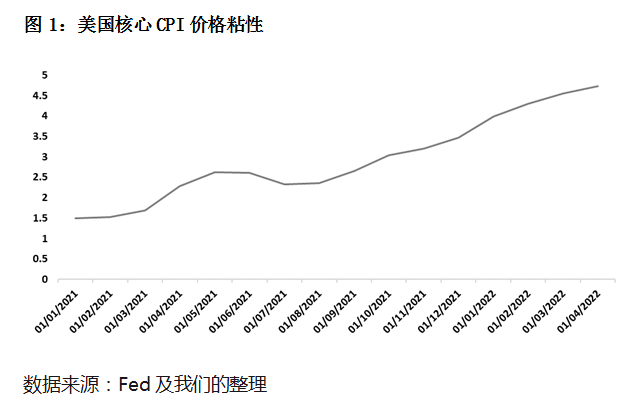

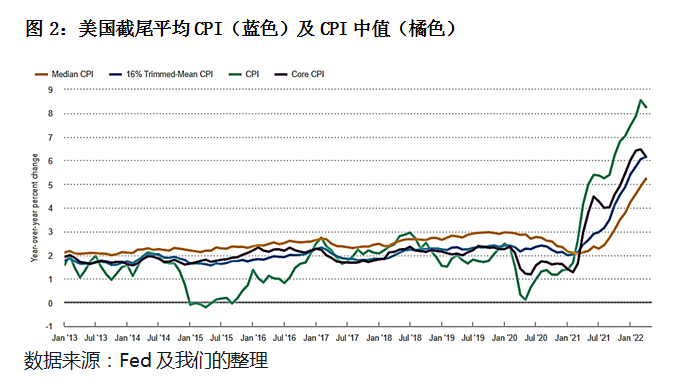

劳动力市场供需失衡,工资粘性逐渐渗透进CPI。美国工资增长正在加剧服务类项目的价格粘性,劳动力市场工作与劳动人口匹配缺口扩大对工资的影响非常复杂。从交易成本理论来看,工作不仅仅是雇主与雇员之间的纽带,更是将经济活动与企业分工紧密联系在一起的“粘合剂”(Shin,2022)。在原有雇佣关系和工作模式被打破、新的劳动供需关系再次建立起来的过程中,重置的交易成本会根据劳动供需的再分配而显著变化。由于疫情导致劳动需求缺口扩大以及工作间转换率显著抬升,“工资-价格”螺旋会刺激薪资增长,最终导致通胀压力逐渐渗入到CPI篮子的各个项目中,尤其是那些更具粘性的服务业项目。从美国核心CPI的价格粘性指数来看,今年以来以服务业为主的核心CPI价格粘性快速上行。另外,基于亚特兰大联储构建的CPI中值和截尾平均CPI两大指标来看,服务类通胀表现十分强势。核心通胀压力的强势以及服务类通胀的广泛性和粘性显示了,美国劳动市场供需失衡所致的“工资-价格”螺旋影响正在释放。中长期来看,这种失衡或许很难扭转。首先,从劳动市场的存量来看,我们在《2022黑天鹅的猜想》一文中针对美国劳动力市场中长期偏紧的状况已经做出估计。美国劳动人口约1.58亿(16岁以上),未参与劳动力市场的人口为1.02亿。其中,我们扣除65岁以上的人口(约5500万人),在校的学生(接近2000万人)以及家庭主妇(300万人)后,劳动人口剩余2400万人。考虑到本次疫情55岁至65岁的人群有很多选择永久性退出劳动力市场,根据我们的估算这部分人群大致在500-550万人口。在剩余1850万人口中,我们预计在正式部门工作的人口大致约650-900万。因此,美国劳动力的供给存量是有限的。其次,从劳动力市场的增量来看,由于疫情后美国对临时和永久工作签证的发放数量大幅下降(为疫情前的三分之一),放松移民政策补充劳动缺口仍需时日。从特朗普执政时期移民和签证发放政策的执行经验来看,美国收紧或放松移民政策的流程较为复杂,短期内实质性改动并对劳动市场产生影响的可能性不大。同时,考虑到疫情对家庭育儿成本抬升造成的影响,部分家庭妇女短期内也将难以重返劳动市场。最后,美联储希冀利用利率工具修正劳动市场的失衡状况是不切实际的。劳动市场供需失衡不仅仅是宏观问题,同样也受到企业议价变化、市场竞争,以及劳动者行为等多重微观因素影响。加息缩表过急,意味着牺牲掉经济增长来抑制通胀,而货币政策过缓则通胀威胁将更加持久。长期来看,劳动供需失衡状况是否改善,将决定性影响美国通胀中枢的实质性变化。因此,未来更加精细化、目标化且具有导向性的劳动市场政策是必要的。否则,经济衰退更早来临或者75个基点加息都将在“意料之外,情理之中”。

参考文献

Aramonte, S., Schrimpf, A. and Shin, H.S., 2022. Non-bank financial intermediaries and financial stability.

Mason, R., 2000. The social significance of consumption: James Duesenberry’s contribution to consumer theory. Journal of Economic Issues, 34(3), pp.553-572.

请先 登录后发表评论 ~