货币政策会转向吗 ?

事件:2022年8月10日,央行发布2022年二季度中国货币政策执行报告。

1、对通胀的关注显著提升,不超发货币,宽信用稳增长。

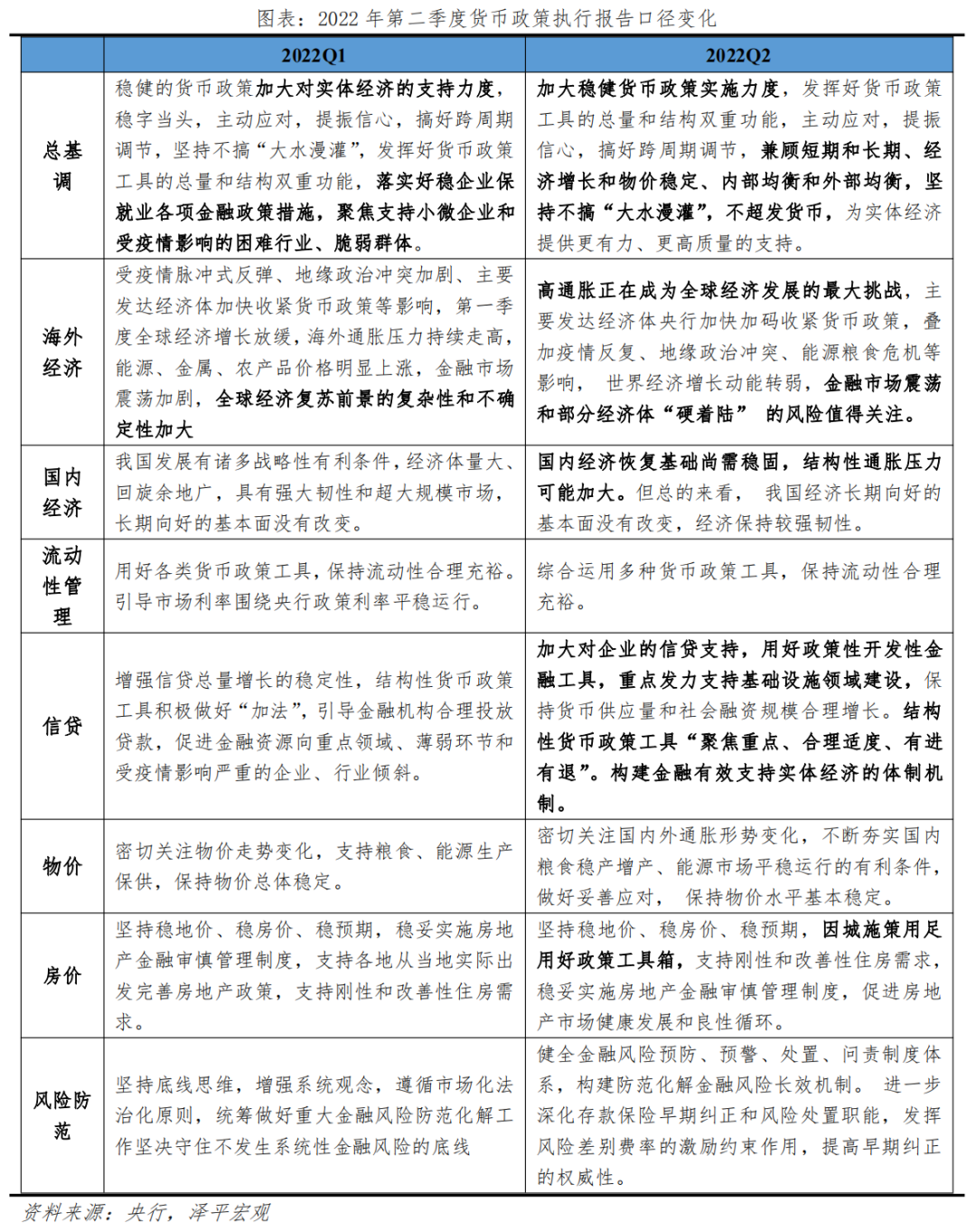

2022年二季度货币政策执行报告总体延续728政治局会议的表述,主要表达了关注通胀、不超发货币、宽信用稳增长等,相比一季度有以下几点值得关注:

1)在经济基本面研判上,央行判断我国经济企稳回升,但恢复基础尚需稳固。相比一季度,央行判断国内经济稳增长措施成效显现,但“恢复基础尚需稳固,结构性通胀压力可能加大”。货币政策巩固经济回升向好趋势,稳就业、稳物价,稳定经济大盘。

2)货币政策定调上,延续不搞“大水漫灌”提法,新增“加大稳健货币政策实施力度”和三项兼顾的提法。一方面,货币政策仍需发力稳增长,Q2报告将“加大对实体经济的支持力度”调整为“加大稳健货币政策实施力度”,延续“主动应对,提振信心”提法。另一方面,强调搞好跨周期调节,新增“兼顾短期和长期、经济增长和物价稳定、内部均衡和外部均衡”提法,表明对货币政策制约因素关注提升,不搞“大水漫灌”,不超发货币。预计未来货币政策不会大幅收紧,但增量政策空间有限。

3)流动性宽松延续,宽信用是重点,强调政策性、结构性工具。报告延续728政治局会议提法“保持流动性合理充裕,加大对企业的信贷支持”,4.25央行全面降准0.25个百分点,截至7月央行上缴利润1万亿。未来主要落实落细已出台的政策,包括8000亿政策性银行新增信贷、3000亿政策性开发性金融工具,重点发力支持基础设施领域建设。结构性货币政策工具要“聚焦重点、合理适度、有进有退”。央行专栏3披露信贷结构,截至2022年6月,房地产、基建投资、制造业、普惠小微贷款占比分别为25.7%、19.1%、9.4%、10.6%,分别较2019年末变动了-3.3、0.1、0.1、3个百分点。普惠小微贷款上升势头明显,但房地产贷款仍占大头,宽信用、扩大有效投资,仍需稳定房地产市场。

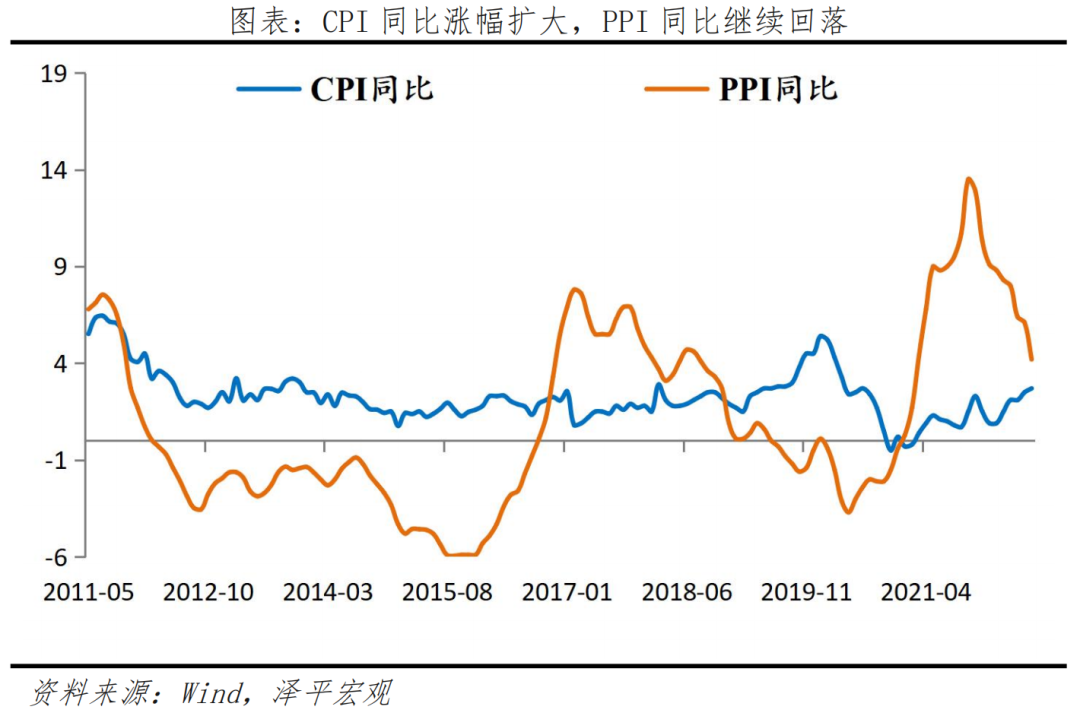

4)通胀方面,新增“下半年通胀中枢抬升,结构性通胀压力加大”。央行开设专栏4分析通胀形势,一方面,外部出现逆全球化、能源转型、供应链重构等深层次因素,低通胀基础发生根本性变化;另一方面,国内新一轮“猪周期”开启,且面临能源输入型通胀、上游向下游传导等因素,综合判断下半年CPI运行中枢抬升,一些月份涨幅可能阶段性突破3%,警惕结构性通胀压力。我们认为本轮高通胀主因为外部性、长期性、结构性因素,货币政策作为短期政策工具,难以发挥扭转作用,更需关注供应链安全,保护市场主体。

5)外部环境方面,新增“高通胀正在成为全球经济发展的最大挑战”,延续“以我为主兼顾内外平衡”。央行研判外部环境更趋严峻复杂,地缘政治、疫情、能源粮食危机等相互交织,高通胀正在成为全球经济发展的最大挑战”,对输入性通胀表示担忧;美联储6月和7月连续加息75个基点,需警惕金融市场震荡和部分经济体“硬着陆”风险。需密切关注主要经济体加息潮的溢出影响,以我为主兼顾内外平衡。

6)利率方面,新增“发挥贷款市场报价利率改革效能和指导作用”。央行延续“降低企业综合融资成本”“优化央行政策利率体系”等表述,新增发挥LPR改革效能和指导作用。二季度 5年期LPR下行15bp,未来稳楼市和中长期贷款,仍有下行空间。

7)房地产市场方面,延续“房住不炒”,新增“因城施策用足用好政策工具箱”。5月15日,央行对首套住房商业性个人住房贷款利率下限下调20个基点,满足刚需购房需求。近期各地楼市限购限贷政策松绑,有助于稳预期、稳房价。

2、当前稳增长应优先于防通胀,宽信用优先于宽货币。

面对经济复苏基础不牢和通胀预期抬头的局面,稳增长还是防通胀,宏观政策存在两难抉择。我们认为:经济正处于复苏早期;通胀温和,尚不构成政策掣肘;经济增长基础不牢,需空中加油,稳增长应优先于防通胀。

在经济复苏初期,预期不稳、信心不足,必须要进行空中加油,过早转向将会二次探底,不得不再轰油门,这是我们20年来专注于实战经济学研究的基本发现。那些担心现在经济过热、建议政策应该转向收紧的观点,属于盲目乐观,应多接地气,心中想着民生。影响力越大,责任越大。

因此,政策要继续加大力度,为实体经济提供更有力支持,巩固经济复苏的势头,稳增长是当前首要任务,空中加油,不进则退,信心比黄金重要。同时,要避免货币超发和大水漫灌,防止未来的通胀风险。

事实上,当前货币政策的主要目标不是宽货币,而是宽信用,狭义货币已经相当宽松,甚至出现“堰塞湖”现象,资金堆积在银行体系内,并没有流入实体经济,主因是房地产、地方基建、民营投资等宽信用渠道受阻,因此,未来政策的重点是宽信用,这需要发力稳楼市、增加地方政策性金融工具、激发民营经济信心。

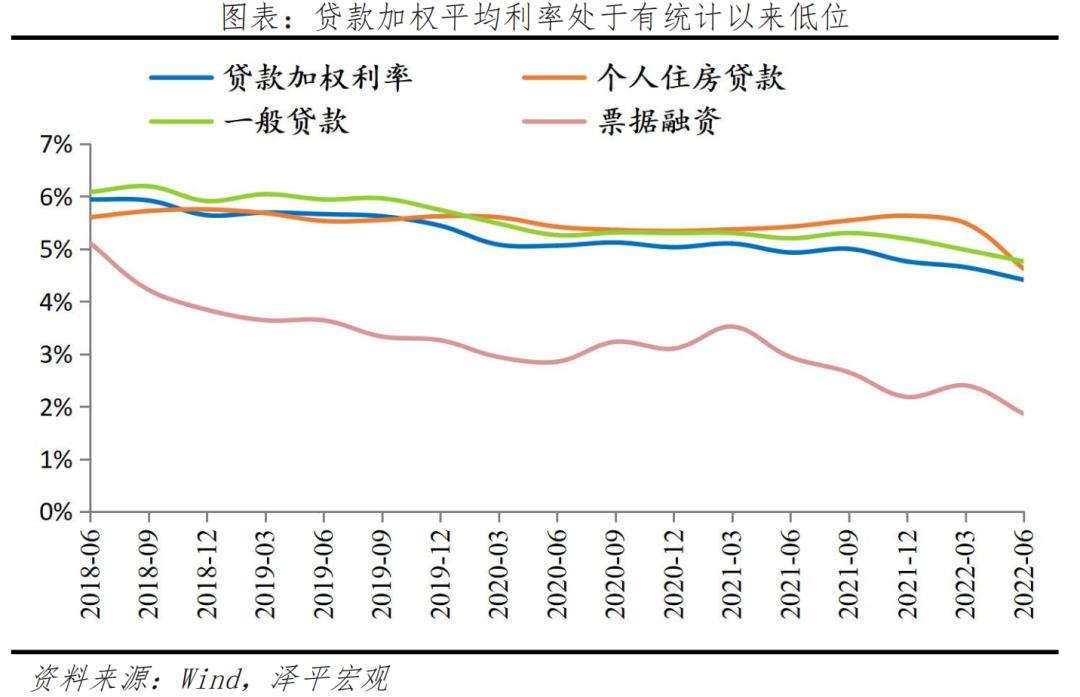

3、从利率来看,实体经济贷款利率处于历史低位。

央行以LPR改革,优化存款利率监管等方式,推动企业融资成本下降,成果显著。2022年6月,贷款加权平均利率为4.41%,同比下降0.52个百分点,处于有统计以来低位。个人住房贷款利率、一般贷款利率、企业贷款利率和票据利率进一步下降,均仍处于历史低位,分别较上年12月下降1.01、0.43、0.41和0.32个百分点,表明 金融对实体经济的支持力度稳固,降低企业融资成本见效。

未来,央行将努力巩固好前期贷款利率下行成果。一是健全市场化利率形成和传导机制,完善中央银行政策利率体系,引导市场利率围绕政策利率波动。二是继续发挥贷款市场报价利率改革效能,稳定银行负债成本,引导企业贷款利率下行。

4、从通胀来看,CPI温和通胀,PPI继续回落。

7月CPI同比上涨2.7%,较上月扩大0.2个百分点,猪周期是主要拉动因素。7月CPI同比涨幅较上月扩大0.2个百分点,环比上涨0.5个百分点。其中,非食品项价格同比涨幅回落,影响CPI上涨约1.56个百分点,主因国际原油价格下滑、通胀在消费部门传导、暑期出行需求增多。食品价格同比6.3%,涨幅继续扩大,影响CPI上涨约1.12个百分点,主因鲜菜、猪肉等价格上涨。7月猪价同比20.2%,首次由负转正,较上月大幅回升26.2个百分点,当前或已进入新一轮猪周期的筑底上行期。

7月PPI环比、同比继续回落,大宗传导效应叠加保供稳价见成效。PPI7月同比上涨4.2%,涨幅比上月回落1.9个百分点;环比下降1.3个百分点。在7月份PPI4.2%的同比涨幅中,去年价格变动的翘尾影响约为3.2个百分点,新涨价影响约为1.0个百分点。

5、从经济基本面来看,我国处于经济复苏早期,但复苏基础不牢。

当前正处于经济复苏早期。2022年上半年GDP实际同比增长2.5%,其中一、二季度分别同比增长4.8%和0.4%。4月是经济底,5、6月经济快速恢复,预计三季度经济回升向好。

从投资来看,6月基建投资表现亮眼,1-6月基础设施建设投资累计同比增长9.3%;制造业投资韧性较强,新基建相关投资高速增长,拉动新能源产业链企业投资。

从消费来看,6月汽车消费大幅回升,由负转正,食品、药品消费保持强劲,石油制品消费受价格因素拉动,可选消费品回暖,房地产产业链表现仍疲软。

从出口来看,6月新出口订单指数为49.5%,高于上月3.3个百分点。6月机电、高新技术产品同比12.5%、7.4%,涨幅分别较上月均扩大3.1个百分点。

从PMI来看,7月综合PMI产出指数为52.5%,回落1.6个百分点。结构上不均衡,非制造业继续扩张、尤其是基建带动作用明显,但房地产和消费仍需发力,就业和市场主体仍需呵护。

6、从海外经济来看,高通胀压力,发达经济体加速收紧货币政策可能造成经济动能放缓和风险扩散。

1)经济增长动能放缓。美国二季度 GDP 环比折年率为-0.9%,连续两个季度环比负增长。制造业 PMI 降至 53.0,创两年来新低。欧元区制造业 PMI 降至 52.1,创 22 个月新低。国际货币基金组织、世界银行分别将2022年全球经济增速预测下调0.4个、0.3个百分点。

2)全球通胀高位运行。6月美英CPI同比均创40年来新高,欧元区HICP 同比上涨 8.6%,也为有统计以来新高。印度、南非、俄罗斯等新兴经济体亦面临通胀压力,阿根廷、 土耳其的 CPI 涨幅甚至高达64%和78.6%。

3)全球加息潮加剧风险暴露。美联储在5月加息50bp,6月和7月议息会议连续加息75bp,为 1994 年 11 月以来最大单次加息幅度。此外,美联储自6月起开始减持国债和抵押贷款支持证券(MBS)规模。为应对国内通胀压力和发达经济体货币政策收紧带来的溢出效应,新兴经济体跟随加息。

展望未来,通胀走势、发达经济体货币政策调整、新兴经济体和发展中国家的债务状况仍有较大不确定性。其一,高通胀已成为当前全球经济发展的最主要挑战,本轮全球通胀走高的粘性和持续时间可能比以往更加严峻。其二,主要发达经济体增长动能放缓,货币政策面临“偏松易引发通胀预期发散、偏紧易加大经济硬着陆风险”的两难困境。其三,新兴经济体和发展中国家面临通胀攀升、经济放缓、债务积压、货币贬值以及食品和能源危机的“完美风暴”风险。

请先 登录后发表评论 ~