鹰的底气:劳动市场条件与美联储货币政策正常化

2022-09-07 10:12:18

·

邵宇 陈达飞

疫情后,鲍威尔不仅低估了通胀的持续性,也高估了劳工供给的弹性,部分原因是找错了参照系(2015-2019),才使其在这一次的正常化过程如此被动。

疫情后,鲍威尔不仅低估了通胀的持续性,也高估了劳工供给的弹性,部分原因是找错了参照系(2015-2019),才使其在这一次的正常化过程如此被动。知错就改比一错再错好,这是笔者从近期美联储前瞻指引中读到的信息。我们在另一个专题对通胀的研究发现,供给侧因素在当前美国的通胀的中略占主导地位(52%),也意味着需求侧必须更大幅度的收缩才能切实的降低通胀中枢。我们在8月上旬、中旬的系列文章中提示(Top Chart 011 | 美国经济的韧性:就业的证据; 美国经济:何时衰退?如何交易?),市场过度、过早地进入衰退交易,低估了滞胀的持续性和美联储紧缩抗通胀的底气、决心和必要性。本专题对美国就业市场的梳理就给出了一个解释。三、难以弥和的缺口;

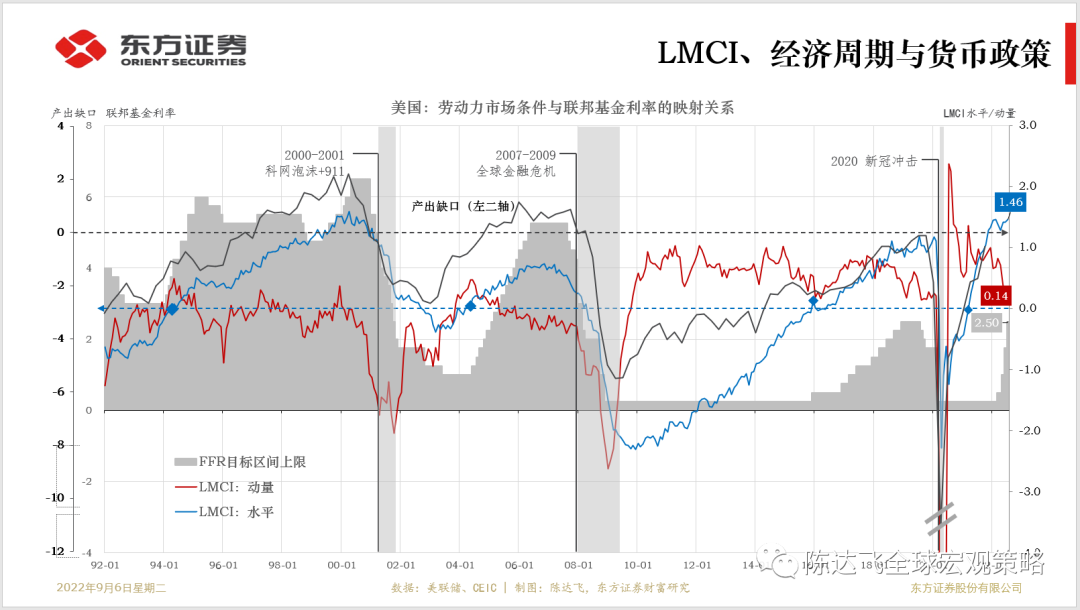

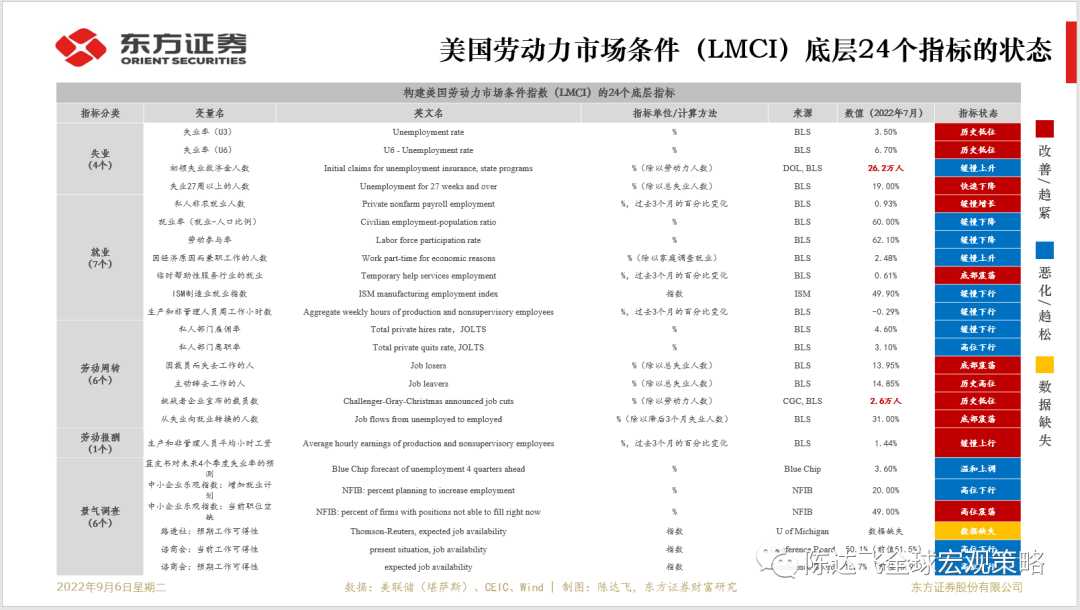

从2021年6月首次提出“实质性进一步复苏”到2022年3月Taper结束,美国劳动力市场条件持续改善,失业率从5.9%降到了3.6%,且非裔和西班牙裔的降幅都要高于白人(分别为2.0%、2.2%和1.6%)。非农就业缺口从574万下降到了37万;劳动参与率从61.7%提高到62.4%;受疫情影响较严重的6个“前沿行业”是新增就业的主要来源。在2022年3月的例会上,FOMC决定加息25bp,并认为持续加息是合适的,预期在将来的某次会议上决定减持国债和机构债或MBS。3-7月连续加息4次,分别为25bp、50bp、75bp和75bp,FFR目标区间上升到了225-250bp。就业市场依旧保持强劲,7月新增非农就业人数高达52.8万(显著高于市场预期的25.8万),失业率保持在3.5%的低位,通胀率还维持在高位。市场预测9-12月的3次会议还将加息约100bp(分别加息50bp、25bp和25bp[1]),与FOMC6月的SEP和利率点阵图保持一致——2022年底FFR的中位数为3.4%。如果说2021年就业市场的“K型”复苏特征是美联储政策正常化的“绊脚石”,那么2022年强劲的就业则是正常化的“垫脚石”。一方面,在高通胀和低失业率并存的情况下,美联储没有理由不继续紧缩货币政策;另一方面,紧张的劳动力市场又从需求侧推动了“工资-通胀”螺旋的形成,需要紧缩的货币政策进行对冲。当下,市场关心的问题是:9月以后加息的节奏是否会放缓?2023年是否会降息,以及何时降息?FFR的路径主要取决于就业和通胀。本节计划先从劳动力市场上寻找美国经济基本面走弱的证据,及其与美联储政策正常化的关系。当前,就业虽然保持强劲,但也不乏边际走弱的信号,什么是暂缓或暂停加息的条件,将在何时达到?如果说通胀动能正在从供给侧向需求侧切换,在通胀的下一步演绎中,劳动市场和工资扮演着什么角色?美联储加息在多大程度上会提高实质性衰退(下文简称“衰退”)的概率[2],这是否是降低通胀的必要条件?截止到2022年7月底(图1),美国劳动力市场条件指数(LMCI)位于历史平均水平的1.46个标准差以上[3],与2022年2月持平,是21世纪以来的次高[4],表明美国劳动力市场依然强势——7月会议纪要的表述是“非常紧张”(very tight[5]),可以说处于后疫情时代最好的状态。LMCI动量指标从2020年8月触顶(2.25)后持续向下回归均值,目前位于均值以上0.14个标准差的位置,当其转为负值时,则表明劳动力市场条件转弱,但能在多大程度上成为加息的阻力,还要看转负之后的斜率——斜率越大,阻力越大。等到通胀压力逐步缓解,且下行趋势确定性增强,即使绝对水平仍处较高位置,暂停加息或降息的条件就比较充分了。美联储需要评估“已实现的和预期的经济状况相对于最大就业目标和对称的2%的通货膨胀目标”[6]的含义,不仅要“向后看”,也要“向前看”。图1:LMCI显示美国劳动力市场依然稳健,但边际走弱1992年以来,LMCI水平值与FFR呈正相关关系。基于Logit模型单变量回归的结果显示,LMCI水平值可以解释FFR的40%[7]。历史上,LMCI水平值由负转正的时间点能较好地匹配美联储加息周期的开启,比如:1994年4月LMCI水平转正,2月提前开始加息;2004年5月转正[8],次月开始加息;2015年12月LMCI转正,当月开始加息。这种对应关系正好体现了“逆风而行”规则——美联储需要在在劳动力市场趋于紧张和通胀压力加剧之前收紧货币政策,因为LMCI水平与产出缺口(或失业缺口)高度正相关(图1)。但这一经验在疫情之后近乎失效了。2021年4月LMCI转正,且斜率较大,但美联储迟至2022年3月才开始加息。这与2020年新货币政策框架是一致的。美联储放弃了“逆风而行”规则,推迟了正常化的日程,也因此而使其在当前的高通胀环境下备受指责,左右为难。降息周期与LMCI水平的下降区间重叠。在降息周期开启前后,LMCI动量值大多数情况下位于负值区间。经验上,当LMCI水平开始下降,LMCI动量为负且下降速度较快时,美联储很可能会降息(或放缓加息的节奏),1995年7月、2001年1月、2002年11月、2007-2008年和2020年的降息都符合这一规律。在2004-2006年加息周期的中后期,LMCI动量虽然为负,但斜率较小,且LMCI水平还处于上行区间,所以并未阻碍加息。综上所述,LMCI对美联储政策立场的转换有一定的参考价值,那么:劳动力市场的韧性还能维持多久?工资上涨的动能有哪些变化?劳动供求的缺口还有多大,收敛的量主要来自供给的增加,还是需求的减少?LMCI动量快速下滑和即将转负具体是由哪些底层指标驱动的,未来下降的斜率有多大?笔者将构建LMCI的24个指标分成了五大类:失业、就业、劳工周转、劳动报酬和景气调查(表1)。其中,失业表述供给侧,就业和劳动周转表示需求侧。当然,两类指标可互相转换,例如非就业率(1-就业率)就表示供给侧。除路透社预期工作可得性数据缺失外,其它23个指标中有11个可解释美国劳动市场的高景气,即为何LMCI水平为何还在高位,另外12个可解释LMCI动量的下降。说明:1. “初次领取失业救济金人数”和“挑战者企业宣布的裁员人数”没有以百分比的形式考察(除以劳动力人数),而是绝对数值。由于劳动人数短期内变化不大,两种方法是一致的;2. “指标状态”列分为三个颜色,“红色”表明美国劳动力市场条件改善,也意味着越来越紧张,“蓝色”的含义与之相反,表明紧张状况趋于缓解,“黄色”表明数据缺失;3. 截止到2022年8月18日所能获得的最新数据。

失业指标有4个:狭义失业率(U3)、广义的失业率(U6)[10]、(每周)初次领失业救济金人数、失业时间超过27周以上的人数占总失业人数的比重——失业持续时间越长,劳动技能的退化就越多,也更难回到就业岗位,从而会提高自然失业率。U3已经下降到3.5%,等于疫情前的最低水平(2020年1月和2月);U6降到了6.7%,略低于疫情前的最低值6.8%(2019年12月);失业时间超过27周的人数占比降至19%的低位,低于2019年底的20%,失业的平均久期也已经回到了疫情之前的水平(22周)。这3个指标均表明劳动力市场的韧性。8月第一周初领失业救济金人数为26.2万人,相比疫情后的低点(16.6万[11])增加了近10万人,上升态势已经持续5个月。就业指标包括:私人非农就业、国民就业率、劳动参与率、因经济原因而兼职就业的人数、临时帮助服务性行业就业、ISM制造业就业指数(PMI)、生产和非管理人员每周工作小时总数;其中,趋强的有2个,趋弱的有5个。对于前者,比如私人非农就业人数仍在增长,7月(相对于4月)增长了0.93%[12];临时帮助性服务行业的就业人数增加了0.61%;对于后者,国民就业率和劳动参与率的顶部都已经出现,且已经开始缓慢下行;ISM制造业PMI和非制造业PMI中的就业指数的高点分别出现在2021年3月和4月,读数分别为59.6%和57.2%,2022年6月双双落至枯荣线(50%)以下(47.3%和47.4%),7月又阶段性回升到了49.9%和49.1%;生产和非管理人员每周工作小时总数也处于高位回落区间。所以,整体而言,相对于劳动需求,劳动供给是短板。劳工周转主要描述的是职位空缺、聘用或离职情况。数据主要来自美国劳工统计局(Bureau

of Labor Statistics,BLS)于1998年开始开发的JOLTS项目(Job Openings and Labor Turnover

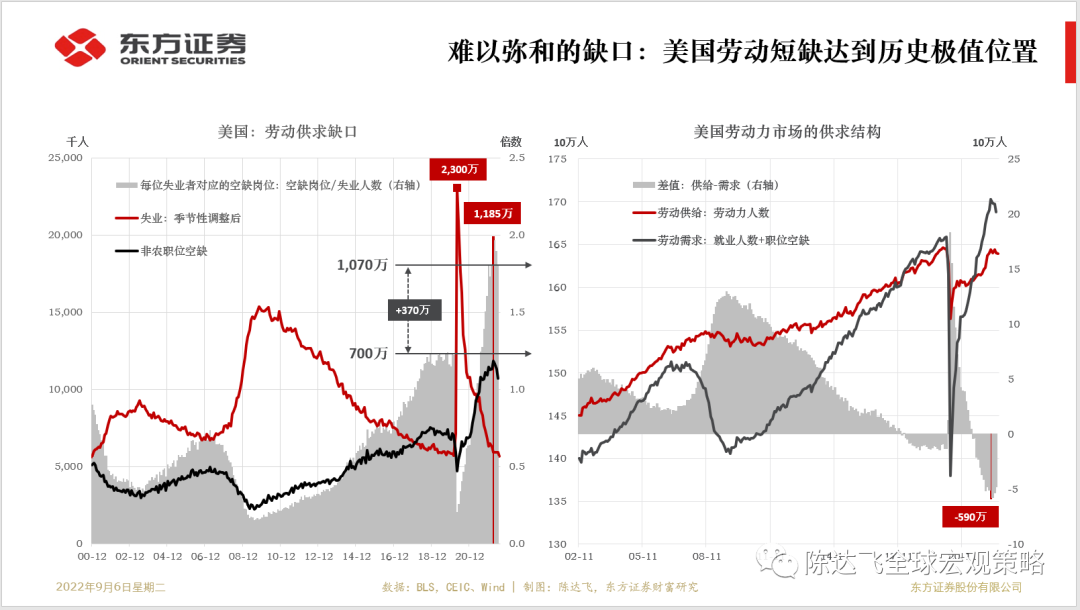

Survey Program),其目的是评估美国劳动力市场供求之间的匹配效率。被企业辞退和员工主动离职而导致是失业显然不同,蕴含的宏观经济的信息也不同。前者是逆周期的,即经济下行阶段被辞退的可能性跟高。后者是顺周期的,即经济上行阶段,劳动需求旺盛,当出现供不应求时,劳动者的议价能力增强,从而可能出现更高的离职率。故应区分“因裁员而失去工作的人”和“主动辞去工作的人”。高劳工周转率往往会提高部门间工资的外溢效应(Boissay et al., 2022)。截止到2022年7月底,职位空缺率、离职率和雇佣率都还处在本世纪以来的高位,也是中期通胀预期的主要来源(Boissay et al., 2022)。非农私人部门的离职率在2020年4月触底(1.7%)后快速反弹,在2021年11月达到3.4%的高位后下行,至2022年6月底已经降至3.1%,但仍高于2019年底的2.6%。因裁员而失去工作的人数占比为13.95%(略高于疫情前夕的13.3%),从2021年8月以来持续维持在低位;因主动辞职而失业的人数占比为14.85%,比疫情前高1个百分点;挑战者企业宣布的裁员数为2.6万人,位于历史底部区间。从失业向就业转换的人数占失业人数的比重(31%)位于历史地位,就业转换的高峰期已经过去,可转换的劳工也处于短缺状态。劳动报酬只有1个指标——(私人非农企业)生产和非管理人员平均小时工资,2022年7月为27.57美元,3个月环比上涨1.43%(年化5.8%)。动态来看,2020年9月工资涨幅由负转正,而后持续上行,并在2021年6-12月维持在1.8%以上(年化7.2%)。2022年1-4月有所下行,5月又开始反弹,目前仍维持在20世纪80年代以来的高位,但仍低于通胀率,实际工资涨幅为负。20世纪80年代初,沃尔克成功压制通胀的关键就是终结了“工资-物价螺旋”(wage-price spiral)[13]。当前,市场对“工资-物价螺旋”的关注度也在越来越高[14],这也是短期内美联储必须维持紧缩立场的一个考虑。就业的景气调查指标共有6个,除了路透社的“预期工作可得性”数据缺失外,其余5个指标与LMCI水平和动量揭示的信息是一致的。蓝皮书预期[15]未来一年的失业率只是略有上行,这与FOMC在2002年6月的预测是一致的——预期2023年的失业率将上升至3.9%(2022年3月的预测值为3.5%)。中小企业乐观指数当中的职位空缺率仍处历史高位(49%),比疫情之前高10个百分点,目前处于顶部震荡区间,未来下行概率较高,因为“中小企业乐观指数:增加就业计划”正在从高位持续下行,已经回到了疫情之前的水平。谘商会(Conference Board)关于当前和未来就业可得性的调查结果都表明乐观情绪的高点已经出现,这与谘商会的就业趋势指数(employment trend index,ETI[16])的走势可进行交叉验证。ETI由8个就业领先指标合成,是一个领先的就业综合指数,其高点已经在2022年3月出现,4-7月维持下行态势。其中,7月读数的下降是由8个指标当中的6个贡献的,从负贡献由大到小排列依次为:初领失业救济金人数的上升;非自愿兼职工人占比的提高(除以兼职就业总数);回答“找工作很难”的受访者的百分比上升;实际制造业与贸易销售额的下降;空缺岗位下降的公司占比上升;和工业生产的下降。这预示着美国非农就业人数将在短期内触顶下行。据此,谘商会首席经济学家弗兰克•史蒂莫斯(Frank Stemmers)认为美国经济将在2022年底或2023年初出现衰退,只是在没有新的外生冲击的前提下,2023年的失业率较难超过4.5%[17]。美联储预计失业率将在2022年下半年上升,并在2023年底上升到自然失业率水平(4.0%)[18]。综合以上信息,3季度很可能是美国劳动力市场盛极而衰的转折点。这一转折主要是由总需求的收缩带来的。当前美国劳动力市场供不应求的矛盾仍然存在,工资短期内仍有上行压力。劳动供给已经处于紧约束状态,未来主要靠劳动需求的下行来弥合供求缺口,只是这一过程可能是缓慢的,除非出现新的需求冲击。2021年2月,鲍威尔主席在纽约经济俱乐部(Economic Club of New York)发表了主题为“重返强劲的劳动力市场”的演讲。鲍威尔认为,持续一段时间的强劲的劳动力市场可以产生可观的经济和社会效益,包括提高就业和收入水平,改善和扩大就业机会,缩小经济差距,修复‘大衰退’对宏观经济和个人福祉造成的根深蒂固的伤害(Powell,2021)。并强调,当时离这样的劳动力市场“还有很长的路要走”。这篇演讲是美联储后续的货币政策立场的重要参考,也能解释正常化进程为何拖到2021年底才开始。疫情前,美国失业率(U3)降到了半个世纪以来的历史性低位(3.5%)。整体工资涨幅比较温和,不足以成为通胀的担忧。低工资群体的工资涨幅更快,有助于缓和贫富分化。鲍威尔强调,这一强劲的劳动力市场是在经济持续扩张一段时间后才达成的。虽然早在2009年6月美国经济就开始触底反弹,10月失业率持续下降,但劳动参与率的下降却持续到2015年底,且低学历人群降幅更大。2015年之后,随着劳动力市场逐步达到一种紧平衡状态,劳动参与率开始回升,低工资群体的工资快速上涨,弱势群体与优势群体的各项群体性差异至疫情之前都在不断收敛。例如,非裔失业率达到了5.2%的历史低点[19],与白人失业率的差距也达到了1972年[20]以来的新低(1.8%),而演讲时[21]分别为9.2%和3.5%。疫情前的这种强劲的劳动力市场状态是鲍威尔为货币政策正常化设置的一个参照系,也是“实质性进一步进展”的内涵。鲍威尔在演讲中提到的高就业缺口、低劳动参与率、低就业率[22]和温和的工资涨幅都反映了劳动力市场的松弛(slack)或过剩状态,刻画的是供过于求的结构性矛盾。所以,维持宽松的货币政策直到供求取得平衡便是题中之意了。但鲍威尔强调的是需求侧的事实。在大流行之前,需求侧和供给侧的刻画的事实是一致的,但大流行之后出现了分歧(Domash & Summers,2022)。真实的劳动力市场状态只有在供求的比较中才能得到,进而才能准确地判断工资通胀的压力。2020年3月,受第一波新冠疫情的冲击,美国有超过12万家企业暂停营业和超过2,300万劳动者失业。4月,随着经济的重启,劳动者逐步回到工作岗位,失业率快速下行,但劳动力市场供不应求的结构性矛盾在持续激化。到2022年3月,失业率、空缺岗位数(job

opennings)、离职率(quit rate[23])和名义工资涨幅等多个指标均显示美国劳动力市场供不应求的矛盾都处于极端状态,虽然在程度上有一定差异(Furman & Powell III,2022)。2021年1月,即鲍威尔演讲前夕,美国的空缺岗位数达到了723万(图2,左轴),首次超过疫情前的水平(2020年2月,700万)。经过一年多的上涨,在2022年3月劳动力市场最紧张的时候,空缺岗位数达到了1,185万,比疫情前高出485万。每名失业者[24]对应的空缺岗位数(vacancy-to-unemployment ratio,V/U,简称“空缺倍数”[25])约等于2,远远高于2020年2月的1.2,为20世纪60年代以来之最。以就业人数和职位空缺数之和表示劳动力需求,以劳动力人数表示供给,在2022年3月峰值时,供求缺口(供给-需求)达到了590万(图2,右图)。2022年3月以后,劳动力短缺的矛盾开始缓解,截止到2022年6月,空缺岗位数下降到了1,070万,空缺倍数也下降到了1.8。供求缺口降到了479万。3-6月,劳动需求和供给都在下降,但需求下降的速度更快(分别为150万和39万)。在经济复苏阶段,劳动供给的低弹性和需求的高弹性导致了短缺。相反,在经济下行阶段也有助于缺口的收敛。截止到2022年7月底,美国16岁以上的总就业人数为1.58亿,相比2020年2月的缺口为58万;非农就业为1.56亿,缺口为24万[26];非农工资就业(payroll

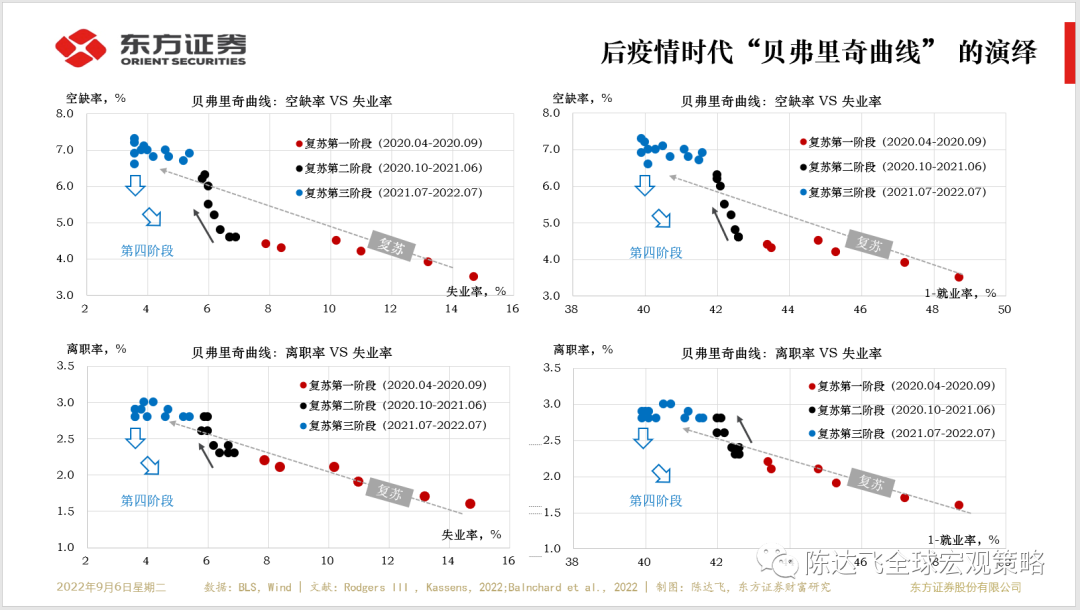

employment)为1.47亿,缺口为84万;非农私人部门的就业为1.3亿,反而增加了63万。假如劳动供给充足,按照2020年2月的空缺倍数计算,2022年3月美国就业总数将达到1.63亿,大致相当于没有疫情冲击场景下的潜在水平,比真实值(1.58亿)高出470万。根据多麦什和萨默斯(Domash & Summers,2022)的测算,2021年底美国大约有730万就业缺口,新冠引发的对于健康的担忧(150万)、移民限制(140万)[27]、人口老龄化(130万)、提前退休[28](130万)、激励不足(100万)和强制性疫苗接种(40万)总共可解释其中的690万[29]。美国劳动力市场的短缺是经济强势复苏和劳动力市场周转(reallocation)速度和匹配(matching)效率降低的结果。贝弗里奇曲线(The Beveridge curve)很好地结合了劳动供给和需求,既可反映经济活动水平,又能刻画劳动力市场的周转速度和匹配效率。经典贝弗里奇曲线刻画的是空缺率(vacancy rate[30])和失业率的关系(图3,左上)——前者表示需求,后者表示供给。斜率一般为负,右下角失业率高,空缺率低,表明劳动市场更松弛(slack),反之,左上角表示劳动市场更紧张(tight)。在经济扩张阶段,企业招聘需求增加,如果市场的匹配效率较高,失业率就会下降,点的位置会从右下角向左上角移动。斜率的大小反映了再分配和匹配效率,斜率越小(曲线越平坦),效率越高。反之,斜率越大(曲线越陡峭),效率就越低。曲线的平移也能反映周转速度与匹配效率。向外移动表示效率下降,向内移动效率提升。在供给侧和需求侧内部,指标是可以替换的,可用离职率代替空缺率,用非就业率(non-employment rate[31])代替失业率,也能得到形状类似的贝弗里奇曲线(图3,右上/左下/右下)。疫情后,贝弗里奇曲线大幅向外移动[32],表示同一失业率/就业率对应着更高的空缺率/离职率,或同一空缺率/离职率对应着更低的失业率/就业率,意味着企业招工难度或就业者保住工作的难度在增加。从离职率的上升来看,求职者的议价能力显著增强,所以更可能的情况是企业招工难度更高。究其原因,主要是疫情本身或疫情期间的救助措施弱化了就业意愿,与劳动供给不足的原因类似。在2020年4月以来经济重启的过程中,美国劳动力市场状态沿着贝弗里奇曲线自右下角向左上角移动,供不应求的结构性矛盾持续加剧(图4)。在这两年多的时间里,贝弗里奇曲线呈现出3个阶段的变化:第一阶段是2020年4月-2020年9月,即复工复产的第一个阶段,曲线斜率较为平坦,失业率快速下降,空缺率小幅上升,搜寻-匹配效率较高;第二阶段是2020年10月-2021年6月,曲线变得更加陡峭,空缺率的上升显著快于失业率的下降,凸显了企业招聘需求旺盛和劳动者就业意愿不足的矛盾;第三阶段是2021年7月至今[33],曲线重新平坦化,空缺率维持在高位,失业率进一步下行,这主要是因为不工作的机会成本增加了。一方面,州政府开始减少额外的失业保险福利[34]。另一方面,企业在不断地提高工资和福利,还完善了工作场所的安全设施。与此同时,学校也恢复现场教学,解放了更多女性劳动力(Rodgers III & Kassens,2022)。劳动参与率正是在2021年9月补充失业保险救济计划结束后才开始加速上升的。从2022年3月以来的动态和美国经济基本面的变化来看,贝弗里奇曲线已经进入第四阶段:斜率再次陡峭化,但方向与第二阶段正好相反——自上向下,当空缺率下降到一定位置后,曲线或将再次平坦化,相当于将2020-2021年的曲线向内平移,但预计很难回到疫情之前的位置。经验上,在空缺率从高位下降的过程中,失业率会再次提升(Blanchard et al., 2022)。大流行之前的经验不再适用,单一的供给侧指标低估了劳动力市场的紧张程度。从美联储制定货币政策的角度来说,以菲利普斯曲线为经验依据,当劳动力市场处于紧张状态时,工资就会上涨,进而传递到物价,从工资通胀变为消费价格通胀。从对工资的拟合与预测效果来看(Domash & Summers,2022),失业率、空缺率或离职率比(25-54岁人口的)就业率[35]等传统指标更优。如果综合考察对工资和物价通胀的预测效果,空缺率和离职率都比失业率(或就业率)等供给侧指标的效果更好(Barnichon & Shapiro,2022)。因为,一方面,失业率没有考虑劳动力以外的潜在求职者,如那些丧失信心的工人(discouraged workers)——失业但没有积极找工作的人。随着经济扩张的持续和工资的上涨,他们会回到劳动力市场,从而使失业率对通胀的预警作用失效——高估了通胀压力。为了更准确地度量未被充分利用的劳动资源,Hornstein et

al.(2015)构建了“非就业指数”(non-employment index,NEI[36])——潜在就业人数的加权平均与16岁以上劳动人口的比例,权重考虑了不同潜在就业人口的就业转换率。截止到2022年7月,NEI读数为7.5%,比2020年2月高0.1个百分点,比失业率高4个百分点。另一方面,失业率也没有考虑雇佣劳动的边际成本,在这方面,空缺倍数是一个较好的代理变量(Barnichon et al. 2021)。截止到2022年7月,25-54岁人口的就业规模为1.02亿,比疫情前高出34万,但就业率只有79.91%,比疫情前低0.5个百分点。如果按照疫情前的趋势计算,25-54岁人口的就业也存在较大缺口。按此标准,美国劳动市场仍处于供过于求的状态。显然,这不符合事实。FOMC在2022年7月的会议纪要中承认劳动力市场处于“非常紧张”的状态,但否认“工资-物价螺旋”[37]已经形成。既然劳动严重供不应求,名义工资增速为何持续落后于物价,实际工资何时转为正增长?在通胀的下一步演绎当中,工资将扮演什么角色?

请先 登录后发表评论 ~