朱鹤 孙子涵:三个故事看中国出口

2022-09-11 17:02:38

·

朱鹤 孙子涵

中国出口的第一个故事是:2020年,份额效应是推动出口扩张的主要力量。

第二个故事是:2021年,外需扩张是推动中国出口高速增长的最主要因素,而份额效应减弱并表现出明显的结构分化。第三个故事已经在逐渐展开。

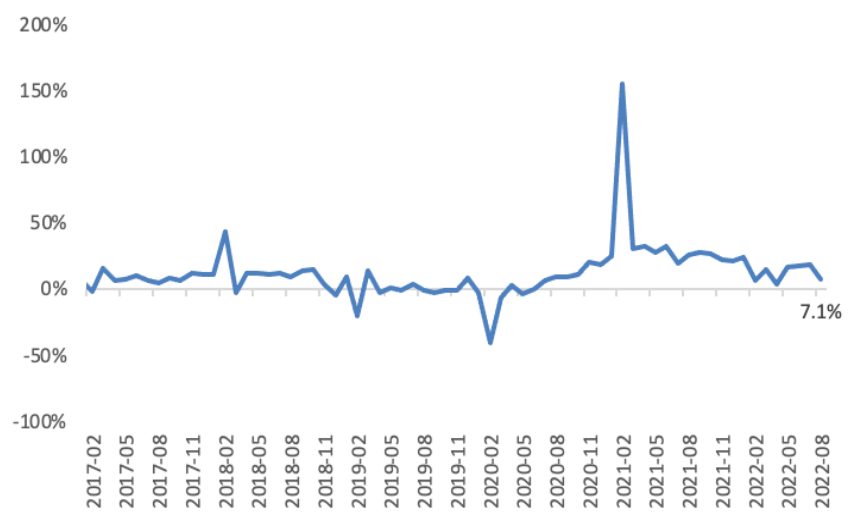

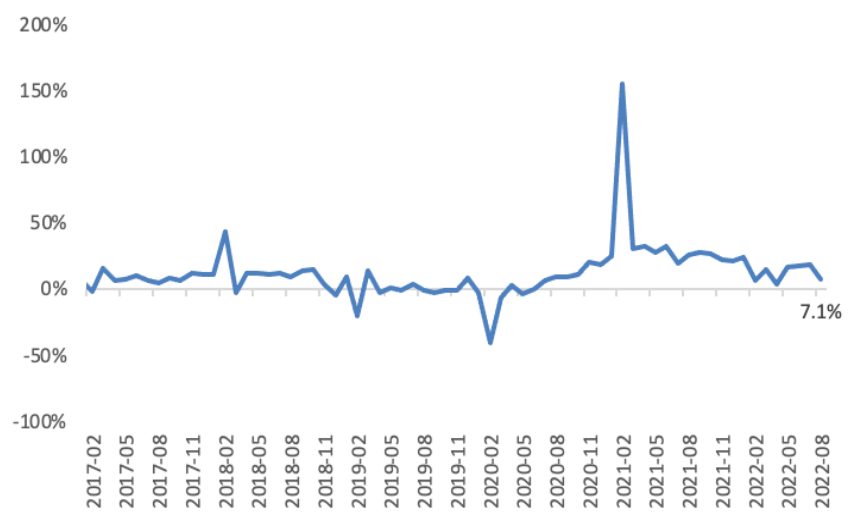

8月我国出口同比增速回落至7.1%,低于市场预期。过去两年支持出口超预期高增长的逻辑是否已经变化?随着近期发达经济体开启加息周期,海外需求也逐步减弱,接下来我国出口将会如何?

近期,中国金融四十人论坛(CF40)研究部副主任、中国金融四十人研究院青年研究员朱鹤和中国金融四十人研究院青年研究员孙子涵撰文分析了2020年以来我国出口背后的主要驱动因素,以及接下来的出口走势。

文章指出,中国出口的第一个故事是:2020年,份额效应是推动出口扩张的主要力量。疫情初期,中国在第一时间有效控制住了疫情并恢复生产秩序,凭借国内完善的供应链体系替代了部分受疫情严重冲击经济体的出口份额。

第二个故事是:2021年,外需扩张是推动中国出口高速增长的最主要因素,而份额效应减弱并表现出明显的结构分化。

2022年,海外需求开始回落,但部分国家和部分产品仍然存在外部供需缺口。观察我国今年前8个月以来的出口变化,可以得出三个基本事实:

1、受发达国家进入加息周期的影响,我国面临的外部需求已经开始回落;

2、份额效应没有明显减弱,部分中间品和消费品的出口依然具有韧性;

3、中国对欧盟出口增速高于总体增速,其中原材料和中间品的出口增速明显高于其他商品。

综合上述三个基本事实,不难发现中国出口的第三个故事已经在逐渐展开。这个故事的基本逻辑或许是:外需回落使出口承压,由于部分地区和部分产品仍存在显著的外部供需缺口,中国出口的内部分化也会更加明显。换言之,接下来中国出口可能在总量压力下表现出明显的结构性特征。

三个故事看中国出口

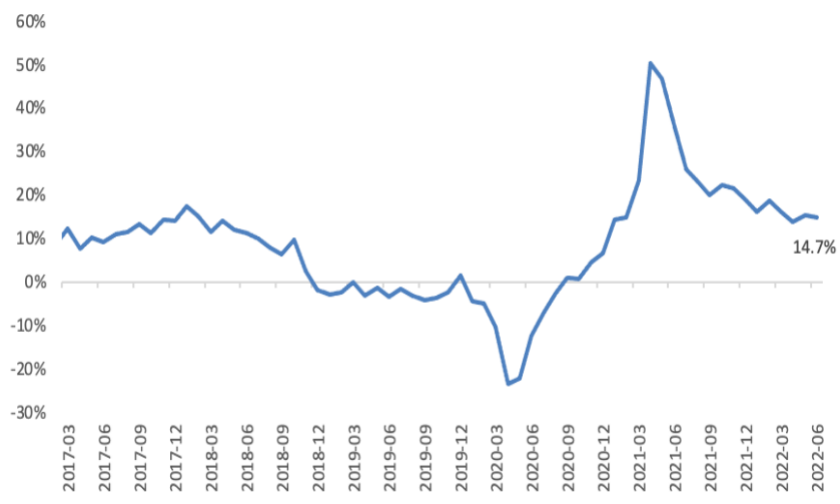

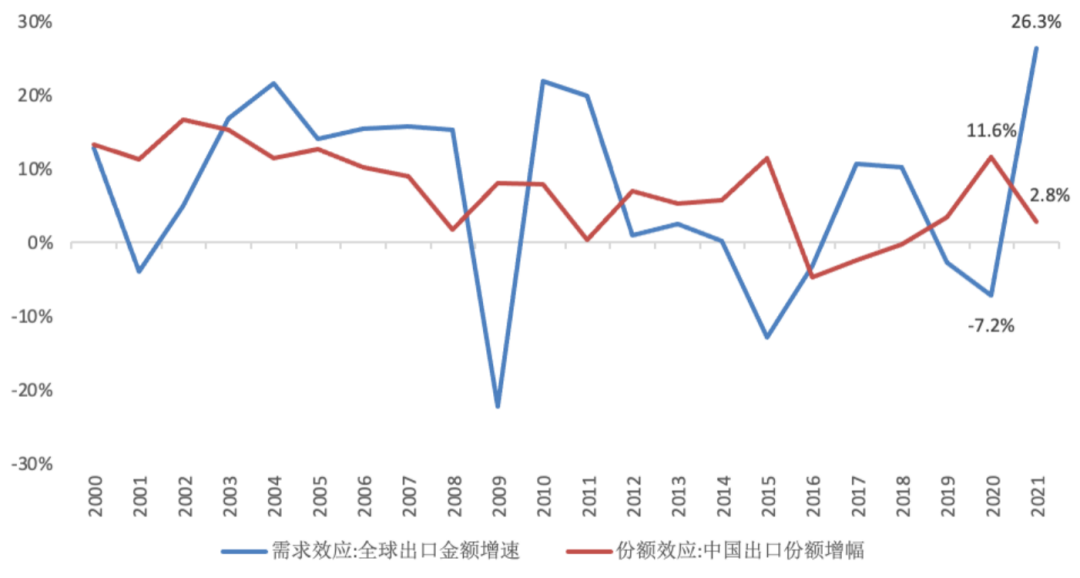

一国的出口扩张无外乎两种基本途径,一是外需扩张,二是竞争力提升。前者是总量效应,即随着全球需求扩张,每个国家的出口都会受益。后者则是结构效应,即部分产品随着出口竞争力的持续提升会获得更多的市场份额。这两种效应有时会相互叠加,有时也会相互抵消。我们可以对出口增速做一个简单的拆解,将其分为需求效应和份额效应。如图1,2002年—2008年,全球经济持续景气,中国也开始享受全球化的红利,外需增加和份额提升同时发挥作用,推动我国出口保持在两位数的较高增速。之后,2008年金融危机导致全球经济进入深度衰退,次年中国出口下降了16%,其主要原因应是全球贸易萎缩导致的外需下降,而非我国出口份额被其他国家替代。因此,一国的出口增速如何,取决于需求效应和份额效应谁更强。图1 中国出口增速拆解:需求效应和份额效应

疫情以来,中国出口表现出巨大的韧性,屡次超出市场预期,是支撑中国经济复苏的重要力量。回溯过去两年中国出口的表现,可以发现,虽然当月出口同比增速始终保持两位数的增长,但背后却对应了不同的故事。找到故事背后的核心驱动力,有助于我们理解中国出口的强劲表现,同时也是评估接下来全球需求回落对中国出口影响的关键。

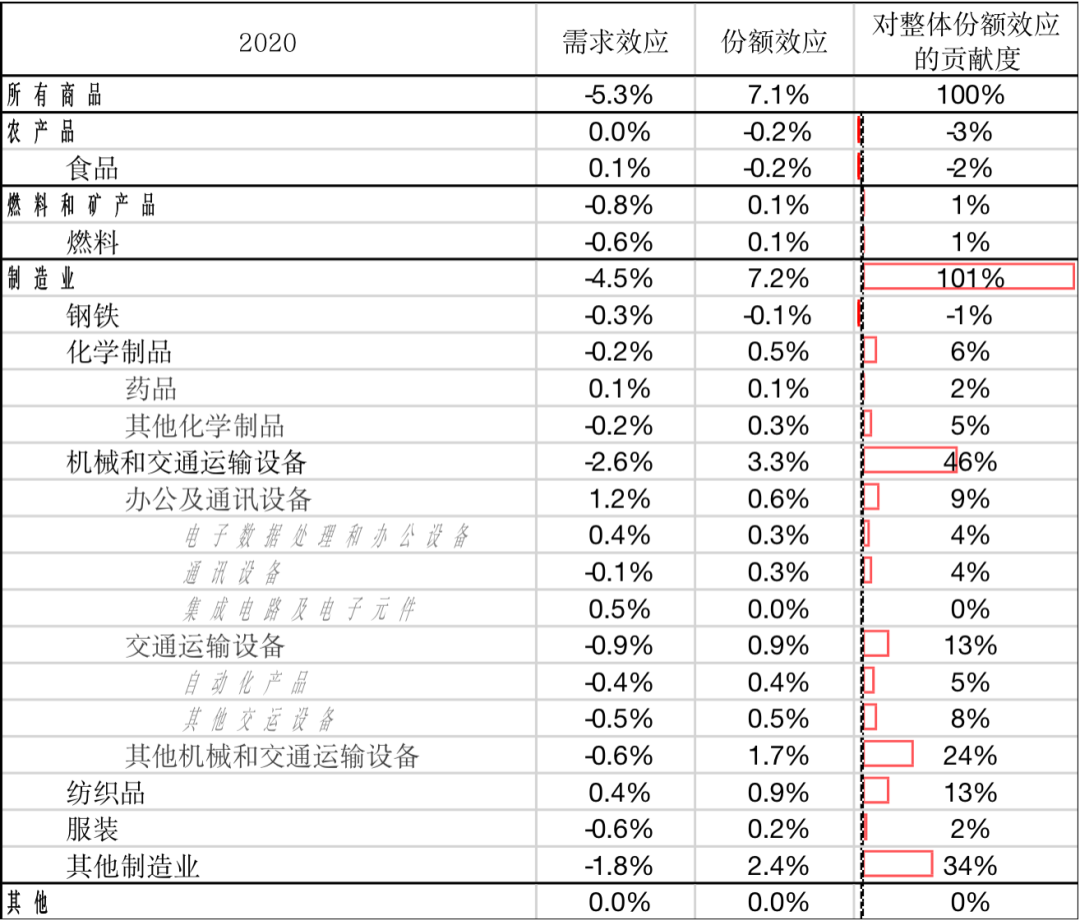

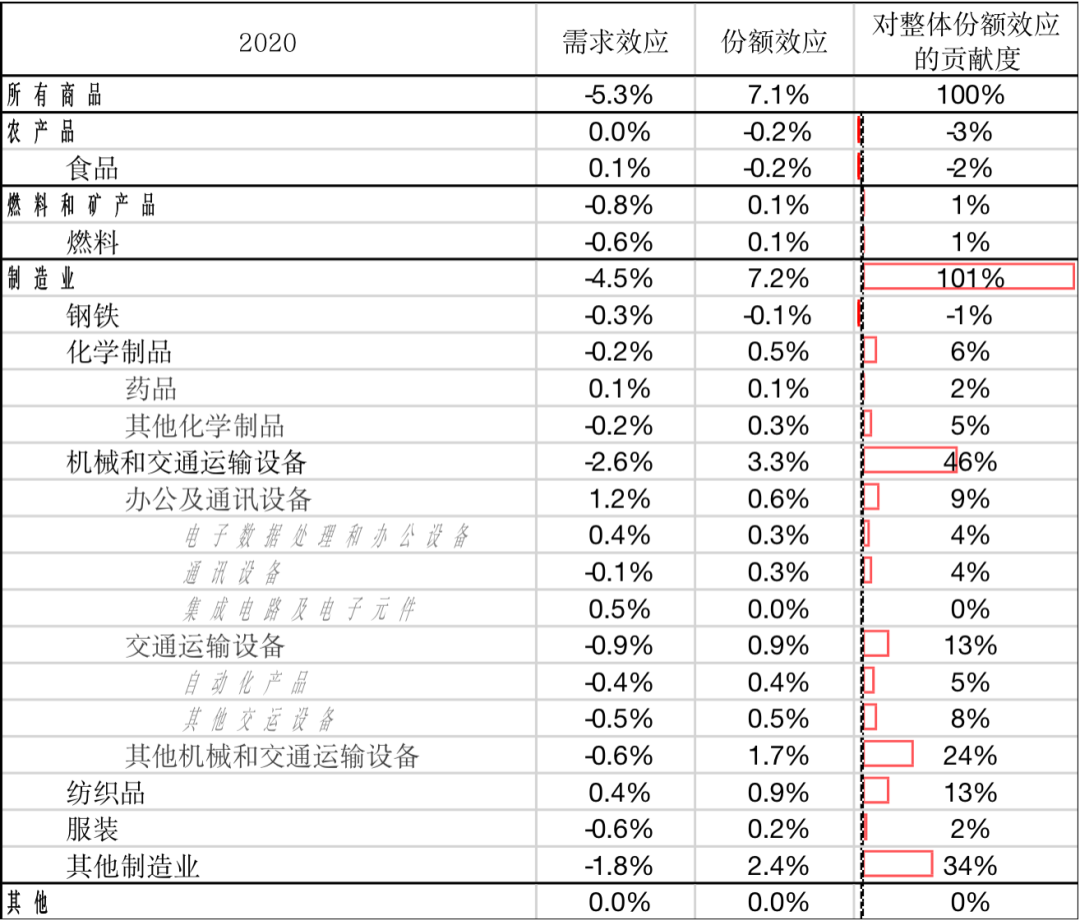

2020年:凭借供应链优势实现份额提升

2020年,份额效应是推动我国出口扩张的主要力量。疫情暴发之后,全球贸易大幅衰退,2020年全球商品出口金额同比增速为-7.2%,中国商品出口金额同比增速为3.4%。结合前述思路不难得知,这一年,中国出口增长的主要驱动力是份额效应。根据WTO的贸易数据,2020年中国占全球出口的份额为14.7%,比2019年增加了1.5个百分点。与传统意义上技术进步带来的份额增加不同,本轮份额提升的主要驱动因素是国内完善的供应链体系。我们根据国际贸易标准分类(SITC),按照自下而上的思路对中国各类产品的出口增速都做了需求效应和份额效应的拆分,然后根据各产品的出口权重计算出中国总体出口的需求效应和份额效应(表1)。这样做的好处是能够更好地反映出结构变化对中国出口的影响。结果表明,几乎所有行业都表现出了比较明显的份额效应。具体来说,2020年我国农产品出口份额小幅下降,燃料和矿产品份额略有增加,但这两者不是我国出口的主要产品,因此对总体影响也不大。我国出口的主力是制造业产品,其中绝大多数产品都出现需求效应为负、份额效应为正的情况,表明这些产品的出口扩张,主要是通过替代其他国家出口而实现的。更重要的是,正的份额效应不仅出现于典型的技术和资本密集型行业,也出现在劳动密集型行业。例如,纺织品和服装这两类商品就带来了1个百分点的份额,对总体份额效应的贡献(1.1%)甚至超过了办公及通讯设备这个大类的商品(0.6%)。这与传统意义上技术进步带来的份额提升有很明显的区别,后者往往体现为技术密集度更高的产品有明显的份额提升,而技术密集度偏低的行业则会出现份额降低的情况。需求效应和份额效应

数据来源:WTO

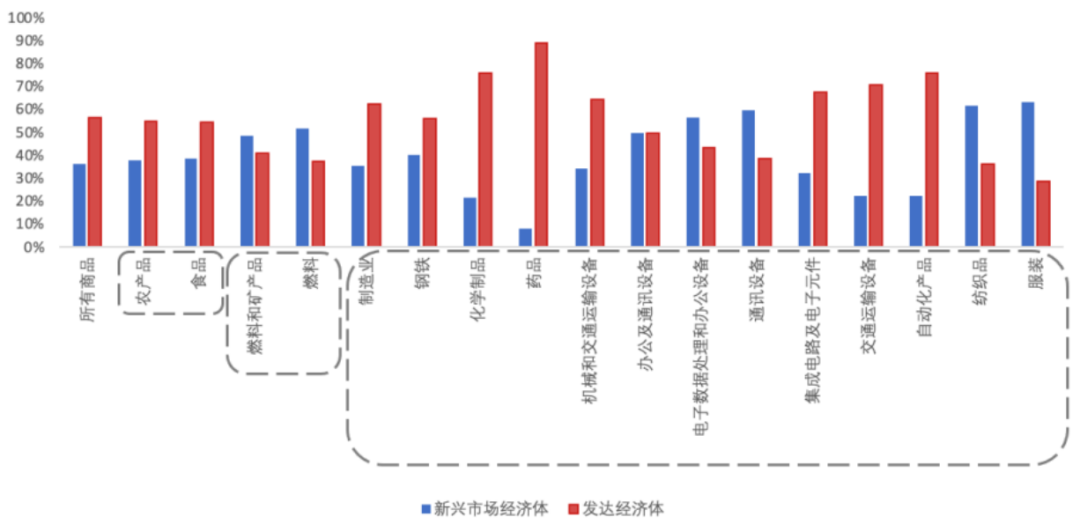

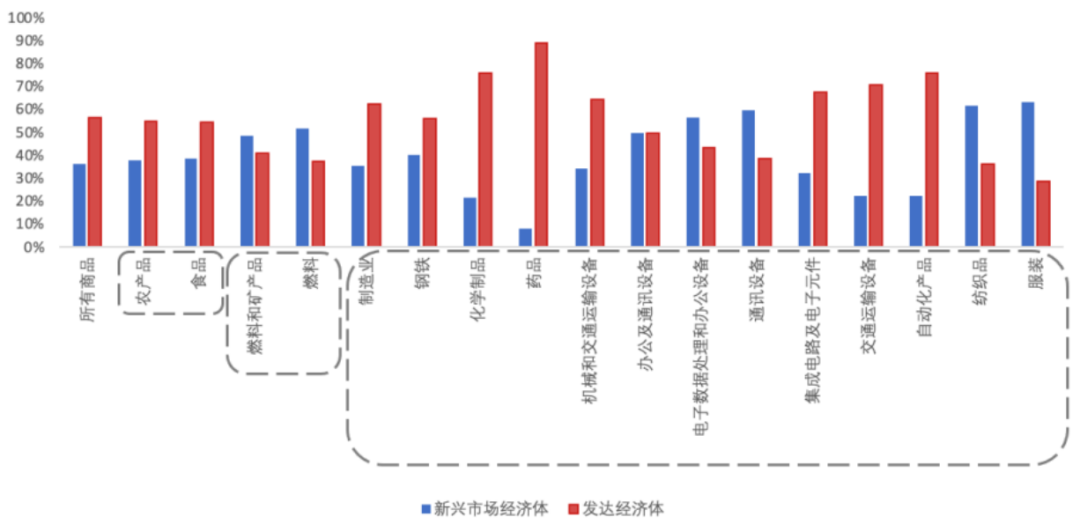

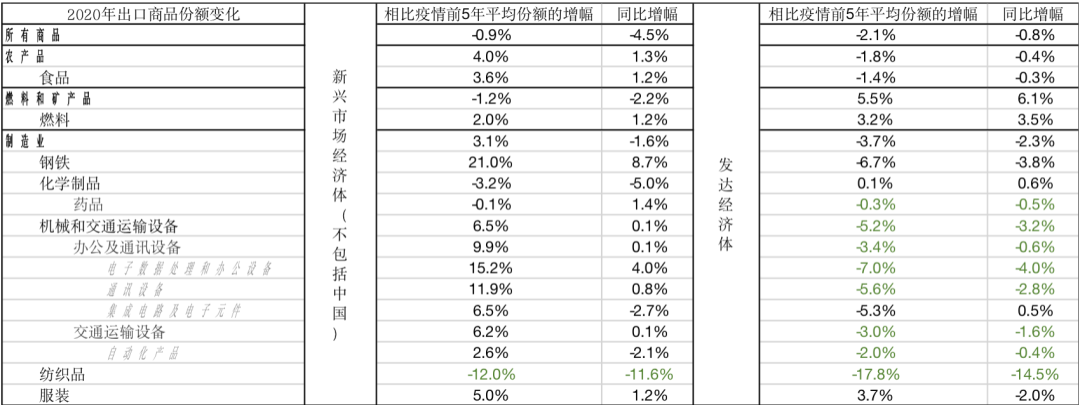

从产品切入考察2020年其他国家在上述产品的出口份额变化。我们保留了细分商品数据齐全且出口金额占比不低于0.1%的65个经济体,这些国家和地区的出口金额占全球的94%以上。我们先将其分成新兴市场经济体和发达经济体。如表2所示,疫情前5年(2014-2019年),新兴市场经济体在燃料和矿产品、初级电子数据处理和办公设备、纺织品和服装行业的出口份额较高,而发达经济体则占据了大部分制造业产品的出口份额。我们将这些商品在2020年的出口份额与疫情前平均水平进行比较,发现新兴市场经济体(不包括中国)和发达经济体对纺织品的出口份额大幅回落,同时发达经济体对部分制造业产品的出口份额也有所下降。图2 疫情前5年新兴市场经济体

和发达经济体出口商品的平均份额

数据来源:WTO

数据来源:WTO表2 2020年新兴市场经济体

和发达经济体出口商品份额变化

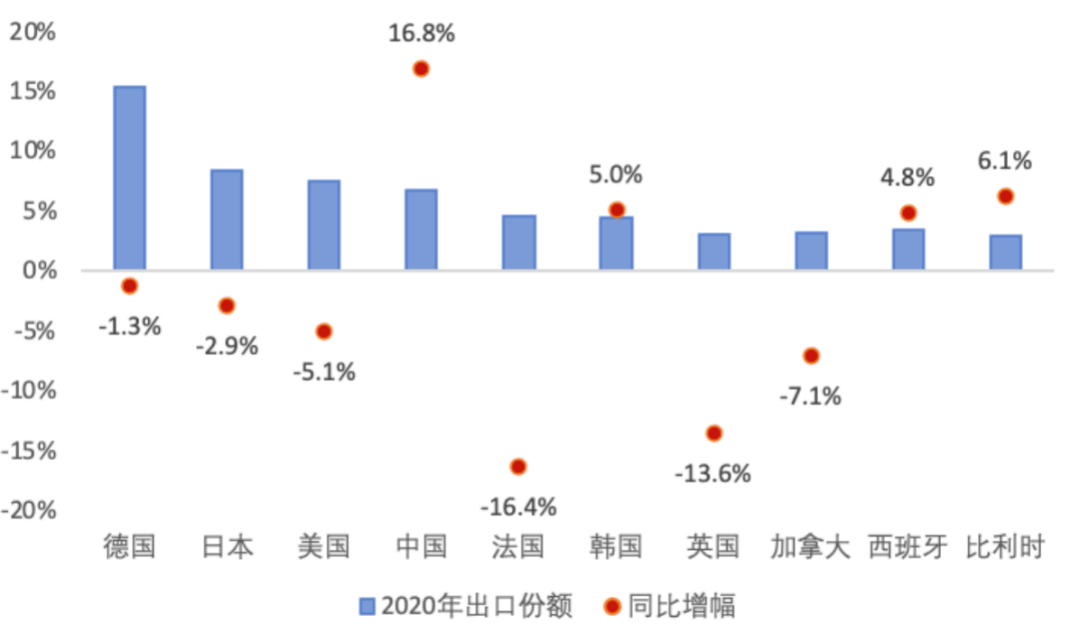

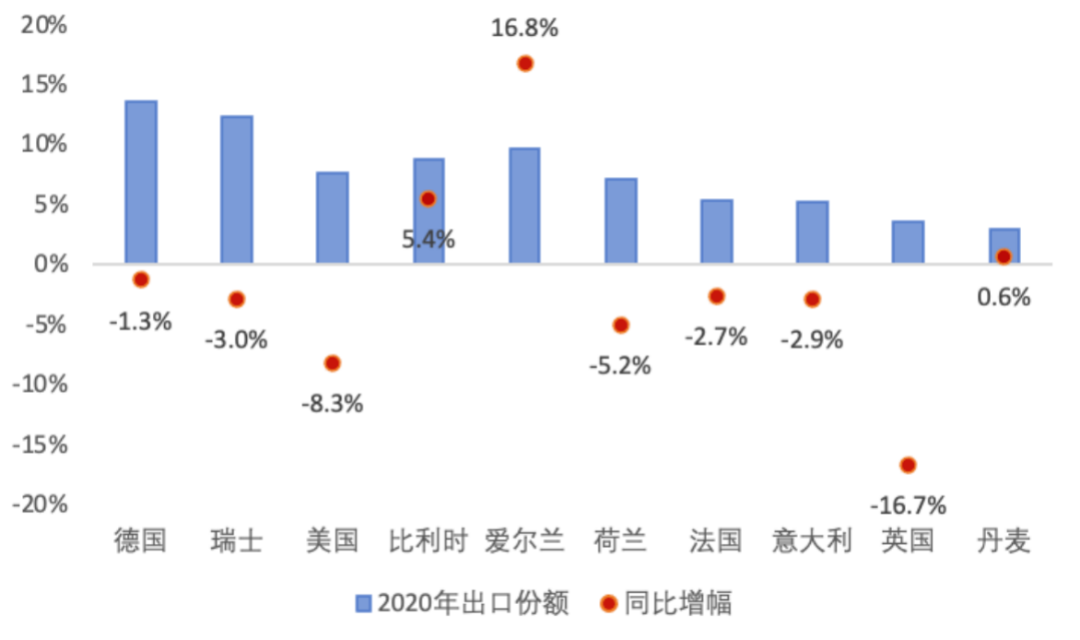

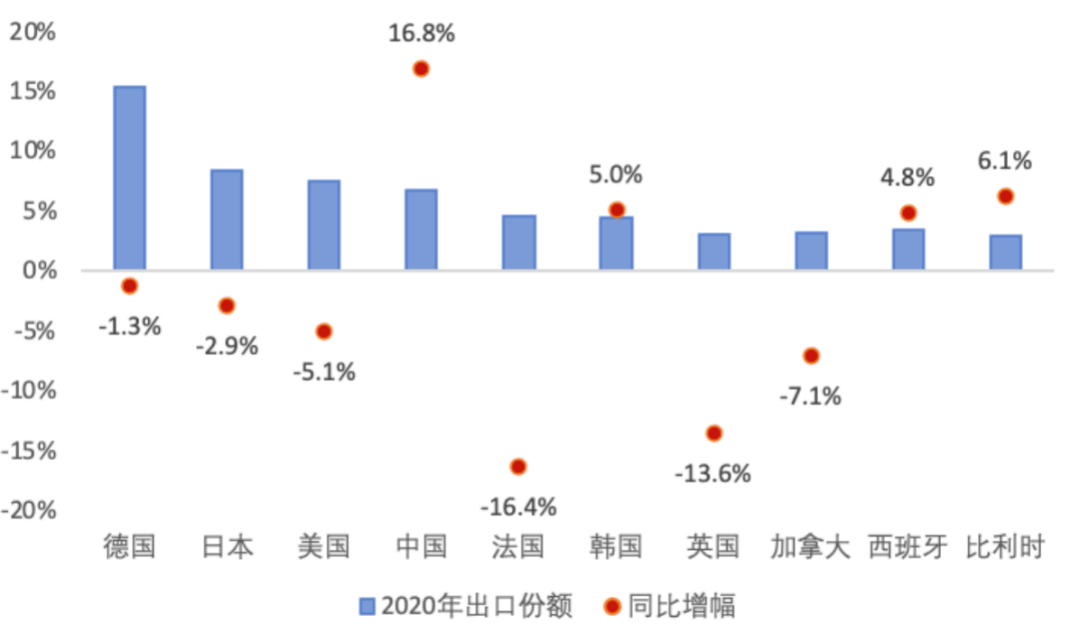

为了进一步回答中国替代了哪些国家的出口份额,我们用同样的方法处理65个经济体的出口数据,计算各国在疫情初期的商品份额变动。对于出口同类商品的A、B两国,只有同时满足以下三个条件时,我们才能说A国的某类商品可能替代了B国的出口份额。这些必要不充分条件包括:(1)B国此前对该类产品的出口规模可观,且较稳定。如果B国对该类产品的出口份额较低,在基数效应影响下,份额变动会很大,并且很可能有随机性。(2)A国的该类商品出口份额显著升高,而B国份额相应下降。(3)A国的贸易条件比B国更有优势。例如,A国可能比B国更早遏制疫情扩散。因此,我们认为2020年中国主要在药品、交通运输设备和纺织品方面替代了其他经济体的出口份额。具体来看:药品方面,在前十大出口经济体中,英国(-16.7%)和美国(-8.3%)的医药产品出口份额下降到2010年以来最低水平,瑞士(-3.0%)、法国(-2.7%)和德国(-1.3%)的出口份额也小幅下降。这些国家均受到较严重的疫情冲击,国内需求陡然增加,但生产能力萎缩,在医药用品方面存在产需缺口。交运设备方面,在前十大出口经济体中,德国、日本和法国的交运设备份额均下降到2010年以来的最低水平,其中法国(-16.4%)和英国(-13.6%)的降幅较大。以汽车、交通运输设备为代表的先进制造业对上下游产业链、国际分工和物流的依赖度较高,即使本土疫情可控,也会受到产业链上其他国家的疫情影响,从而带来产业链停摆风险。图3 主要经济体药品出口份额变化

数据来源:WTO

图4 主要经济体交通运输设备出口份额变化

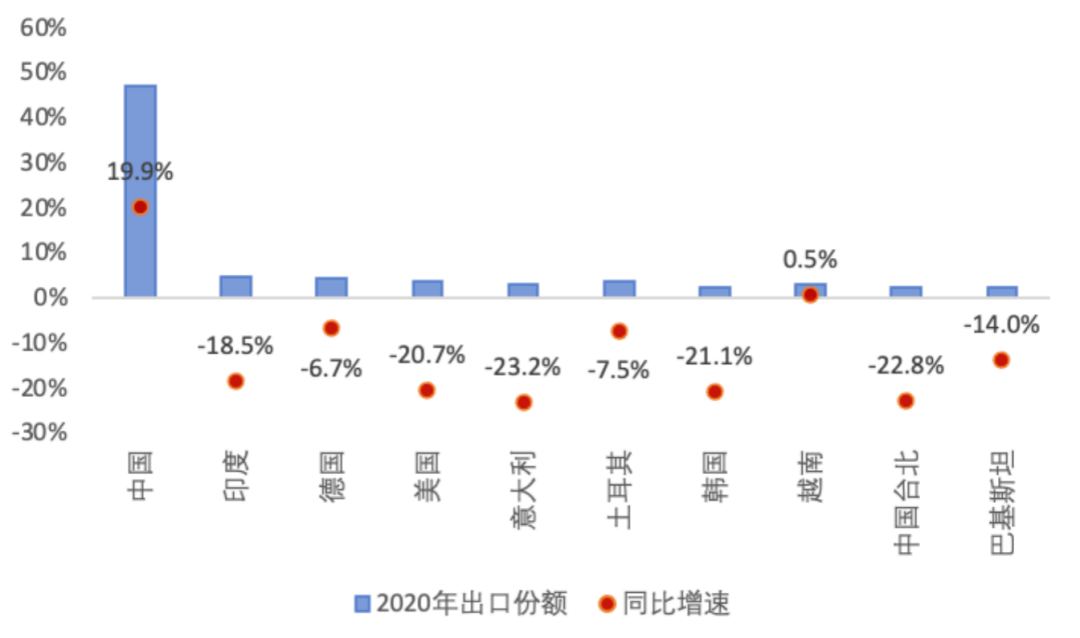

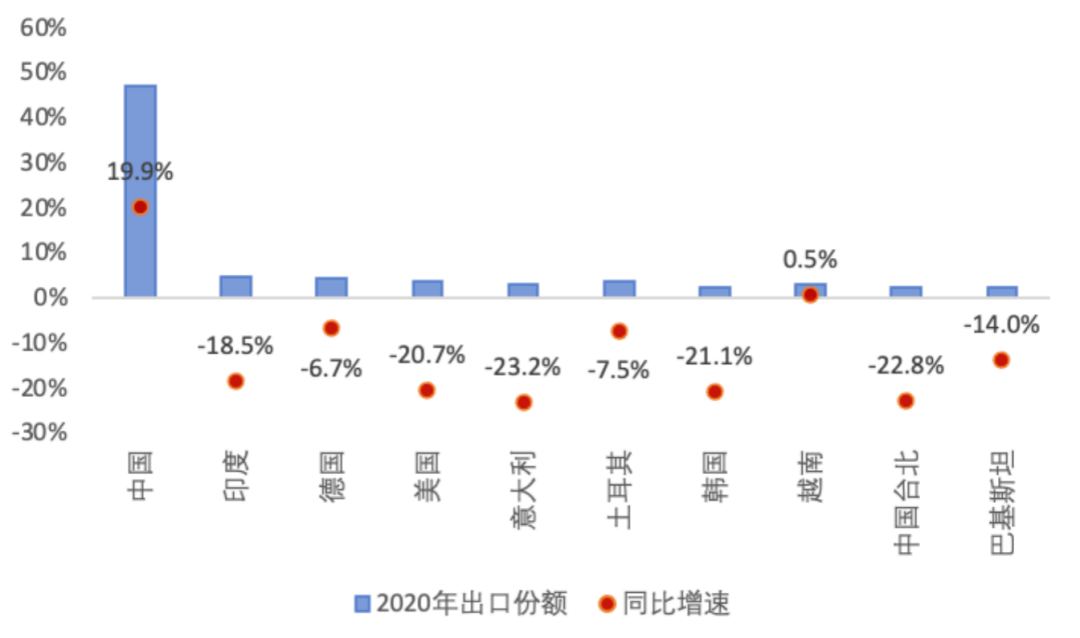

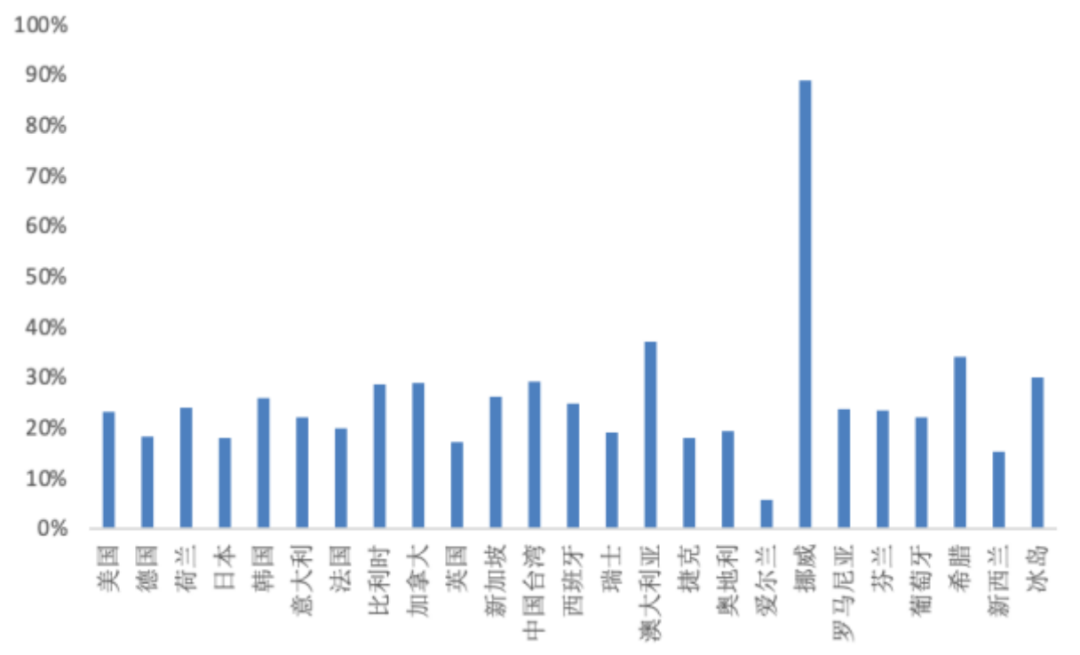

纺织品方面,在前十大出口经济体中,除了中国外,其他经济体均出现较大幅度的出口萎缩。其中,意大利、韩国、美国和日本的出口份额都下降了20%以上,而我国纺织品在国际市场的占有率显著提升了近20个百分点。这是因为,一方面,新兴市场经济体受疫情影响产能急剧下降,部分订单回流至我国;另一方面,以口罩等防疫物资为代表的需求拉动了我国纺织品出口。图5 主要经济体和地区纺织品出口份额变化

数据来源:WTO

数据来源:WTO

综上,中国出口的第一个故事是:2020年疫情初期,中国在第一时间有效控制住了疫情并恢复生产秩序,然后凭借国内完善的供应链体系替代了部分受疫情严重冲击经济体的出口份额。这种替代不仅出现在高技术和资本密集型行业,同样也出现在了劳动密集型行业;不仅替代了发达国家的部分出口,也替代了对新兴经济体的出口。因此,在全球供给能力严重受损的背景下,我国率先恢复生产,充分发挥长期积累形成的制造业产业基础和竞争优势,最终在2020年实现货物贸易正增长。

份额效应出现结构性分化

2021年,外需扩张是推动中国出口高速增长的最主要因素,对全年出口增速的解释力超过80%。2021年,全球经济逐步摆脱疫情初期剧烈冲击的影响,开始同步复苏,中国的外部需求得以显著改善。当年,全球货物出口金额同比增长26.3%,两年几何平均增速为8.2%。虽然有一定的基数效应,但更主要的原因是全球经济实现了触底反弹。结构上看,无论是新兴经济体还是发达经济体的货物出口增速都实现了大幅增长,中国当然也在其中。2021年我国出口金额增长了29.9%,出口占全球的份额达到15.1%,出口规模和出口份额都创下历史新高。 图6 2021年新兴市场经济体出口金额增速

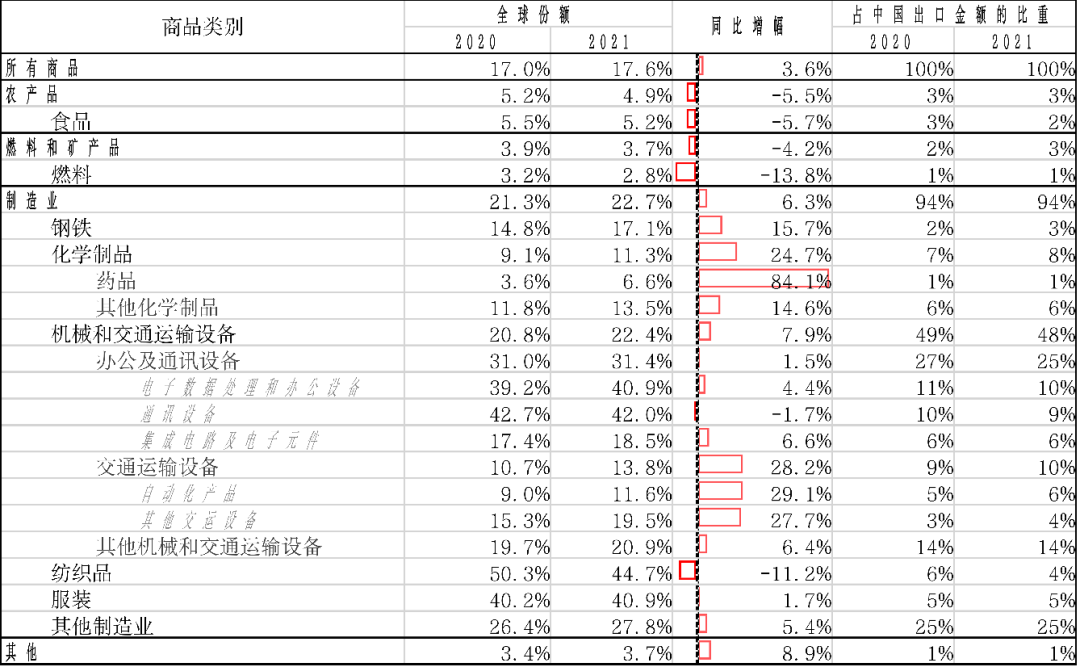

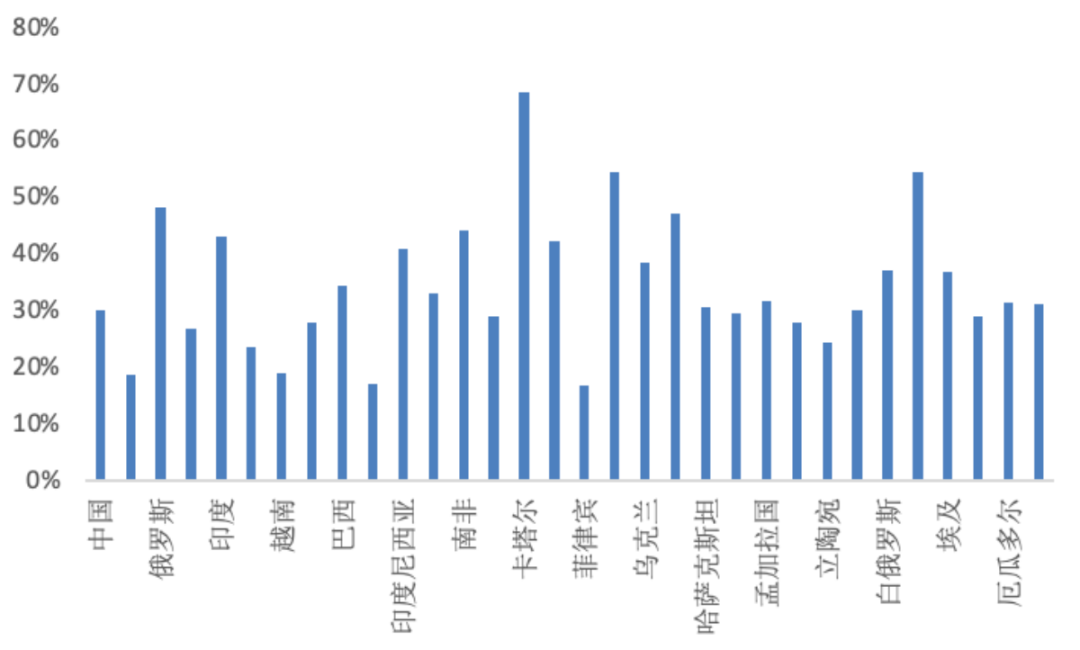

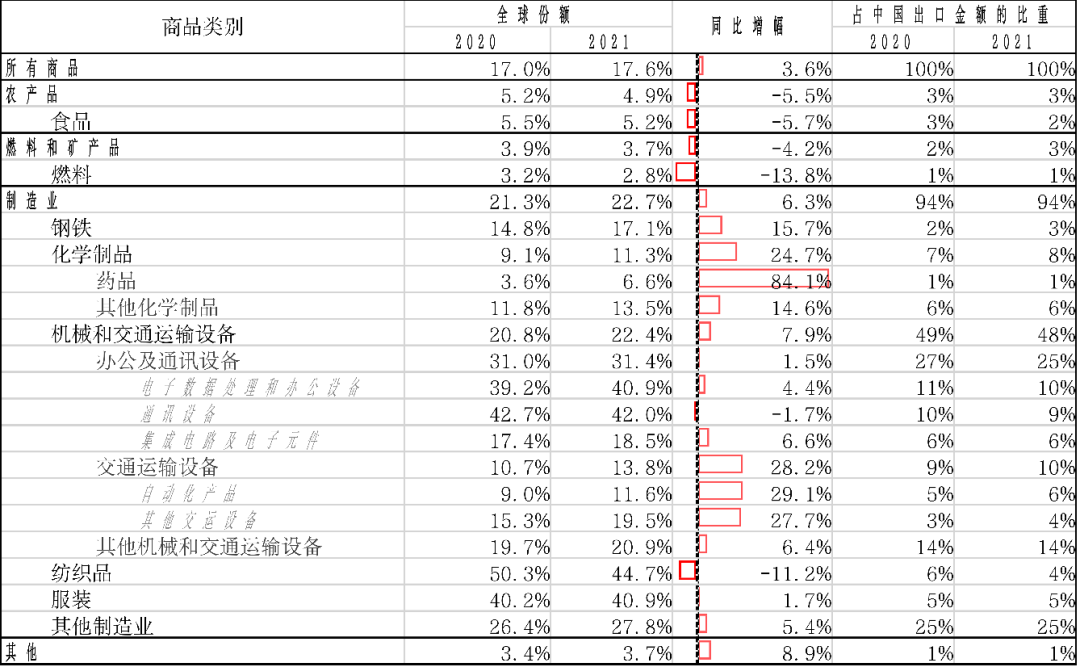

在外需扩张带动我国出口高速增长的同时,份额效应对中国出口的影响依然为正,只不过拉动效果明显减弱。随着海外生产能力逐步修复,宏观政策对需求的刺激效果逐步显现,大部分国家面临的供需缺口开始收窄。即便如此,凭借国内强大的生产供应体系,2021年中国在全球出口的份额仍在提升,份额效应对中国出口贡献了2.8个百分点。但与此同时,2021年的份额效应开始出现明显的结构性分化,部分商品的出口份额出现了明显回落,而部分商品的出口份额依然保持增长。我们用64个主要经济体作为全样本的替代,借助他们的商品出口信息来反映全球的商品出口情况。这些样本国家的出口总额占全球的85%左右。测算结果显示,我国农产品、燃料和矿产品及部分制造业产品的份额出现回落。这表明,随着海外疫情得到控制、供应链逐渐修复,中国对这些产品原生产国的出口替代作用也随之减弱。一个典型的例子是纺织品。疫情初期回流我国的纺织品订单再次发生转移,导致我国2021年纺织品出口份额下降11.2%,而其他主要出口国的份额开始上涨,如印度、巴基斯坦、土耳其等国的纺织品份额都提升了20%以上。另一方面,交通运输设备、化学制品等商品的份额效应甚至超过了2020年。在制造业细分产品中,化学制品(+24.7%)和交通运输设备(+28.2%)的份额显著提升。特别是以汽车为代表的自动化产品(+29.1%),不仅延续了疫情初期的增长势头,还凭借新能源汽车带来的独特优势打开了国际市场,带动了终端消费品的出口增速。值得一提的是,以钢铁为代表的中间品出口成为拉动中国出口的新因素。近年来我国钢材出口逐年减少,钢铁出口份额也有所下降。随着2021年海外需求恢复、国际钢价加速上行,境内外钢价出现巨大差异,国内钢铁价格优势得以体现。2021年,我国钢材出口金额同比增速81.8%,占全球的出口份额从14.8%增加到17.1%,仅此一类产品就为我国出口贡献了1.5个百分点的增速。铜、铝、各类化工制品等其他中间品出口也有类似的表现。表3 2021年中国重要商品出口份额测算

数据来源:UN Comtrade、WTO、韩国海关总署、新加坡统计局综上,中国出口的第二个故事是:全球同步复苏带来的外部需求扩张,成为推动我国出口最主要的因素,而份额效应减弱并表现出明显的结构分化。2021年我国出口的高景气主要来自全球经济复苏。此前凭借国内供应优势而完成的生产替代仍然存在,但力度明显较弱,部分产品的份额甚至已经回到疫情之前的水平。但是,中国国内的部分中间品(钢铁)和终端消费品(汽车)的出口依然强劲,占全球出口的份额仍有显著提升。

和部分产品仍然存在外部供需缺口

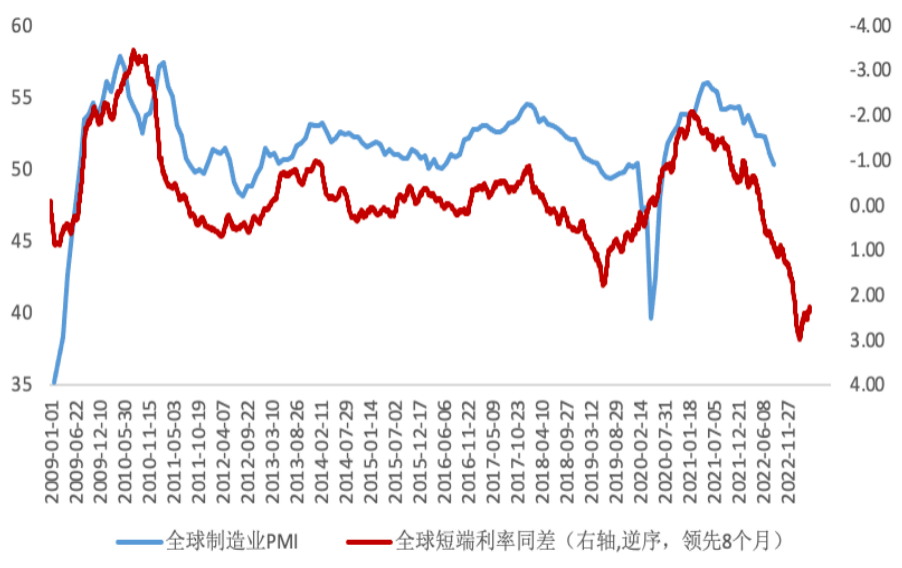

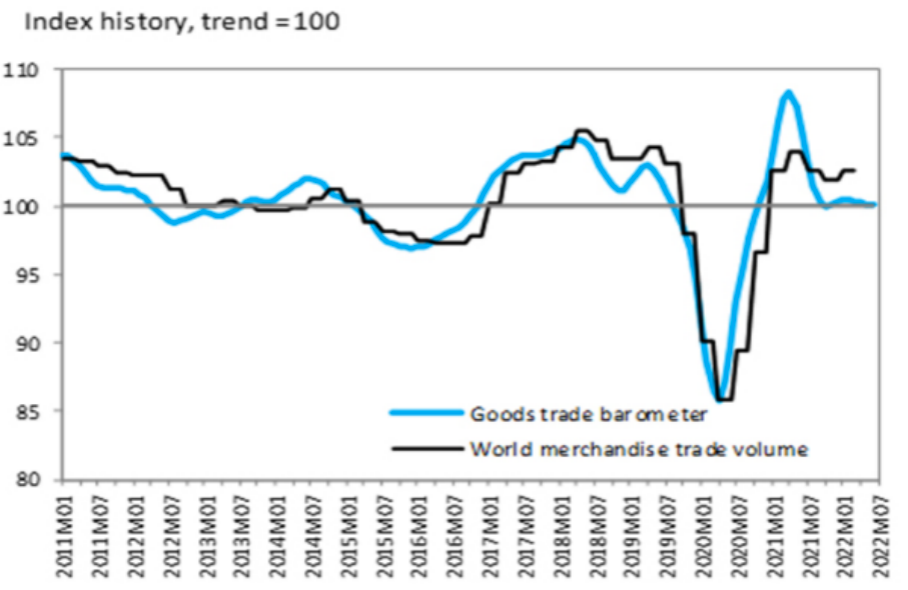

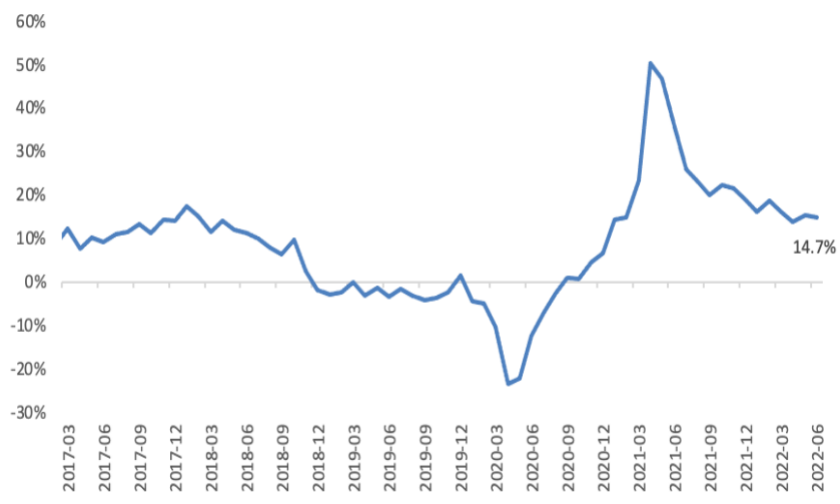

2022上半年,中国出口的表现仍然保持韧性,7月出口在前期高基数上实现了同比18.0%的高增速,大幅超过市场预期。2022年8月出口增速录得7.1%(以美元计),较前两个月显著回落。由于缺乏全球细项贸易品的月度数据,接下来我们主要通过观察中国自身的出口变化,试图从中梳理影响当前出口的主逻辑。基本事实1:受发达国家进入加息周期的影响,我国面临的外部需求已经开始回落。2022年,为应对严峻的通胀压力,全球主要发达经济体先后进入加息周期,外部需求面临较大的回落压力。如图8所示,全球短端利率大约领先全球制造业PMI指数8个月。伴随着全球利率走高,全球制造业PMI也表现出明显回落,7-8月摩根大通全球制造业PMI分别为51.1和50.3,分别较2季度均值下降1.2和1.9个百分点。WTO最新的报告显示,7月全球货物贸易晴雨表指数已经低于近期的商品贸易趋势线,二季度全球贸易同比增速进一步放缓。基于荷兰经济政策分析局(CPB)的高频数据,我们估计今年2季度全球出口金额同比增长14.6%,相比1季度下降2.3%;6月全球出口金额增长14.7%,相比上月下降0.6%。因此,我们认为中国面临的外部需求已经放缓,货物出口开始承压。 图8 全球短端利率领先全球制造业PMI约8个月

数据来源:Wind,经作者自行计算

图9 全球货物贸易晴雨表指数

数据来源:WTO

图10 全球出口金额同比增速测算

数据来源:CPB

图11 中国出口同比增速

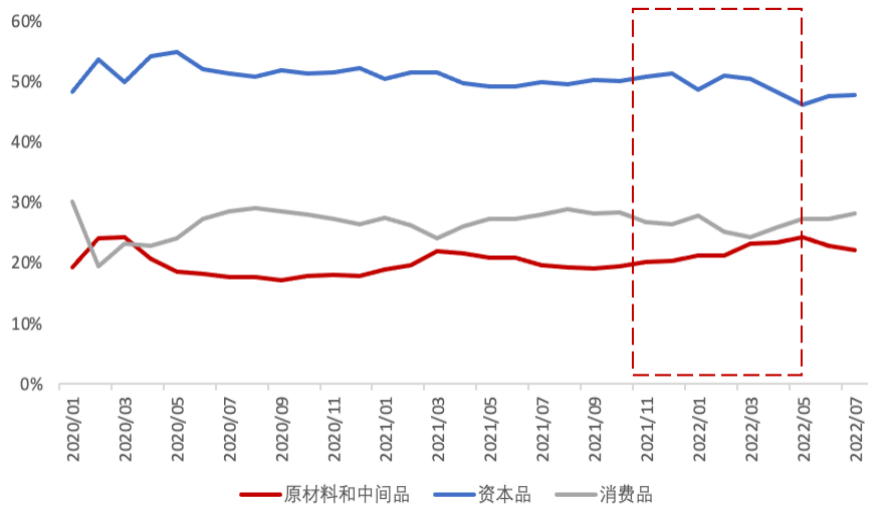

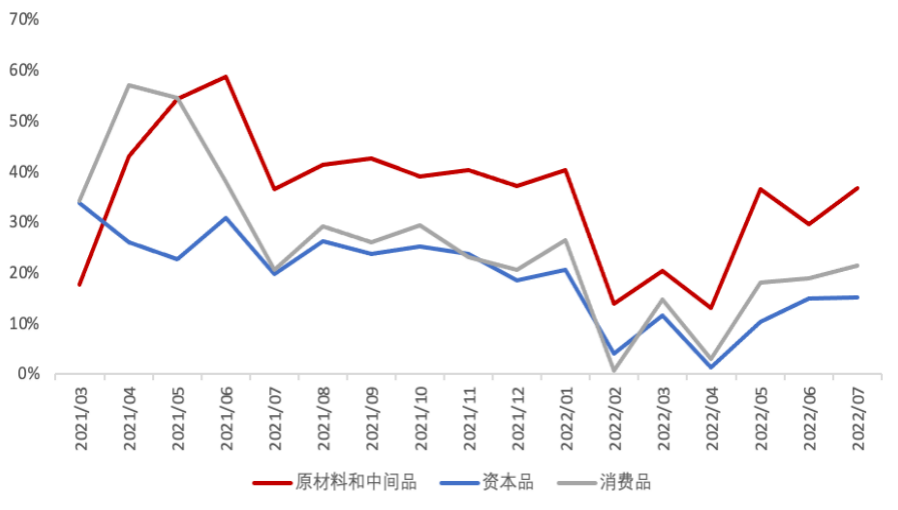

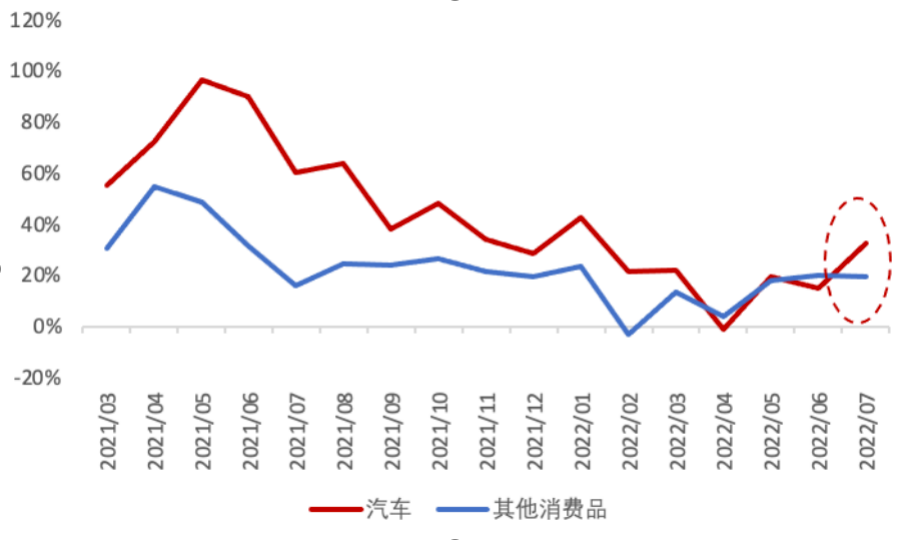

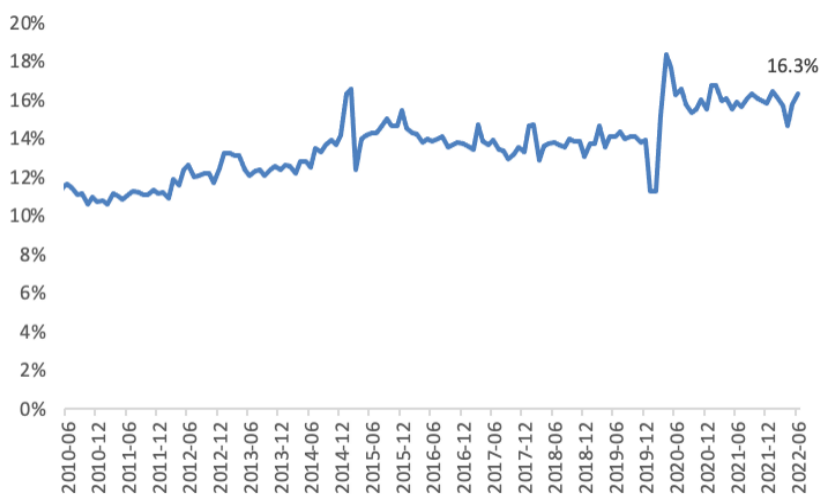

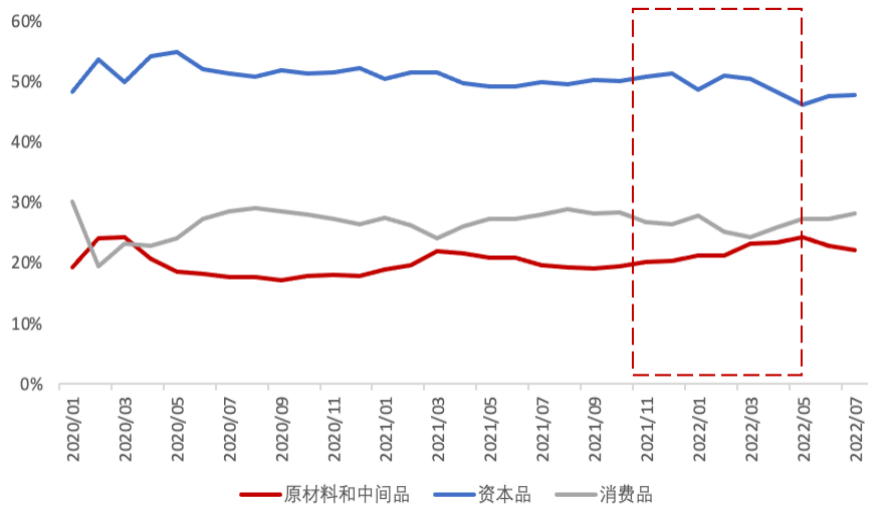

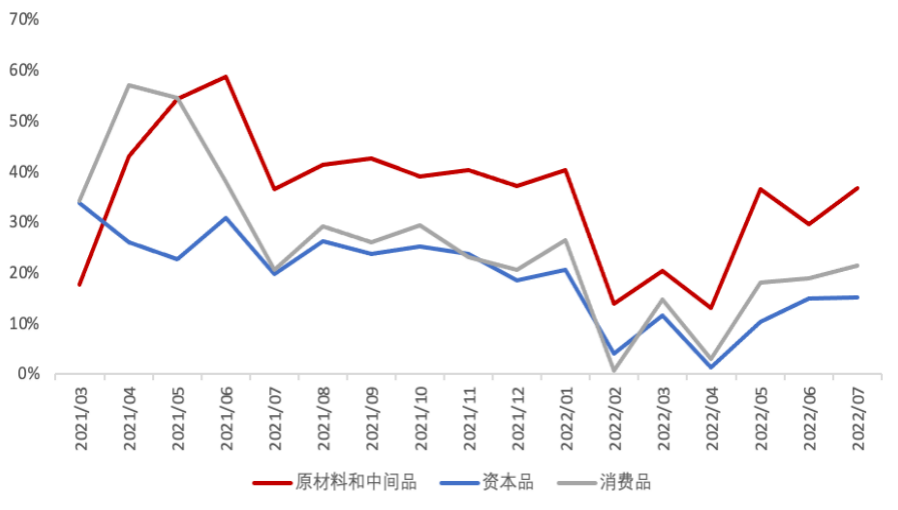

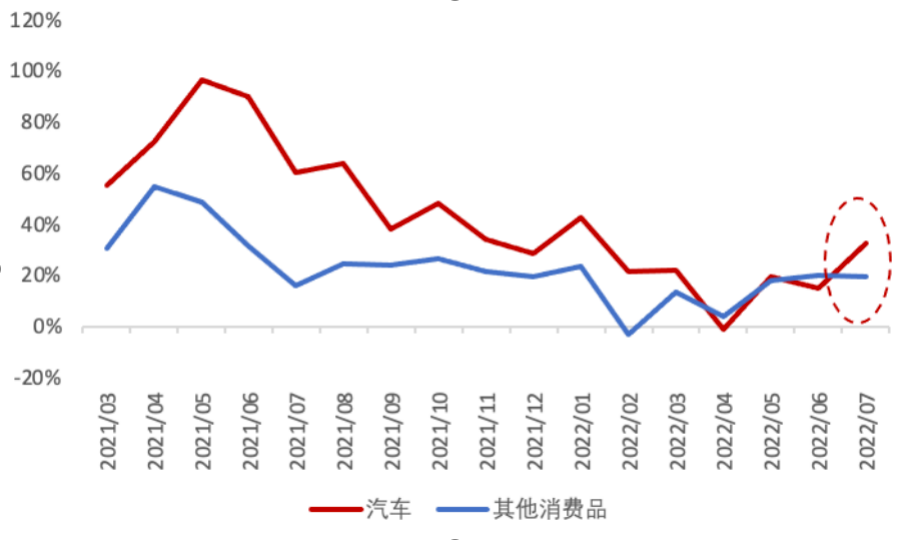

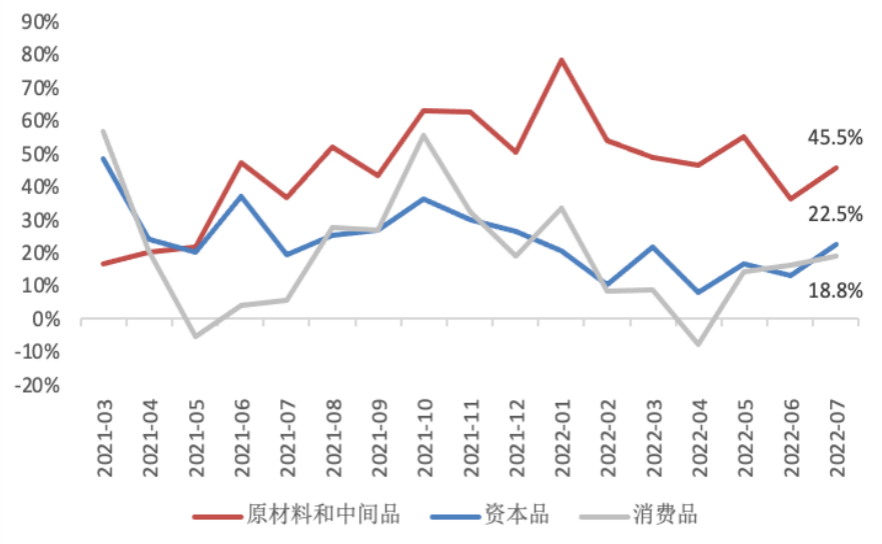

基本事实2:份额效应没有明显减弱,部分中间品和消费品的出口依然具有韧性。根据CPB的数据测算,2022上半年中国出口金额占全球的比重基本保持稳定,平均值接近16.0%,6月份贸易份额小幅上升至16.3%。在中国的出口商品结构中,原材料和中间品占比连续8个月上升,从19.1%增长到24.2%,尽管最近两个月有所回落,但仍高于去年同期水平。2021下半年开始,原材料和中间品的出口增速就开始领先于资本品和消费品,也远高于中国出口整体增速,且增速差还在不断扩大。结合这些产品的占比和增速推算,7月原材料和中间品对中国总体出口增速的解释力度达到45%以上,而资本品和消费品则分别解释了40%和33%。(详见☞ 7月出口超预期背后:下半年制造业投资形势如何?)在消费品出口增速整体回落的同时,汽车出口,特别是新能源汽车的出口成为拉动中国出口的亮点。今年前7个月,汽车出口增速达到32.4%,远超货物贸易整体增速和其他消费品增速。汽车占我国出口的比重也达到4.5%,比去年同期高了0.4个百分点,单项商品就解释了我国出口整体1.4个百分点的增长。图12 中国出口金额占全球的份额测算

数据来源:CPB、海关总署

图13 中国出口商品结构变化

数据来源:CPB、海关总署

图14 中国出口商品增速变化

数据来源:海关总署

图15 汽车和其他消费品出口增速变化

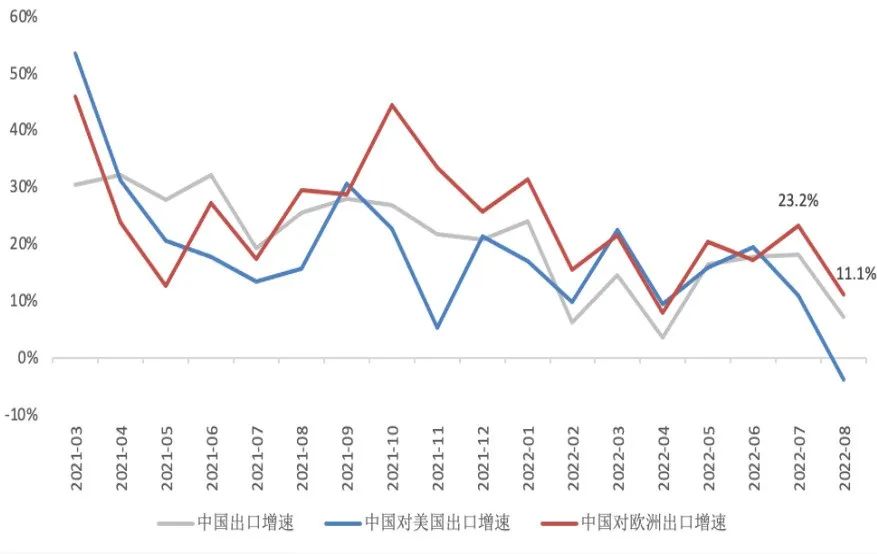

基本事实3:中国对欧盟出口增速高于总体增速,其中原材料和中间品的出口增速明显高于其他商品。长期以来,美国和欧盟始终是我国重要的出口目的地,中国对两者的出口金额合计占我国总体出口金额的30%以上。今年二季度以来,我国对美国的出口增速明显减弱,对欧盟的出口增速大幅回升,后者还持续高于中国出口的整体增速。从出口结构看,我国对欧盟出口原材料和中间品的增速明显高于其他商品,7月原材料和中间品的出口增速高达45.5%。图16 中国对美欧出口增速比较

数据来源:Wind

图17 中国对欧洲分产品出口增速比较

综合上述三个基本事实,不难发现中国出口的第三个故事已经在逐渐展开。这个故事的基本逻辑或许是:外需回落使出口承压,由于部分地区和部分产品仍存在显著的外部供需缺口,中国出口的内部分化也会更加明显。这个逻辑的主线是俄乌冲突及后续影响加剧了不同经济体之间供给能力的差距。一方面,俄罗斯是世界主要的能源和金属矿产供给国,地缘冲突及对俄制裁将直接限制这部分的原材料供给。另一方面,欧洲对俄罗斯能源依赖程度大,俄乌冲突给欧洲带来的能源危机尤为严峻。高昂的能源价格不仅损害了欧洲的生产能力,还可能影响欧洲对能源密集型产品的出口,加剧这些产品的供需失衡。这种情况下,直接从中国进口中间品就变得更加划算,而类似的情况已经在铜、铝、钢等中间品行业得到非常充分的体现。换言之,接下来中国出口可能在总量压力下表现出明显的结构性特征。一方面,外需回落会降低所有产品的出口需求,尤其是资本品和消费品的出口需求。另一方面,欧洲仍然处于生产成本居高不下的困境,即使加息会抑制一部分需求,但中间品的生产领域依然存在供需缺口,并且仅靠加息很难让这个供需缺口完全收敛。这将给我国中间品出口带来结构性机会,但是,在原材料价格高企背景下,对我国上下游产业的产品价格、实际利润和企业现金流可能带来差异化影响。需要关注企业现金流缺口,防止当前工业行业的结构性改善进程被中断。

数据来源:WTO

数据来源:WTO

数据来源:WTO

数据来源:WTO

请先 登录后发表评论 ~