价值捕手:主权基金用投资来确保和平

2022-10-03 20:37:35

·

马文彦,保罗·唐斯

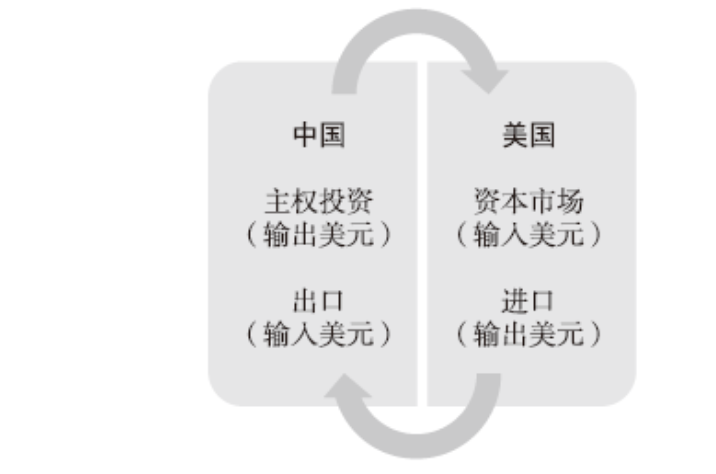

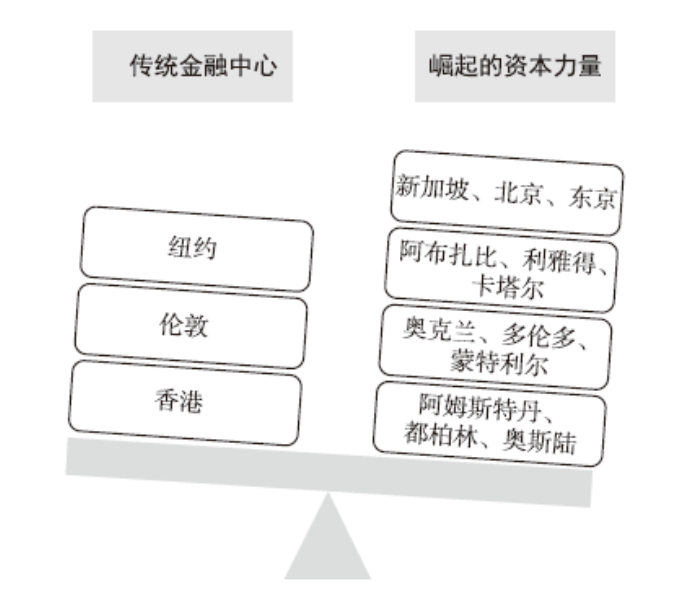

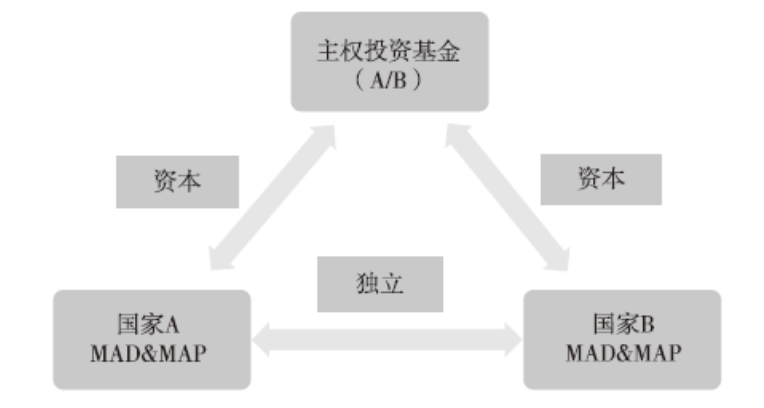

主权投资基金绝不是具有同样特质的投资者群体,而是更加多元化的投资者群体。主权投资基金可以通过支持国内领先企业或开辟全球新的数字领域,在构建技术壁垒方面发挥作用;同时,也可以帮助不同国家建造沟通桥梁,促进共同利益的实现。令人惊讶的是,最好的例子也是在中国和美国之间。两国互为主要贸易伙伴,中国对美国的贸易顺差在中国3万亿美元的外汇储备中占有相当大的比重。中国的外汇储备由两家主权基金管理,一家是中投公司,另一家是中国国家外汇管理局。它们把钱投到了哪里呢?其中大多数都投资了美国。仅中国国家外汇管理局就持有超过1万亿美元的美国国债。除了债券市场,它们还投资于更为广泛的公开市场,例如挪威基金。中投公司管理着多元化的投资组合,私募股权投资基金和私募直接投资等另类资产也占有较大比重。尽管如此,中投公司的大部分投资组合仍是美元资产。一些人认为,如果中国抛售数以万亿计的美元资产,美国的金融市场将遭受重创。中国作为美国政府的最大债权国(有时中国是第二,略低于日本主权投资基金持有的美国国债),即使中国仅仅抛售它自己持有的美国国债,美国国债的收益率也将飙升。市场普遍认为,这将导致美国经济陷入衰退。但中国会这样做吗?这是一个关键问题,因为对于主权投资基金对东道国的投资而言,当投资规模较大时,投资的进入和退出都会产生深远的影响。理性的回答是否定的,因为这样做也会严重伤害中国的利益。如果美元和经济遭到破坏,中国以美元形式持有的国民储蓄也将消失。此外,中国将不再享受陷入困境的贸易伙伴的贸易顺差。美国对中国采取惩罚性贸易行动也是如此。中美之间经济上的相互依存关系(见图1)是如此之密切,以至于一方试图对另一方造成痛苦的任何努力都会对双方造成同样大的伤害,这很可能促成了中美贸易战持续近两年后于2020年2月达成第一阶段贸易协定。在新冠肺炎疫情的早期阶段,日元兑换其他货币的汇率大幅下跌(这一点与市场预期相反,作为一种避险货币,市场预期日元应该在新冠肺炎疫情消息出现时升值),评论员将这种反常现象归结为日本政府养老金投资基金准备增加其投资组合中全球资产占比的计划(并因此卖出日元以实现这一目标,在疫情通常会导致日元升值的情况下压低日元汇率)。虽然没有人对日本政府养老金投资基金故意压低日元相对于其他货币汇率的行为进行指责,但似乎有证据表明,如果它想这么做,它也是可以做到的。主权投资基金持有的外国资产作为金融工具(武器)可能会让人们想起20世纪的冷战时期,当时,苏联和美国面临着全面核战争的风险——带有核弹头的导弹同时在大气层外飞驰,在第一波攻击的瞬间就可以将对方毁灭殆尽。这一战略被称为“相互确保摧毁”(Mutual Assured Destruction,简写为MAD),意思是指双方都拥有可靠的二次核打击能力,即在对方首先实施核打击后,己方仍能生存下来,并具备完全摧毁对方的核报复能力。这种对“相互确保摧毁”的共同理解影响了苏联和美国处理两国之间冲突的方式,导致核战争风险变得更小。同理,主权投资基金可以作为地缘政治力量平衡的工具。对于那些经济实力超过其他领域实力的国家来说,这方面可能会特别重要,因为它们的全球投资可以提升自身相对于其他国家的经济独立性。一般来说,主权财富基金在东道国的投资,会导致东道国政府重新评估它与主权财富基金母国之间的政治关系。尤其是,东道国准备采取任何敌对行动之前都必须考虑到,失去与外国主权投资基金的经济合作伙伴关系带来的成本将持续增加。新加坡已经走上了这条道路。正如我们所看到的,新加坡政府投资公司和淡马锡都是顶级主权投资基金,具备在全球范围内扩张的能力,始终保持着数字革命前沿领域的领先优势。它们的资本实力增强了新加坡在地区和全球范围内的经济影响力。作为一个历史上属于中华文明圈,同时缺乏自然资源的富裕小国,新加坡成为中国最大的外国投资者。精明的主权投资基金给出了一个绝佳的例子,说明了一个小国可以通过多种方式提升自己相对于大国的地位。例如,到2019年,淡马锡已将它投资组合中的26%(超过500亿美元)配置到了中国。我们在前几章回顾了淡马锡以及新加坡政府投资公司在中国数字经济重要领域的投资活动,不仅如此,两家公司是中国许多资产(如商业地产和基础设施)的主要投资人。除了享受投资世界上最伟大的经济增长奇迹带来的财务回报,这个小小的城市国家还获得了额外的好处。新加坡的主权投资基金的例子向质疑它们的国家表明,每个国家都有机会打造独特的经济发展模式。除了通过向中国投入资金、技能和专业知识来打造良好形象,新加坡的主权投资基金还充分展示了投资流向更大经济体的好处,或许还可以微妙地让东道国关注到,两国关系不稳定可能会带来的经济和相应的附加成本。这个“老谋深算”的国家唯一的自然资源就是它拥有的受过良好教育并勤奋工作的国民。新加坡政府采取了非常明智的策略。换句话说,主权投资基金作为某种意义上的平衡稳定器,使得较小的国家可以通过其他手段获得更多的地缘政治实力。如果我们用主权基金的价值来衡量它们行使此类政治职能的潜力,那么观察这些顶级基金的母国将是一件有趣的事情。例如,像穆巴达拉投资公司和卡塔尔投资局这样具有强大影响力的主权投资基金分别属于阿联酋和卡塔尔,这两个国家历史上在国际舞台上的政治影响力并不高。但是,现在它们展示出了比以往更加强大的地缘政治影响力(见图2)。这些新的全球金融市场的参与者,其总部不再设在纽约华尔街、伦敦金融城、香港中环,而是在奥克兰、都柏林、蒙特利尔、奥斯陆、利雅得,以及阿塞拜疆、埃及、哈萨克斯坦、马来西亚和阿曼等更具异国情调的地方。比制衡世界主要大国更为重要的是,主权投资基金可以促进经济合作,以实现“相互确保繁荣”(Mutual Assured Prosperity,简写为MAP)。同样,以中国和美国为例,这两个经济体都从全球经济一体化的资本流动中受益匪浅。对中国来说,国内经济增长迅速;对于美国来说,它的消费者喜欢更便宜的iPhone,更少的抵押贷款成本(更低的利率)和更小的税收负担(充足的外国资本)。中国和新加坡在贸易和投资方面的深厚关系也是如此。这就解释了为什么近年来主权投资基金之间的合作越来越多,它们联合开展了大量投资并共同促进了经济发展。前几章分析了许多主权投资基金之间的联合投资,在第五章中,我们看到许多国家都在有意识地利用本国的主权投资基金作为平台,吸引外国资金培育本国的创新生态系统。当然,当东道国和母国拥有各自的主权投资基金并双向开展跨境投资时,“相互确保繁荣”表现得最为明显(见图3)。然而,即使是通过单边投资也可以实现“相互确保繁荣”。通过将资本投资于东道国的经济发展,主权投资基金(以及身后的母国)本质上是在购买东道国未来发展的股票。这些投资在母国和东道国之间创造了许多共同利益,为双边关系增加了和平与安全保证。图3、从“相互确保摧毁”(MAD)到“相互确保繁荣”(MAP)总而言之,2020年及以后将有更多的主权基金成立,这并不令人意外。自1953年科威特投资局成立以来,主权投资基金的数量和规模都在不断增长。今天,这种势头比以往任何时期都更加强劲。总体来说,主权投资基金被视为非常年轻的“社区”,其中大部分“居民”是“Z世代”和“千禧一代”。越来越多的国家开始考虑建立自己的主权财富基金,无论是为了更好地利用贸易顺差、为子孙后代储蓄自然资源财富,还是推动本国经济增长。主权投资基金群体的扩大将强化各国在经济上的相互依存关系,类似于欧盟这样通过经济合作促进国际和平、安全和繁荣的契约。通过主权投资基金之间的合作,中国、美国、欧盟、日本和世界上许多其他地区有望达成新的平衡,在日益分裂的科技世界中共同推动创新。这一点对于共享数字未来至关重要,因为数字经济的核心是贸易、资本、人才、技术和数据的自由流动。正如本书所总结的,毫无疑问,主权投资基金——包括主权财富基金、公共养老基金、国家发展基金和各类新型政府投资基金——已经成为国际货币和金融体系中的“超级资产所有者”。主权投资基金绝不是具有同样特质的投资者群体,而是更加多元化的投资者群体。主权投资基金拥有强大的力量和影响力,决定着全球资本市场和数字经济的未来方向。主权投资基金的出现意味着世界经济力量版图发生了重大变化。来自发展中国家的投资基金首次与经合组织的金融巨头平等竞争。此外,它们对高科技领域的投资使得它们有机会参与第四次工业革命的前沿领域,对美国和德国等传统创新强国构成了挑战。因此,新的创新中心如雨后春笋般在全球涌现。新兴经济体变得越来越聪明,越来越有竞争力。从这个意义上来说,主权投资基金将使得全球地缘政治力量重新达到平衡。鉴于主权投资基金的资本影响力和长期投资视野,它们在推动未来经济可持续增长方面处于独特的地位。本书的大部分内容都支持了一个标准的观点,即主权投资基金可以为经济和政治带来独特的正面影响。本书强调了主权投资基金的正面影响力,并将本书的重点聚焦于此。相比之下,国际上执着于主权投资基金的负面影响及其对国家安全的威胁,则完全是短视的。因此,我们不应再回避这样一个现实:主权投资始终既是政治的,也是经济的;相反,我们提倡所有的利益相关方采取均衡政策为应对手段。本书仅仅是未来全球对话的一个起点。最后,希望我们——无论是主权投资基金的投资人、科技独角兽、风险投资基金、金融公司、政策制定者、学者还是普通大众——都能够在现代政治背景下对主权投资基金有更为全面的理解,而不是简单地对它们进行分类。只有这样,我们才能一起走向一个更加稳定、共同繁荣、持久和平的时代。节选自:《价值捕手:主权基金如何重塑数字经济的投资模式》原名:The Hunt For Unicorns 作者:马文彦,保罗·唐斯,译者:蒋焰

请先 登录后发表评论 ~