如何在新兴经济体中扩大私人气候融资

作者:Torsten Ehlers, Charlotte Gardes-Landolfini , Fabio Natalucci, Ananthakrishnan Prasad

扩大私人资本规模对于为关键低碳基础设施项目提供资金至关重要,这在欠发达经济体尤为如此

随着新兴市场和发展中经济体努力遏制温室气体排放、抑制气候变化并应对其影响,私人气候融资必须发挥关键作用。

虽然各方的估计各不相同,但在2030年之前,这些经济体在能源基础设施领域的合计投资每年至少须达到1万亿美元;在2050年之前,它们在所有行业中的年合计投资则须要达到3至6万亿美元,以通过大幅减少温室气体排放来减缓气候变化。此外,在2030年之前,它们每年还需要投资1400至3000亿美元,以适应气候变化带来的实体后果,如海平面上升和日益严峻的干旱。2050年之后,这一数字可能会急剧上升至每年5200亿至1.75万亿美元,具体取决于减缓气候变化措施的成效。

快速扩大私人气候融资至关重要,我们在最新的《全球金融稳定报告》的分析章节对此展开了详细阐述。关键的解决方案包括:充分开展气候风险定价、推动融资工具创新、扩大投资者基础、增进多边开发银行和开发性金融机构的参与,以及加强气候信息披露。

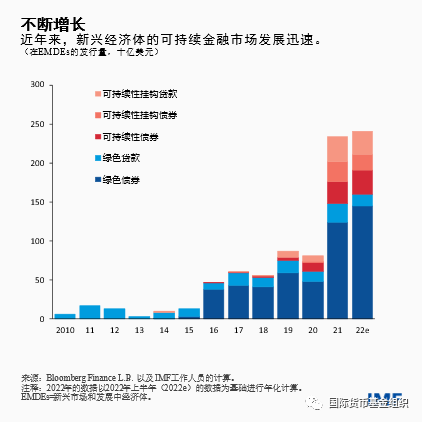

令人鼓舞的是,新兴市场和发展中经济体的私人可持续融资去年已增至创纪录的2500亿美元。但私人融资在2030年之前必须至少翻一番,而此时可供投资的低碳基础设施项目往往数量不足,而化石燃料行业获得的资金则自《巴黎气候协定》以来一直在大幅上升。

有效碳定价的缺失会降低投资者将更多资金投入对气候有益的项目的动机和能力,而气候信息架构不完善(包括气候数据、披露标准、分类法和其他协调资源的做法的不完整)也会产生同样的问题。

而能否仅靠规模巨大且快速增长的“环境、社会和治理”(又称ESG)投资资金做到真正扩大私人气候融资,目前还不清楚。不仅是ESG投资的气候效益仍不明确,新兴市场和发展中经济体的公司在这方面的整体得分也低于发达经济体。因此,重点关注ESG的投资基金对新兴市场资产的配置要少得多。此外,投资者往往认为投资新兴市场和发展中经济体资产的风险过高。

创新的融资工具可以帮助克服其中的一些挑战,同时还需要扩大投资者基础,以包括全球性银行、投资基金,以及保险公司、影响力投资者、慈善资本等机构投资者。

在运转更为良好的大型新兴市场的债券市场,投资基金——如由世界银行私人融资部门支持的Amundi绿色债券基金为如何吸引养老基金等机构投资者参与其中提供了一个很好的例子。这些基金的做法应得到复制推广,以激励新兴市场的发行人创造更多的绿色资产,以便为低碳项目融资并吸引更广泛的国际投资者。

对于欠发达经济体而言,多边开发银行 将在关键低碳基础设施项目的融资方面发挥关键作用。应该通过这些机构来提供更多的气候资金。

非常重要的第一步是扩大其资本基础,并在与私人部门建立合作伙伴关系以及透明治理和管理监督的支持下,重新确定其风险偏好。

这样,多边开发银行就可以更多利用股权融资——目前股权融资在新兴市场和发展中经济体气候融资中的占比仅为其承诺资金的1.8%左右。多边开发银行的股权融资可以吸引更多的私人融资,目前私人融资的规模仅相当于这些机构承诺资金的1.2倍左右。

激励私人投资所需的一个重要工具是制定转型分类法和其他协调资源的方法——这些方法有助于识别出能在未来逐渐减少排放的金融资产,并激励企业向减排目标转型。

重要的是,这些方法重点关注了水泥、钢铁、化工、重型运输等行业的创新——由于存在技术和成本限制,这些行业无法轻易实现减排。这有助于确保这些碳密集型行业——那些在减少温室气体排放方面具有最大潜力的行业——不会被投资者忽视,而是鼓励这些行业逐步减少碳排放的影响。

IMF正在发挥出日益重要的作用,包括使用其新设立的“韧性与可持续性信托” ——该信托的目的是提供可负担的长期融资,帮助各国建立应对气候变化和其他长期结构性挑战的韧性。我们已获得了总额为400亿美元的出资承诺,并已就两个项目——巴巴多斯和哥斯达黎加的项目——在工作人员层面达成了协议。该信托可以大大促进官方和私人部门对气候融资的投资。

IMF还正在提升高质量气候数据的可得性,推广各方采用信息披露标准和转型分类法,以创造更具吸引力的投资环境。

更广泛地说,我们正在通过央行与监管机构绿色金融网络(NGFS)和其他国际机构来加强气候信息架构,在气候政策方面(包括碳定价)为支持新兴市场和发展中经济体提供支持。随着私人气候融资的稳步扩大,IMF将在可能的领域与合作伙伴开展协作,推广解决方案。

请先 登录后发表评论 ~