另類投資如何在2023年大放異彩

我們剛剛發佈了花旗全球財富2023年展望報告。未來幾周,我們將與您分享報告裏面的重點內容。

今天,我們聚焦另類投資,尤其是私募股權,在未來一兩年的資產配置中如何大有作為。

2023年,我們預測美國經濟衰退,這意味著風險資產在明年可能會繼續承受壓力。

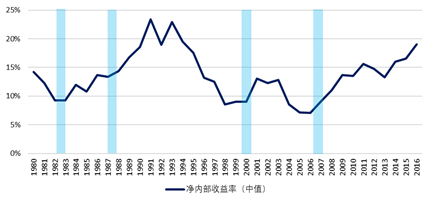

但這種市場形勢也為另類資產創造了機會。只有實力出眾的私募股權管理人,有能力在市場寒冬中成功募資。之後,他們能在未來一兩年的低估值環境裏進行投資(圖1)。

圖1:在標普 500 指數熊市後,私募機構淨內部收益率中值的時間序列

資料來源:彭博社和 Preqin,截至2022年12月2日。

因此,歷史上在熊市中募資的私募股權往往可以創造優異的回報。

2022年,很多資產的估值都大打折扣。比如,有創投資金支持的上市科技公司的市銷率(price-to-sales ratio)今年下降了約三分之二(圖2)。

圖2:美國風險資本支持上市的股票市銷率乘數在今天跟一年前的對比

資料來源:Pitchbook/Morningstar Quantitative Perspectives,截至2022年第三季度。

而隨著融資成本上升和需求減弱,這些資產的估值可能在2023年會進一步下跌。這將吸引私募股權管理人投資於高增長行業,例如科技行業。因此,高增長行業的低估值可能會帶來私募股權未來的高回報。

2022年私募機構募集的資金量從2021年的歷史巔峰明顯回落,並可能會在2023年進一步縮小。

圖3:全球私募機構的募資情況

資料來源:彭博社和 Preqin,截至2022年12月2日。

在當前募資困難的形勢下,資金管理人更需要證明自己的能力。有意加注私募的投資者會集中尋求規模大,並且擁有長時間穩健業績的管理人。

實際上,2022年的情況已經如此,在今年前第三季度私募募資總量中,73.2%投入了規模大於10億美元的私募股權基金。

熊市大規模壓低企業估值,即便是一些長期前景良好的公司也不例外。但這也為大型、成熟的私募股權管理人提供了機會。

今日的經濟寒冬中,私募股權也可能會給合適的投資者帶來高額回報。因此,我們認為多元化的私募股權投資對2023-2024年的資產配置至關重要。

請先 登錄後發表評論 ~