平安证券2023全球经济展望:滞胀下半场

平安证券2023全球经济展望:滞胀 下半场

2022年,新冠疫情对全球经济的冲击进一步弱化,但在俄乌冲突等“黑天鹅”事件的冲击下,滞胀却接踵而至。展望2023年,随着货币政策紧缩的作用持续显现,预计全球经济增长将进一步放缓,通胀有望明显缓和,全球经济可能步入滞胀的下半场。在此背景下,以美欧为代表的发达经济体走向衰退的可能性不容低估,而外需回落将对新兴经济体造成冲击,“内循环”对于新兴经济体的重要性将更加凸显。

全球滞胀步入下半场

回顾2022年,新冠疫情对全球经济的冲击进一步弱化,但滞胀却接踵而至。2022年年初,俄乌冲突爆发导致能源价格蹿升,国际油价一度突破130美元/桶,加剧了欧美等经济体的通胀压力。在全球通胀不断升温背景下,经济增长前景却愈发黯淡:在贸易逆差大增、库存超预期走低等因素影响下,美国经济在2022年上半年陷入“技术性衰退”;而能源供给紧张之下,欧洲经济表现更加疲软,英国经济或已陷入衰退。在滞与胀的十字路口,以美联储为代表的海外货币当局纷纷选择强力紧缩抗击通胀,全球金融状况不断收紧。

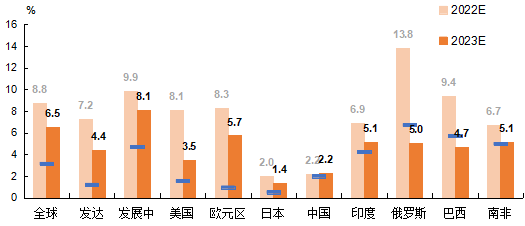

展望2023年,预计全球经济增长将进一步放缓,通胀有望明显缓和。当前货币政策紧缩已开始对需求产生明显的抑制作用,未来一段时间内,全球经济增长将随着需求的走弱进一步放缓。但是,尽管货币政策持续处于紧缩状态,通胀回落速度可能相对有限,2023年全球通胀水平或仍高于2%的通胀目标水平。总的来看,2023年全球经济可能步入滞胀的下半场。

2023年全球通胀料将具备一定粘性。一是能源市场或依旧处于紧平衡状态。本轮冬季能源紧缺风险犹存,且2022年冬季天然气库存大量消耗后,2023年冬季欧元区的能源风险或将进一步加大。同时,能源转型长期性抬升成本,在新能源的稳定性与抗风险能力不足的背景下,短时间内对于旧能源的依赖度难以大幅下降。另外,石油输出国组织(欧佩克)与非欧佩克产油国组成的OPEC+的决策逻辑变化、中国经济重启带来能源需求回升、地缘政治局势尚不明朗等因素,均是国际能源价格波动的潜在风险点。二是疫情长期影响与就业恢复不足。新冠疫情后,全球劳动力供给恢复迟缓。国际劳工组织(ILO)数据显示,截至2022年三季度,全球工作时间较2019年底仍下降了1.4%。这背后可能的原因包括新冠疫情仍在压制居民实际工作时长、部分劳动力永久性退出就业市场等。劳动力市场吃紧,或将持续引发工资上涨压力,加剧企业成本负担的同时,“工资-通胀”螺旋风险也在上升。三是国际供应链尚未完全修复。当前,国际航运价格仍明显高于疫情前水平。截至2022年11月,波罗的海货运指数(FBX)和上海出口集装箱运价指数(SCFI)较2019年同期仍分别高出136%和71%。同时,海外仓储环节的压力更甚。美国物流经理人指数(LMI)显示,截至2022年11月,库存成本和仓储价格指数持续高于70,仍处于快速攀升阶段。此外,新冠疫情暴发后,经济全球化进程进一步放缓,尤其是欧美发达国家对于产业链的安全性、稳定性和自主性有更高诉求,也意味着国际分工的成本优势可能长期性下降。四是海外货币紧缩在遏制通胀方面存在局限性。一方面,美欧发达经济体加息过程中,大量资金回流本土,实质上填补了本币流动性,部分抵消了货币紧缩的效果。另一方面,在通胀冲击、政治决策等因素的制约下,海外发达经济体大范围实行“紧财政”难度较大,而在财政退坡不足的情况下,货币紧缩可能“独木难支”。综合来看,预计2023年大部分经济体通胀率水平仍将明显高于2015—2019年平均水平、也高于2%的普遍通胀目标水平。

图1 国际货币基金组织预计2023年全球通胀水平仍高于疫情前数据来源:国际货币基金组织,平安证券研究所

而全球货币政策保持紧缩立场,将削弱经济增长前景。截至2022年底,美联储已连续加息7次,至4.25%。最新点阵图显示,2023年美国政策利率高点大概率超过5%,美联储主席鲍威尔强调加息还有“很长一段路要走”,更是较为明确地表示2023年可能不会降息。与此同时,欧央行释放了更加强烈的“鹰派”信号,称2023年的几次会议可能都维持50个基点的加息幅度,市场预期欧元区终端利率或达到3.5%以上。欧央行行长拉加德也强调,不会将利率抬至高点后立刻降息,而是会将利率维持在限制性水平之上一段时间,直至足以确保通胀能及时回到2%的中期目标。而2021年12月至2022年底,英国央行连续加息9次,将政策利率提高至3.5%。在2022年12月的议息会议上,英国央行在放缓单次加息幅度的同时,同样强调“未来可能还会进一步加息”。从美联储、欧央行、英央行等的表态可以看出,尽管目前全球通胀压力出现一定缓和,但海外发达经济体货币当局的政策重心仍是将通胀压低至“可控”范围内,且不惜付出经济放缓甚至衰退的代价。因此,2023年全球货币政策转向宽松的希望不大,美、欧等经济体政策利率仍将处于高位,对经济基本面的压制作用将持续显现。

发达经济体走向衰退

美国经济衰退风险不容低估。2022年以来,美国国内通胀迅速升温,美联储不断加快加息步伐,市场对于美国经济衰退的预期亦不断发酵。美债收益率曲线不断平坦化,长短端美债利差倒挂程度加深,就是这一点最鲜明的体现:2022年12月15日,10年与2年、3个月美债利差最大倒挂程度分别达到90个基点、84个基点,均创下了1982年以来新高。尽管2022年以来对美国经济即将步入衰退的预期不断升温,但从实际经济数据来看,目前美国经济仍表现出一定的韧性,如2022年三季度美国实际国内生产总值(GDP)环比折年率出现反弹、劳动力市场紧张、失业率持续保持低位、通胀下行缓慢等现象,均指向这一点。“强现实”与“弱预期”之间的巨大差距,或许意味着美国经济将会非线性地走弱。

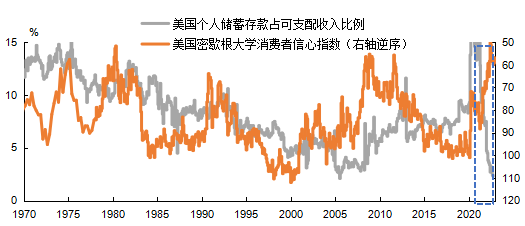

一是疫情过后美国居民消费习惯发生变化,财政补贴后的消费缺乏理性,未来消费收缩或比预期得更快。疫情暴发后,在政府大规模财政刺激的作用下,美国居民消费行为、习惯发生改变,突出表现便是边际消费倾向明显上升:2022年4月开始,美国个人消费支出占可支配收入比重持续保持在94%以上,明显高于疫情前90%左右的水平。但在美国居民消费持续旺盛、储蓄率持续下降的同时,消费者信心却不断走低,2022年12月密歇根大学消费者信心指数仅为59.1,与国际金融危机爆发后水平相当。这一系列的现象表明,未来美国消费或出现超预期的收缩。

图2 储蓄率走低的同时,美国消费者信心指数同样低迷数据来源:Wind,平安证券研究所

二是加息将对投资活动持续产生抑制。当前美国政策利率正处于近十几年来高位,而对利率环境较为敏感的投资需求已出现了明显的降温。一方面,加息已对房地产市场造成直接影响。2022年以来,随着美国地产销售减弱,住宅投资开始出现放缓迹象。根据美国房屋建筑商协会(NAHB)统计,近十年美国住宅投资占GDP比重3%—5%。笔者预计,美联储加息或使2023年美国住宅投资增速下滑15%左右,继而拖累GDP增速约0.6个百分点。另一方面,加息也将抑制企业的投资意愿。如美国中小企业乐观指数中资本支出计划分项指数持续下滑,预示着未来美国企业投资将进一步放缓。上世纪七八十年代的经验显示,加息的政策效果具有一定的滞后性。2022年二、三季度,美国私人投资对GDP环比折年率的贡献分别为-2.83、-1.71个百分点,投资开始成为美国经济的主要拖累之一,而2023年投资对美国经济的拖累或将更加明显。

三是库存与贸易逆差的“缓冲池”作用减弱。2022下半年以来,美国库存与贸易逆差的“均值回归”成为了美国经济的“缓冲池”:2022年三季度,美国私人存货、净出口对实际GDP环比的拉动分别为-0.97%、2.93%,分别较二季度增加了0.94、1.77个百分点。但往后看,两大“缓冲池”对美国经济的支撑或出现走弱。库存方面,目前美国库存处于历史最高水平,后续库存大概率将增速放缓甚至出现总量回落。从库存总额来看,截至2022年10月美国库存总额达到2.47万亿美元,不仅为历史最高位,也远超疫情前的趋势增长水平;从分经销商来看,位于上、中、下游的制造商、批发商、零售商库存总额2022年以来均持续回升,且上、中游制造商、批发商向下游零售商的“库存再平衡”过程仍未结束;从同比增速来看,截至2022年10月美国库存实际同比增速(库存总额同比减去通胀同比)为8.8%,较8月10%的增速高点已出现回落。贸易方面,目前美国贸易差额已从历史底部回升,贸易逆差缩窄已进入“下半场”,回升速度或将放缓,商品与服务净出口对于其经济的“缓冲”作用也将减弱。

相比美国,欧洲经济前景更不乐观。首先,欧洲目前通胀率更高、对消费的压制更大。截至2022年11月,欧元区调和消费者物价指数(HICP)同比仍达到10.1%,高于同期美国消费者物价指数(CPI)同比3.0个百分点。尤其是当前欧元区通胀更受能源价格影响,货币紧缩效果不佳、短期难以明显降温。其次,欧洲经济基本面更为疲软。2022年7月以来欧元区制造业采购经理指数(PMI)率先跌入荣枯线以下,并持续至今;而英国经济已经率先进入衰退。最后,欧洲经济面临的风险更高、不确定性更强。目前,地缘政治的不确定性使得欧洲面临的通胀压力仍存变数,而欧元区成员国财政状况不同,“碎片化”风险更高。一旦通胀再度失控、货币紧缩步伐过快,便可能引发经济金融风险,2022年6月欧债市场的大幅波动便是一例。

日本经济或将延续温和增长。在能源价格飙升、货币持续宽松等因素的作用下,当前日本同样面临着一定的通胀压力。截至2022年10月日本CPI同比增速达到3.7%,再度创下了近40年来的高点,并有望在年内突破4.0%。不过,受制于成本压力向消费端传导不畅、货币和财政刺激效率不足等因素,日本通胀较欧美等经济体更加可控,这也给予了日本央行继续宽松的“底气”。近期日本央行发布政策声明称,将允许日本10年期国债收益率升至0.5%左右,高于此前0.25%的波动区间上限,但也宣布将中长期国债的买入额从每月约7万亿日元上调至9万亿日元。日本央行行长黑田东彦同时表示,绝对无意加息、收紧政策。因此,当前日本货币政策大幅转向的可能性不高。而根据2022年10月国际货币基金组织的最新预测,2023年日本实际GDP增速有望达到1.6%,在主要发达经济体中处于领先地位。

新兴经济体倚仗“内循环”

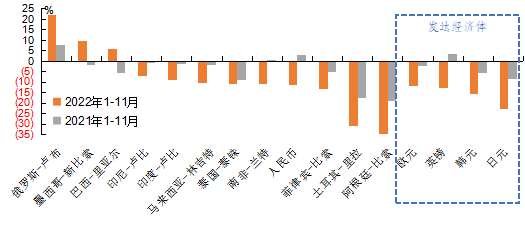

回顾2022年,新兴市场受到了一系列冲击,其内部也出现了明显分化。2022年以来,美欧等发达经济体货币政策紧缩步伐加快,对新兴市场的冲击更胜以往。一方面,美债利率和美元指数同时拉升,“美元回流”压力更甚。据美国财政部的统计,2022年前10个月美国国际资本净流入累计达到1.37万亿美元,为2021年同期的1.45倍。另一方面,美欧资产价格剧烈调整,市场风险偏好下降,更不利于资金流入新兴市场。种种冲击之下,新兴市场出现了明显的资本外流。国际金融协会(IIF)数据显示,2022年3—7月新兴市场连续5个月遭遇投资组合资金净流出,创下了2005年以来新兴市场连续净流出时间最长的纪录。但与此同时,俄罗斯、巴西等资源国的资本市场表现较好,其汇率在美元指数上涨背景下逆势走强,新兴市场投资环境的结构性差异凸显。

图3 2022年新兴市场汇率表现更加分化数据来源:Wind,平安证券研究所

发达市场需求萎缩,使新兴市场处于不利环境。近几个月以来,发达市场的需求已出现明显下滑:2022年6月以来,被誉为全球经济“金丝雀”的韩国出口同比增速降至个位数,10月开始更是陷入负增长。而发达经济体的外需萎缩,不仅对全球产业链中游的新兴市场国家(如东南亚)造成了负面影响,也使得拉美等新兴经济体的原材料出口竞争力出现明显回落。因此,2023年新兴经济体的经济表现,将更加有赖于内部经济的韧性。

展望2023年,海外经济衰退风险逐渐加大,国内外经济周期再度错位,中国经济在全球经济中将发挥“压舱石”的作用。不过,外需对中国经济的支撑将进一步减弱,中国经济将从“外循环”更多转向依赖“内循环”。一方面,2023年中国出口市场占有率的优势有望延续,但货币紧缩和去库存开启所带来的外需收缩,将成为中国出口面临的主要压力。另一方面,全球供应链重置的可能性,会给中国出口的持续增长带来潜在压力。尤其是,防疫政策的演变、欧美发达经济体对产业链供应链安全的诉求提升、关键领域大国博弈日益加剧等因素,均可能会给国内供应链带来潜在压力。而随着“内循环”重要性的提升,以及海外发达经济体货币紧缩接近终点,国内财政、货币政策空间有望逐步打开。

(来源:中国外汇)

请先 登录后发表评论 ~