英国银行业的韧性与启示

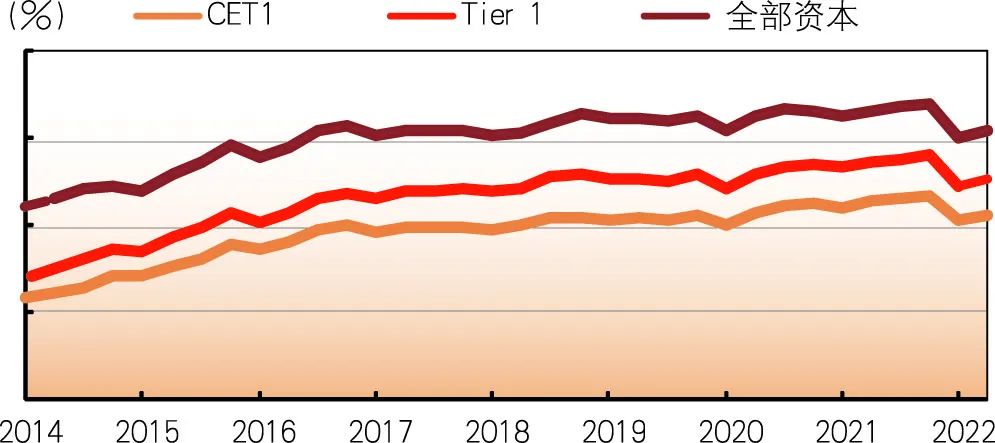

核心资本充足

2022年以来,英国主要银行的核心资本充足水平虽然有所下降,但仍远高于监管要求。2020年二季度以来至2021年末,英国主要银行的资本充足水平基本保持稳步上升。2022年一季度,受俄乌冲突影响,主要银行的资本充足比率明显下降。

截至2022年二季度,英国主要银行的资本充足比率、一级资本(Tier 1)比率、以及普通股本一级资本(CET1)比率分别为20.5%、17.6%和15.5%,较2021年末分别下降了1.6、1.4和1.2个百分点(见图1)。

英国最大商业银行——汇丰银行在2022年三季度的CET1比率为13.4%,较2021年末下降2.4个百分点。但是,当前英国主要银行的CET1水平仍远高于监管要求:《巴塞尔协议III》中规定的CET1比率(包括防护缓冲资金要求)的下限为7%;英国央行在最新压力测试中设置的CET1“参考比率”(结合监管要求和国际会计准则后设置的警戒水平)为7.6%。

图1 2014—2022年二季度英国银行业资本充足水平

资料来源:英国央行、平安证券研究所

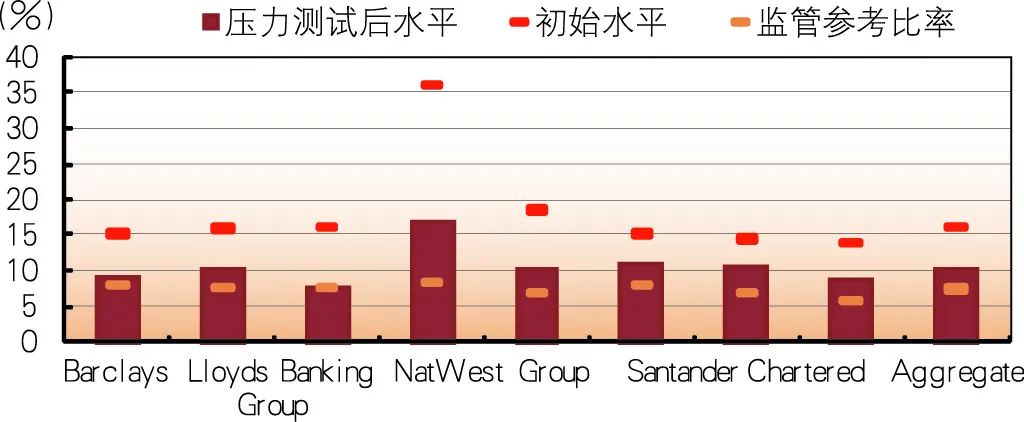

即便考虑未来一年英国经济存在衰退风险,英国银行体系也充分具备了抵御系统性风险的能力。英国央行在2021年12月公布的银行体系年度清偿力压力测试结果(2021SST)显示,在其假设的极端压力情形下(全球实际GDP萎缩9.6%、英国实际GDP萎缩9%等),英国主要银行平均CET1比率将由16.2%下降至10.5%,仍将明显高于英国央行设置的7.6%的“警戒线”水平(见图2)。

英国央行在2022年11月的经济预测显示,预计2023年全球实际GDP同比小幅增长1%,英国实际GDP同比萎缩1.5%。由此可见,未来一年英国经济下行程度可能远小于央行压力测试假设的幅度;而即便达到压力测试水平,英国主要银行的核心资本仍处于绝对充足水平,继而很难发生系统性金融风险。

资料来源:英国央行(2021SST)、平安证券研究所

图2 2021年英国主要银行压力测试:CET1比率

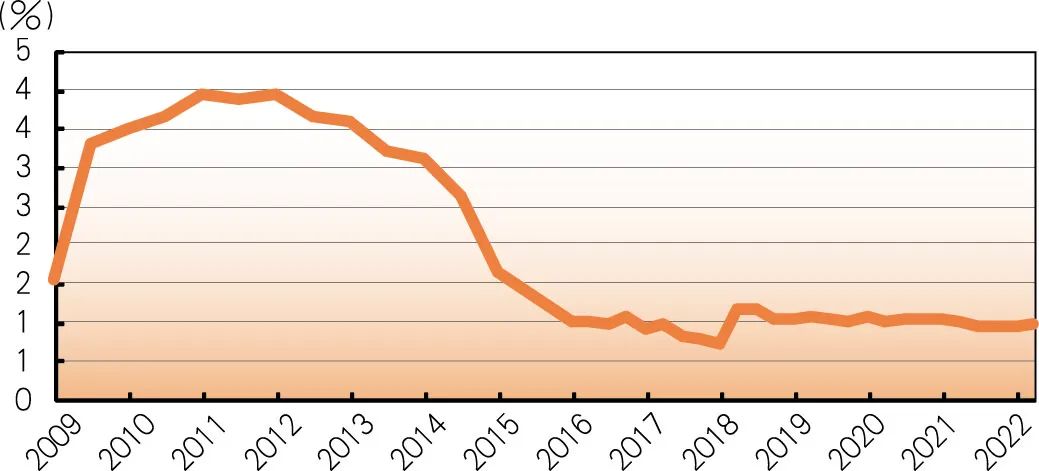

资产质量稳定

英国央行在2021年12月的压力测试结果显示,信贷减值(Credit Impairments)的产生与加权风险资产规模(Risk——Weighted Assets,RWAs)的扩大,是银行CET1比率下降的最大驱动因素。

极端情形下,英国主要银行CET1比率预计下降5.7个百分点,其中信贷减值贡献了4.9个百分点,RWAs杠杆风险贡献了2.1个百分点,二者合计拖累高达7个百分点,而银行的净利息收入、佣金和其他费用收入等在一定程度上抵消了这部分拖累。

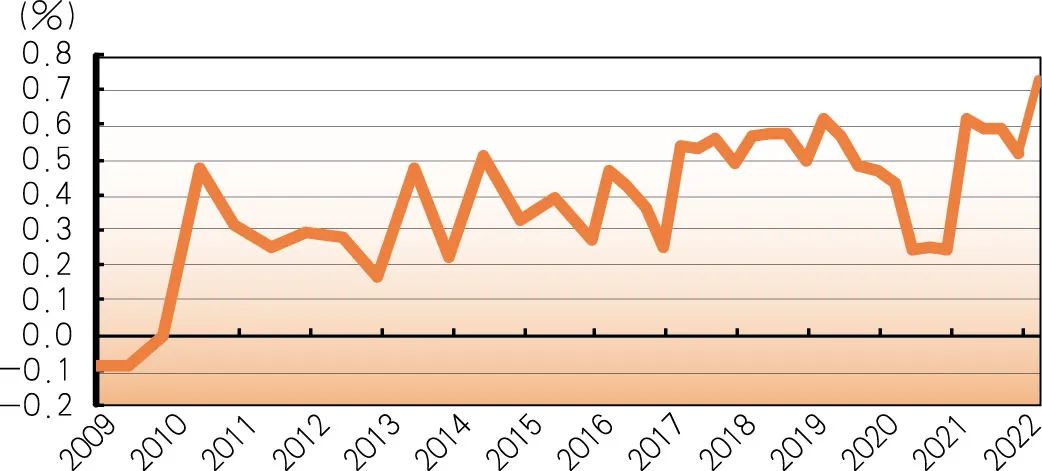

英国主要银行不良贷款率暂时稳定,且仍明显低于新冠肺炎疫情前的水平。英国央行于2022年7月发布的《金融稳定报告》(FSR2022)显示,2022年一季度,英国银行的抵押贷款、消费贷款和企业贷款中,不良贷款比例整体保持不变。

据IMF统计,截至2022年一季度,英国主要银行的不良贷款规模达到623亿英镑,占总贷款比例(不良贷款率)的0.98%,较2021年底仅上升1个基点,且较2019年底水平下降了10个基点,仍处于较为安全的水平(见图3)。

图3 2009—2022年一季度英国主要银行不良贷款率

资料来源:CEIC、IMF、平安证券研究所

据FSR2022,英国主要银行在2022年一季度登记了总值为10亿英镑的信贷减值。虽然这是自2020年四季度以来银行首次登记信贷减值,但这一规模仅相当于当期英国银行所有监管资本(5870亿英镑)的0.2%。信贷减值的产生,不仅反映出银行模型计算后的损失的增长,也反映了银行基于经济前景而更新的预判,这些判断包括但不限于俄乌冲突的影响、英国生活成本的上升以及海外经济下行对英国的外溢效应。

这意味着,未来经济衰退的兑现不会引发信贷减值的进一步增长。汇丰银行的财报显示,其2022年前三个季度的“预期信贷损失以及其他信贷减值(ECL)”分别为6.4亿美元、4.5亿美元和10.8亿美元。该行预计,未来一段时间ECL占其总贷款规模的比例将维持在0.3%左右不再扩大,即隐含假设是,未来信贷减值规模增速有望边际放缓。

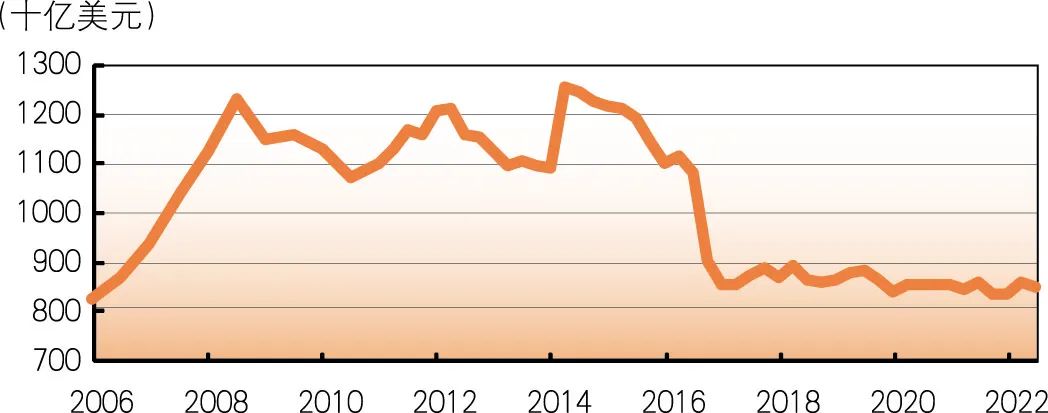

“资产质量”目前尚未造成风险加权资产规模明显扩大。以汇丰银行为例,2022年上半年,其RWAs总规模较2021年末仅上升了13亿美元,整体相对稳定(见图4)。

在“资产规模”“资产质量”“汇率变动”等主要驱动因素中,“资产质量”并非主导因素,因资产质量下降而使RWAs增长的部分仅为6亿美元。分地区看,亚洲地区的资产质量下降对RWAs增长的贡献达45亿美元,但欧洲和北美洲的资产质量不降反升、合计抵消了34亿美元的RWAs增长。这说明,目前英国本土、欧元区以及北美地区的交易对手信贷等级尚未受到系统性下调,继而暂时没有明显拖累英国银行的资产质量。

图4 2006—2022年二季度汇丰银行风险加权资产总额

资料来源:CEIC、HSBC、平安证券研究所

加息增厚收益

央行加息通常可增加银行的净利息收入,并提升资产收益率。通常而言,银行的贷款利率调整速度快于存款等融资利率,继而在央行加息周期中,银行可以阶段性扩大净息差,增厚净利息收入和银行利润。2017—2018年,在英国央行将政策利率由0.25%上调至0.75%的过程中,汇丰银行的净利息收入同比增速由负转正,2018年四个季度的平均同比增速高达9.2%。

英国央行自2021年12月以来开启了加息周期,截至2022年9月已累计加息215个基点至2.25%。汇丰银行2022年前三季度的净利息收入累计达到230亿美元,同比增加33亿美元、增长17%(见图5);总资产收益率较2021年同期提升了0.1个百分点至9.2%。事实上,据英国央行数据,英国银行业2022年一季度的资产收益率为0.73%,已经创下国际金融危机以来的最高水平(见图6)。

图5 2010—2022年三季度汇丰银行净利息收入及英国政策利率走势

资料来源:CEIC、HSBC、平安证券研究所

图6 2009—2022年一季度英国银行业资本回报率

资料来源:CEIC、平安证券研究所

展望未来一年,欧美主要央行或仍处于加息周期,英国大型银行净利息收入有望进一步增长。英国大型银行的净利息增长,不仅将受益于英国央行加息,也因其大规模的环球业务而将受益于全球加息潮。在汇丰银行2022年半年报中,对于利率变化的敏感性分析显示:假设2022年7月所有币种加息100个基点,则未来一年的净利息收益将上升47亿美元。

事实上,2022年7—11月,美国、欧元区和英国的政策利率已经累计提升了175—225个基点;根据当前市场预期,这些地区央行在未来一年仍可能再加息100—200个基点左右。据笔者估算,全球央行加息或将增加汇丰银行未来一年(2022年四季度至2023年三季度)净利息收入30亿—50亿美元,使净利息收入同比保持10%—15%左右的正增长。

英国银行业净利息收入增长,或能较大程度上抵消加息带来的负面冲击。据估算,如果不发生重大金融风险事件,未来一年英国银行业的净利息收入增长,或能基本抵消信贷减值与金融资产贬值带来的负面冲击。

仍以汇丰银行为例,在2022年四季度至2023年三季度,假设同期信贷减值的增长规模不超过2022年三季度水平(季度增长10亿美元),则信贷减值规模累计不超过40亿美元;假设同期金融资产贬值的影响与2022年前三季度持平(相关收入同比下降10%),则预计同期金融资产贬值对其总资产的拖累为27亿美元左右;继而净利息收入的增长,或能抵消信贷减值和金融资产贬值影响的45%—75%。

主动管理风险

2022年年初以来,新冠肺炎疫情对经济的影响持续,叠加俄乌冲突、大宗商品涨价、金融资产价格下跌、非美货币贬值等一系列冲击,英国银行业主动强化了风险管理措施,有针对性地减少风险承担,并通过降本增效来冲销收入的下滑。

据FSR2022,目前英国银行业已经开始重估风险偏好,例如,有针对性地青睐信用等级更高的客户,收紧向部分零售、旅游和制造业企业的放贷,以降低与脆弱行业相关的风险敞口。在此过程中,英国大型银行在风险管理方面表现得更为积极、主动。以汇丰银行为例,其主动管理风险举措至少包括以下三个方面。

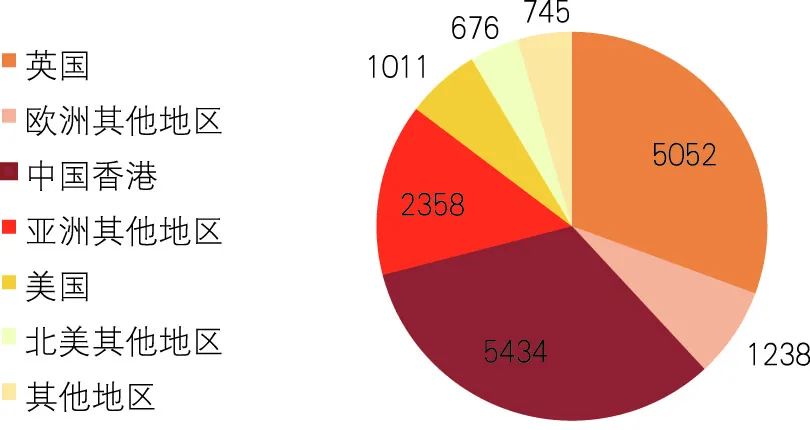

一是通过环球业务对冲汇率波动。汇丰银行作为大型全球性银行,其业务地区的多元化较大程度上对冲了汇率变动的负面影响。截至2022年上半年,汇丰银行在中国香港和美国的客户账目规模分别为5434亿美元和1011亿美元,合计占比约40%,且超过英国本地客户规模的5052亿美元(见图7)。

由于美元和港元汇率相对强势,加上有效的汇率管理行动,一定程度上冲销了外汇风险。这也体现在该行2022年前三季度的“环球外汇”业务收入高达32.8亿美元,同比增加9.5亿美元、大幅增长41%。

图7 2022年上半年汇丰银行全球客户账目规模分布情况(亿美元)

资料来源:HSBC、平安证券研究所

二是及时处置风险资产。在俄乌冲突爆发、欧债风险冒头等背景下,汇丰银行及时处置了在俄罗斯、希腊等地区的业务,以降低相关风险敞口。汇丰银行财报显示,截至2022年6月,有关俄罗斯和希腊业务的出售价值分别约为12亿美元和27亿美元。

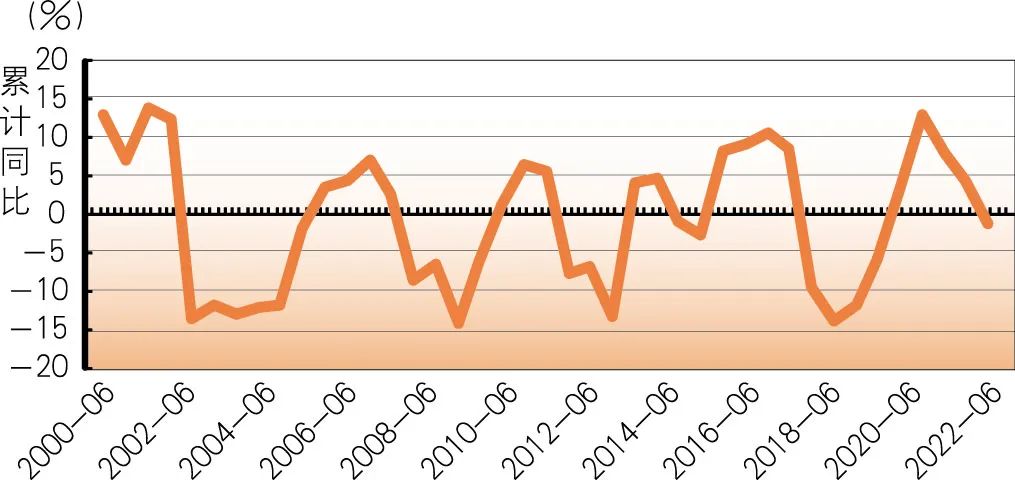

三是降本增效。在预期营收趋弱的背景下,汇丰银行及时启动“成本节约计划”以减少支出,同时其全公司层面的与绩效挂钩的薪酬机制也使支出与营收更加匹配。汇丰银行2022年上半年的运营支出(调整前)增速大幅下滑(见图8);前三季度运营支出(调整后)累计为244亿美元,同比减少7亿美元、下降3%,其中包括规模为17亿美元的“成本节约计划”,以及与绩效挂钩的薪酬机制节约了4亿美元。

图8 2000—2022年上半年汇丰银行营运支出(调整前)

资料来源:CEIC、HSBC、平安证券研究所

总结与启示

英国银行体系的韧性具有较强的代表性,集中体现出欧美银行体系的三重韧性。一是大型银行与生俱来的韧性。例如,利率水平与经济增长(前景)通常反向相关,造就了银行净利息收入与资产质量的对冲关系,当前银行的净利息收入增长,能够较大程度对冲经济增长放缓的不利影响。又如,英国银行业在世界范围内具备较强竞争力,使其形成庞大的环球业务体系,可通过全球资产配置对冲地区风险。

二是后金融危机时代下金融监管的力量。2008年全球金融危机后,欧美银行业监管体系不断完善,尤其随着《巴塞尔协议III》的广泛实施,大型银行不得不放弃部分利润增长,更加注重资本积累与流动性管理,最终普遍形成远高于监管要求、足以应对极端压力测试的资本充足水平。

三是银行业面对短期风险的“自救”能力。当安全、稳健逐渐成为银行业追求的核心目标,大型银行对风险的“嗅觉”更加敏锐,风险管理能力也在不断提升。当经济前景趋弱时,银行主动减少风险承担,并通过投资组合与地区业务的调整来分散风险,最终限制了利润增速的下滑,平缓了业绩表现的波动。

欧美银行业的韧性能够在欧美金融体系中发挥“压舱石”作用,夯实国际金融体系的稳定性。英国的银行业与非银行金融中介、金融市场和相关金融基础设施,共同组成了“以市场为基础的金融体系”(Market-based Finance,MBF),在英国乃至全球金融体系中扮演着关键角色。MBF在储蓄者和投资者之间扮演了重要的中介角色,包括提供股票、债券和货币基金。

这些货币基金可以被及时赎回,却管理着大量需要较长时间才能被有序卖出的资产。2022年9—10月,英国国债因“减税风波”而遭遇抛售,英国养老金因大量持有国债及相关衍生品,一度陷入保证金和抵押品补缴危机。但是,英国银行体系自身流动性充裕,使其有足够空间接受养老金暂缓补缴抵押品或者暂时补缴品质较低的资产,而不是进一步向养老金施压,形成恶性循环。

这也解释了为何英国央行推出临时扩大抵押回购工具(TECRF),引导银行接受更多类型的资产作为养老金投资的抵押品,能够起到立竿见影的效果。在英国银行业基本面稳健的前提下,化解MBF体系中的局部“流动性危机”并非难事。

在高度不确定的经济前景中,欧美银行业的稳健或是相对确定的,欧美银行股的防御属性值得关注。2022年以来欧美股市普遍承压,但银行股价跌幅相对有限,且股息率仍保持较高水平。

例如,2022年初至10月31日,MSCI欧洲银行指数累计下跌7.5%,同期MSCI欧洲指数下跌12.2%,超额收益达4.7个百分点;从股息率看,MSCI欧洲银行指数股息率高达5.2%,而MSCI欧洲指数仅为3.4%,前者股息率为后者的1.5倍。

理解英国银行业的韧性,能帮助我们更好地理解欧美银行股的防御属性:一方面,在经济前景趋弱、金融资产价格下跌的背景下,欧美大型银行的业绩难免遭受冲击。正如英国主要银行信贷减值大幅增长,直接侵蚀利润增长,并引发CET1比率的明显下降,一定程度上导致了投资者的警惕与担忧。

另一方面,银行信贷减值的产生也是一种“抢跑”,已经计入了未来经济下行的风险。这也意味着未来一段时间,当欧美经济衰退兑现、预期不再恶化的时候,信贷减值扩张速度有望立即放缓(甚至产生信贷增值),赋予了银行业绩表现更多韧性。对比之下,非银行类企业的财务状况可能在经济衰退兑现后才明显走弱,更显“后知后觉”,届时银行股的相对吸引力可能会更加凸显。

请先 登录后发表评论 ~