房地产行业绿色债券融资现状和建议

一、英国绿色金融发展情况房地产行业绿色

债券融资现状

(一)房地产行业融资现状

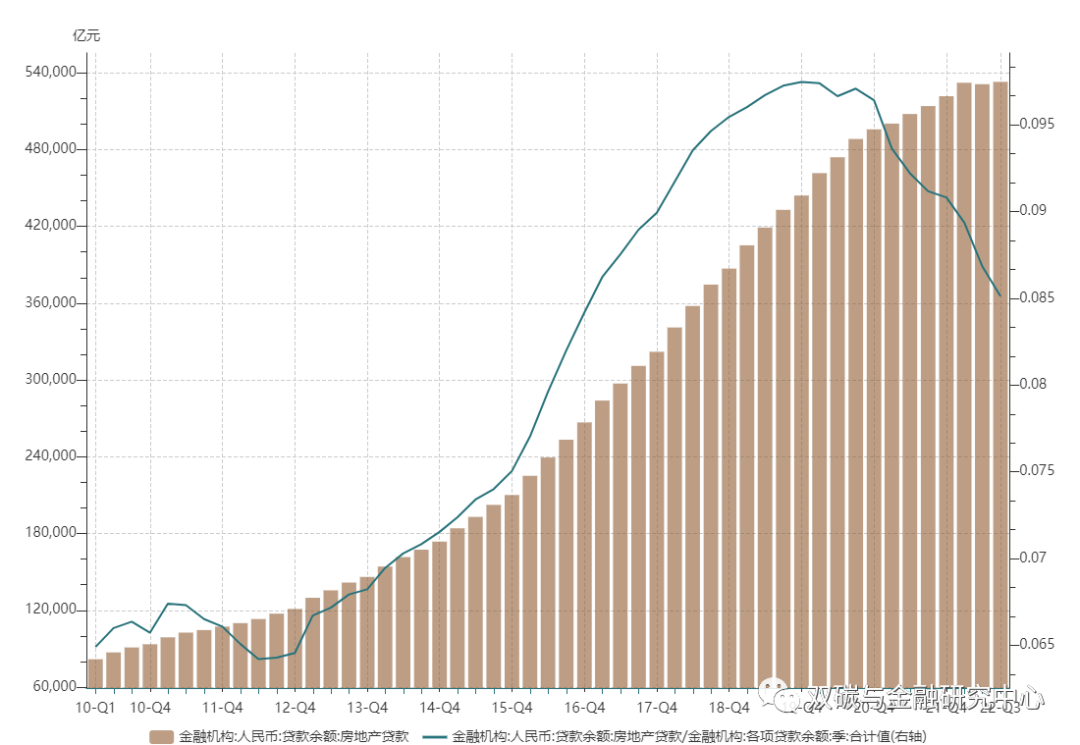

在“三道红线”等房企融资的政策调控下,房地产行业的传统融资渠道变窄、投资增速放缓,房地产行业的贷款规模受到严格限制。自2020年监管趋严后,中国房地产贷款余额占各项贷款比重持续下降,融资环境的变化改变了房企的经营模式,房企致力于打破融资增债限制,以低杠杆达到降档的目的,使得房地产行业整体融资情况低迷,经营管理两极分化趋势显著。其中,中小型企业的杠杆率相对较高且难以实现去杠杆降档的目的,外部资金支持力度弱,融资渠道受限,资金链受到严重打击;国有企业和央企资金流相对稳定,信誉良好、债务负担低,大型房企抗风险能力相对较强。

房地产绿色融资市场开始逐渐得到关注。据IBM Cognos数据显示,2020年95家典型房企绿色优先票据发行规模达19亿美元,同比2019年大幅增长245%。安永于2022年6月发布的《中国房地产行业2021年业绩概览及ESG发展机遇》报告中表明,2021年,中国境内绿色债券发行量超过了人民币6000亿元,房地产企业中,旭辉、绿城、龙湖、中梁等共计30家房企都已发行了超过两亿人民币规模的绿色债券。

(二)房地产行业绿色债券融资现状

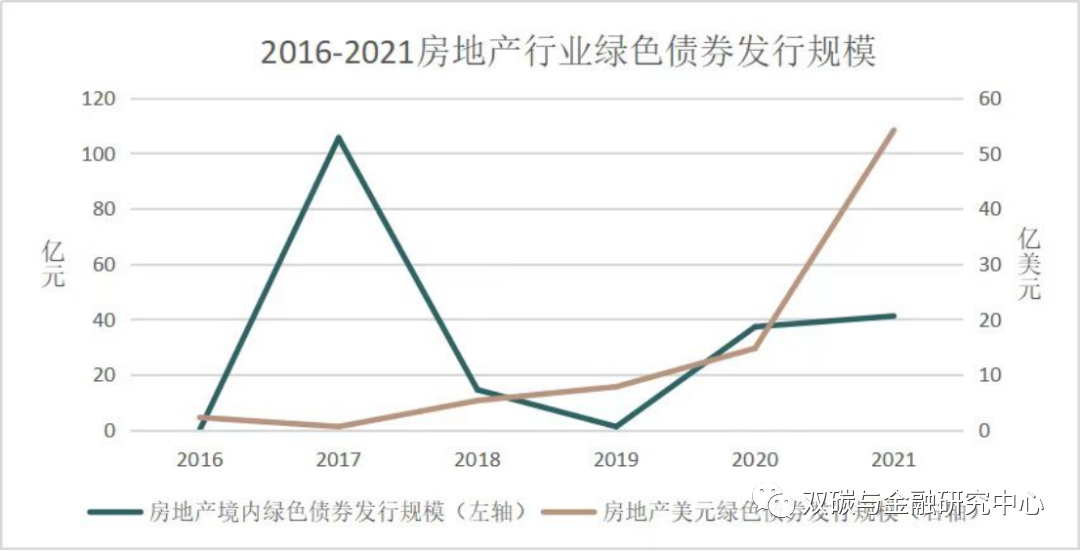

境外房企绿色债券融资活动在市场成熟度支持下更显活跃。2020年和2021年境外绿色票据及绿色债券的总发行规模分别为131亿元和521亿元,同比增长高达297.71%。根据彭博行业分类统计,截至2022年1月末,内地房企境外共计发行美元绿色债券47笔,债券余额约达142亿美元,其中正荣、当代、禹洲、旭辉等企业发行规模领先。

境内房地产绿色债券融资尚处起步阶段。现有参与者多以地方国企为主,境内发行绿色债券的既有案例及经验较少,金融活跃度及市场增速有待进一步提升。

整体来看,近年来房企绿色美元债发行规模保有快速增长,境内房地产绿债的发行规模波动上涨幅度有限。除短期利率政策、中期供给需求、长期人口经济等影响房地产行业发展及投融资活动的宏观因素外,国内绿债市场的进一步体系化、目录指引的标准化和流程审批的高效化是激活国内融资环境,抵御境外融资限制风险,拉动绿色经济内循环发展的重要举措。

二、房地产行业绿色债券融资政策和优势分析

(一)房地产行业绿色融资支持

2022年《应对中国气候挑战:为转型提供融资,实现净零未来》报告预计为实现碳中和目标中国在电力、钢铁、交通、建筑和房地产行业所需的绿色融资总额约为140万亿元。巨大的融资需求下,政策指引的构建、激励举措的颁布及绿色资金的保障加速房地产行业绿色融资迎来“窗口期”。宏观上,政府提出整体的绿色建筑发展规划,完善绿色建筑的评级标准,多角度支持绿色建筑发展;微观上,全国多个地区推出具体的绿色建筑激励措施,为绿色建筑发展提供激励举措和资金保障。

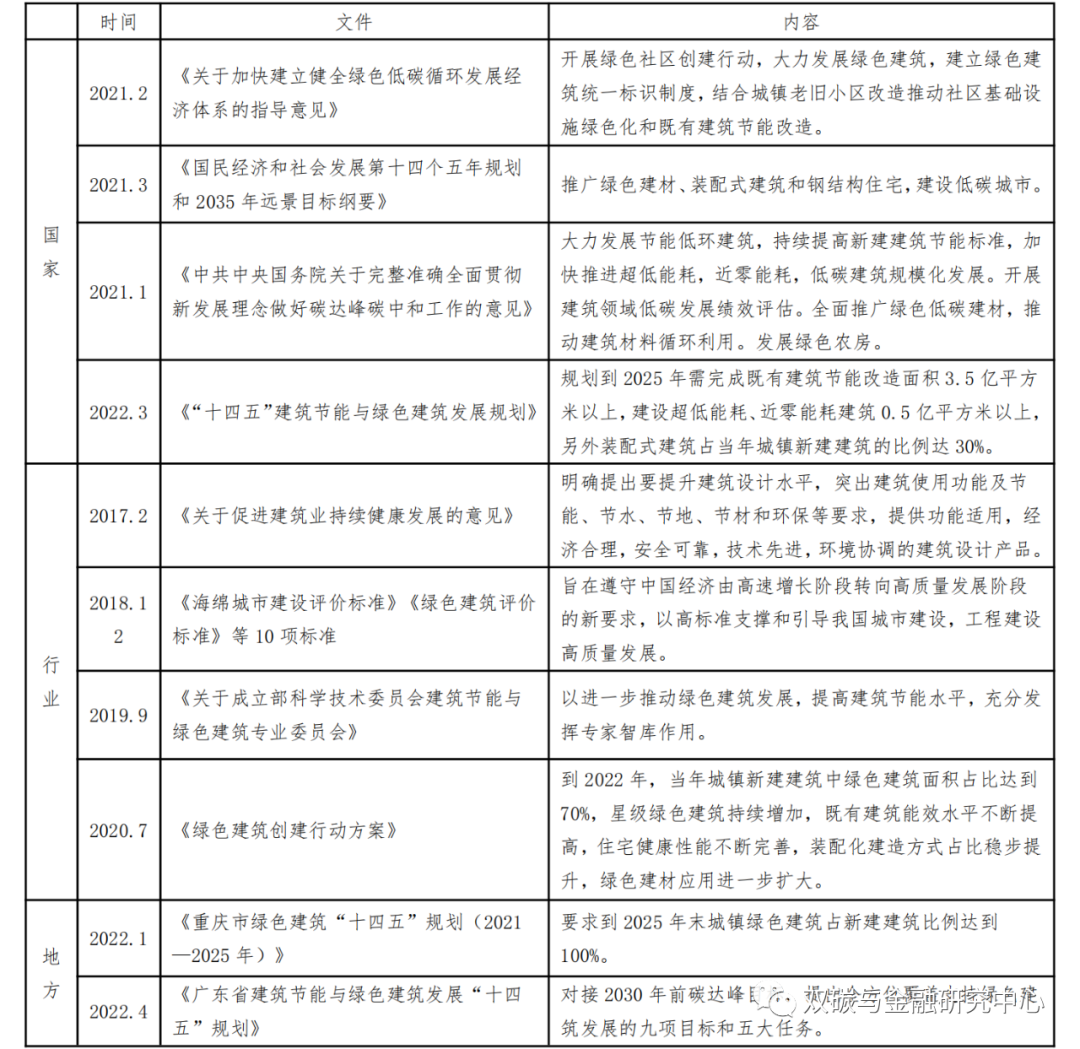

1.房地产绿色转型政策支持

绿色建筑要求下房地产绿色转型要求衍生。与房地产行业紧密相关的装配式建筑、既有建筑节能改造、低能耗建筑等绿色建筑相关概念是十四五规划发展的一个重点,受到政府大力支持。行业及地方多对建造流程的材料技术、新建面积绿色占比等提出具象指标,房企绿色转型热点随之开辟。

表1 绿色建筑的相关政策

2.房地产绿色转型金融政策支持

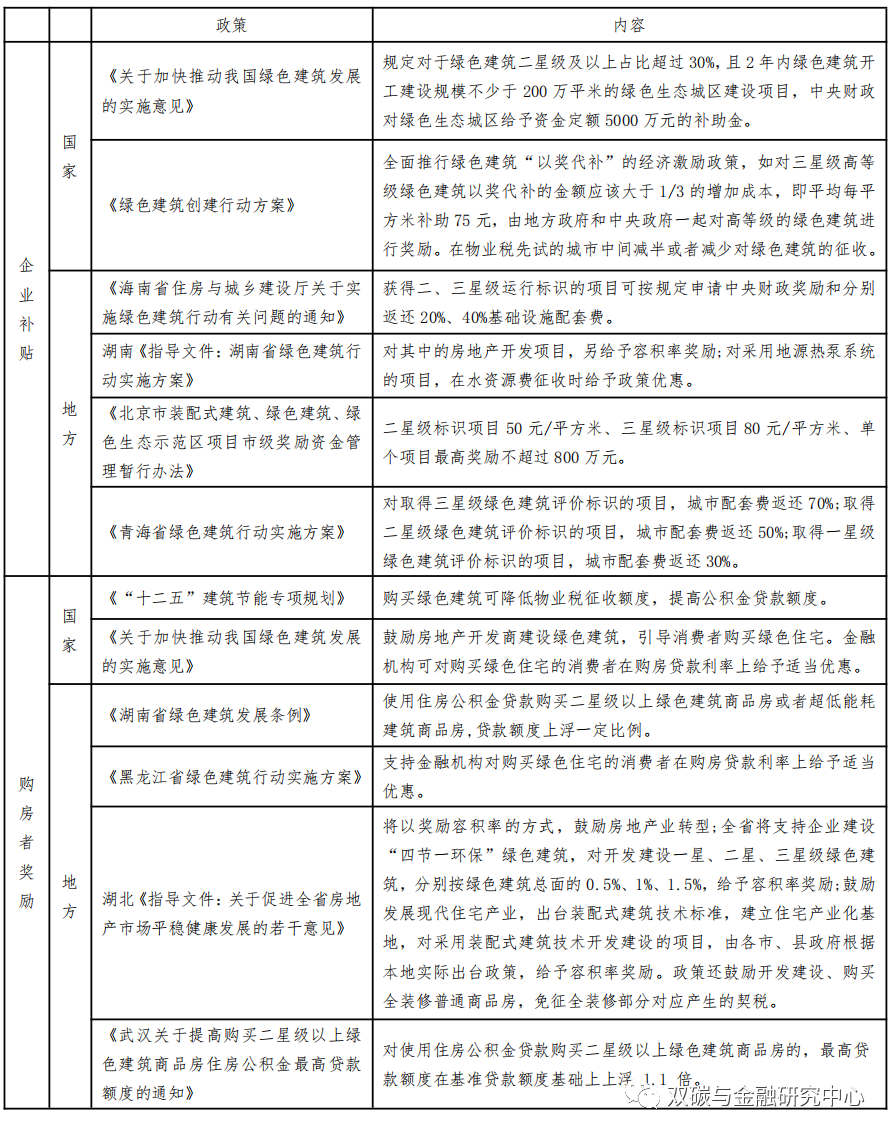

建筑和房地产行业的绿色转型离不开政策激励及资金保障。2012年财政部、住房和城乡建设部《关于加快推动中国绿色建筑发展的实施意见》明确提出对高星级绿色建筑提供财政激励政策,为推进绿色生态城区建设,保障绿色建筑发展提供一定的资金保障。目前主流补贴激励政策主要针对于两方面,一是对开发企业的补贴,二是对购房者的奖励。

表2 绿色建筑的激励政策

(二)房地产企业发行绿色债券的优势

绿色债券的准入条件更低。在三道红线等调节政策的限制下,房企有息负债规模受到严格规范,对于触线甚至是红档的房企,企业信用债融资规模收缩、发债资质受限,资金链断裂的风险敞口增大。绿色债券为地产行业开拓了新型融资渠道,《绿色债券发行指引》规定发行绿色债券的企业不受发债指标限制,为符合资质的绿色房企发债提供了相对宽松的准入条件,突破企业债发行财务指标限制及资产负债要求。此外,发行绿色债券的募集资金占项目总投资的比例放宽到80%,绿色融资为企业资金链稳定提供了一定保障。

绿色债券优化企业债务结构。房地产作为资本密集、高杠杆的行业,一直以来多通过加杠杆的方式推动其快速发展,部分房企呈现出总有息债占比高、短期有息债较多,债务结构失衡的现象,运营财务风险相对较大。发行绿色债券允许企业使用不超过50%的债券募集资金用于偿还银行贷款和补充营运资金。同时,在当前融资收紧的背景下,房企获得长期低成本的有息债务条件受限,绿色债券相比一般债券融资期限更长、发行利率更低,为企业优化债务结构、降低财务风险提供有益选择。

绿色债券审核时间更短。在房企暴雷事件后房企的高杠杆风险逐渐受到关注,监管层基于对房企偿债能力的担忧,对“募资用途”等环节着重审核,尤其对于民营房企的融资审核标准更严格,审核和备案时间更长。在相关资质、手续及偿债保障措施完善齐备的基础上,绿色债券隶属“加快和简化审核类”债券审核程序,发行绿色债券审核效率更高、更利于房企实现高效融资的目的。

三、面临可持续发展的严峻现实

为了推进房地产行业绿色债券融资发展,我们从绿色债券的债权人、投资人和承销商的角度提出绿色债券融资发展建议。

(一)债权人绿色融资发展建议

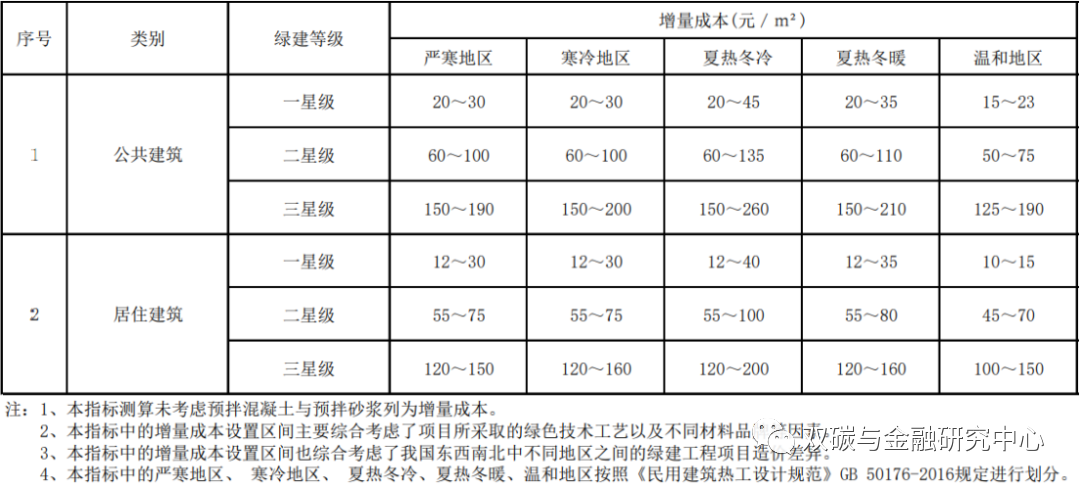

房企通过绿色低碳化转型进行绿色融资存在一定的增量成本,且增量成本与增量收益之间存在着时间、技术错配,会带来一定的流动性压力及运营风险。增量成本主要体现在房企在绿色转型过程中的投入和绿色融资项目的设计,评估,披露和管理等过程,如下表所示,绿色建筑工程综合增量成本较大,且随绿建等级增加而增加。此外,部分中小型企业绿色转型面临技术攻坚、资金匮乏及时间紧迫的多重挑战,绿色转型融资需求与企业发展能力的错配风险被进一步放大。

表 3 2019年居住用途二星以上绿色建筑工程综合增量成本

数据来源:住建部《绿色建筑经济指标(征求意见稿)》

为降低绿色融资的增量成本,房企应提前明确绿色项目认证标准,践行“绿色+建筑+科技”的绿色发展道路。有意向且有能力进行绿色转型的企业应在绿色融资活动推进前充分核对境内外绿色建筑的评价目标及界定标准,根据《绿色债券支持项目目录(2021年版)》《欧盟可持续金融分类气候授权法案》等文件从温室气体减排、污染物消减、生态环保等方面进行完善的信息披露,保障绿色债券及其他绿色金融产品的发行合规性,降低试错成本,增强项目的绿色投资吸引力。同时,为减缓转型成本内部化的矛盾,房企应在建筑领域加强企业间的绿色科技的研发与合作,通过对设计、供应链、施工、运营等全流程新兴绿色技术的学习掌握,把控绿色生产碳排,拓展绿色业务范畴,加快绿色转型的同时减缓企业绿色转型融资与传统运营的错配矛盾,在“绿色建筑”的政策激励下实现环境效益与经济效益协同。

(二)债券投资人绿色投资发展建议

当前,投资者绿色投资理念相对匮乏。从个人投资者端看,投资人整体对于绿色可持续发展的投资理念还较为薄弱,在意识认知和绿色投资行动之间还存在较为明显的差距。从机构投资者端看,机构战略投资以确保相关方利益为首要业务驱动,但房地产行业整体系统性风险偏高,加之近年来“漂绿”事件频出,投资者申领意愿不强。

在投资端保障房地产行业绿色债券融资应深化投资者绿色投资理念,致力打造社会责任投资角色。针对个人投资者,投资人应不断提升绿色投资理念,个人投资人可在充分了解可持续投资理念的基础上,关注绿色投资形势,将优质的绿色投资纳入投资组合的长期考量。针对机构投资者,应积极践行社会责任投资角色,在传统财务绩效表现的基础上,将环境气候指标、ESG指标列入机构可持续投资战略规划中,把握“双碳”目标下绿色建筑市场的投资红利,在扶持房地产行业绿色转型的同时,实现机构内部的稳定回报。同时,机构投资者可联合构建绿色投资信息共享库,加强业内交流,避免绿色投资陷入“信息孤岛”,降低信息不对称带来的投资风险。

(三)债券承销商绿色承销发展建议

金融机构尚未形成统一的房地产绿色信用评级标准和完善的环境信息披露机制,有效风险管控成为绿色承销过程中的难点与痛点。受房企融资风向多变,企业体量及绿色转型基础异质性强等因素影响,金融机构针对房企的融资行为多持审慎态度,绿色化转型的认证机制及发行流程响应效率平平,传统的信用评级标准的盲目挪用可能会造成绿色项目关键信息遗漏的问题,难以有效运用信息评级机制分门别类的对绿色项目进行识别与审批,因此,金融机构在针对房企的绿色金融支持方面存在显著的普及性及针对性短板。

建立房地产行业绿色风险管控流程有助于金融机构完善承销流程。金融机构应积极响应政策号召,综合分析绿色项目的信息披露情况和绿色债券的发行特征,对绿色金融活动潜在的市场及资金敞口进行预判,形成房地产行业针对性的风险预警机制。同时还需建立系统的绿色建筑项目风险评级标准,从绿色项目的主体资质、综合效益、投放技术等多维角度进行科学性、可行性初评,并在项目开始实施后实时跟进落实情况,完善募集资金跟踪管理与风险管控流程。

文章作者:

傅奕蕾

中央财经大学绿色金融国际研究院研究员

郭秋桐

长三角绿色价值投资研究院科研助理

施懿宸

中央财经大学-北京银行双碳与金融研究中心首席专家

来源:双碳与金融研究中心

微信号:gh_038404825dd7

请先 登录后发表评论 ~