新加坡成立公司税收减免50%!新加坡公司企业所得税减免计划

SC INTERNATIONAL

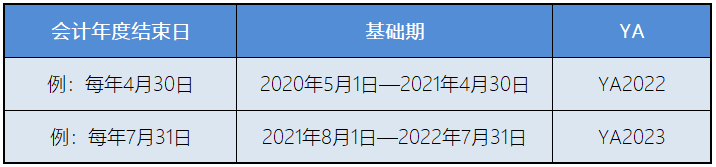

会计年度与评估年度

在介绍新加坡公司的企业所得税减免计划之前,建议您对新加坡的会计年度和评估年度做相关了解:

会计年度(Financial Year):新加坡公司报税的会计年度通常为12个月,公司注册后的第一个会计年度最长不超过18个月,企业可以自行选择会计年度的结束月份,如:公司在2021年5月17日注册,通常第一个会计年度可以在2022年4月30日结束。那么,接下来的两个会计年度将分别在2023年4月30日和2024年4月30日结束。

考虑到有的新加坡公司为了与母公司的会计年度同步,方便后续财务做账和并表,则会把第一个会计年度拉长或者缩短,例如:母公司的会计年度结束日是2022年7月31日,新加坡公司注册的时间是2021年5月17日,第一个会计年度结束日可以选择是2022年7月31日。

评估年度(Year of Assessment ,简称YA):YA是指所得税被计算和被征收的年度,其评估计算的是公司上一会计年度的应税额,这个会计年度被称为YA的“基础期”。例如:

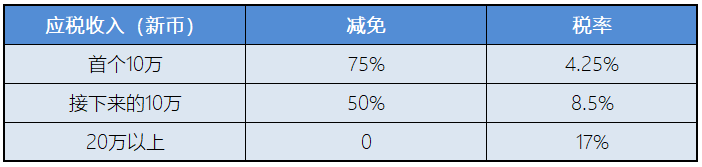

初创企业免税计划

新成立的公司在前3个税务年度,每个评估年度(YA)最高可享受12.5万新币的税务减免。

[注]:表中税率适用于YA2020及以后的评估年度

依据新成立公司的3年免税期,如果公司首次报税时间超过注册后的12个月,则会被拆分为2个年度,相当于占去了两个年度的免税额。因此,企业往往会从公司注册当月开始计算,到公司注册满一个自然年时定为一个会计年度。

参与初创企业免税(SUTE)计划的资格要求:

所有新成立的新加坡公司都有资格享受税务减免计划,除了以下两种类型的公司:

主要业务为投资控股的公司;

进行房地产开发以供出售、投资或两者兼有的公司。

除此之外,新成立的公司还必须满足以下条件才可以享受免税计划:

在新加坡注册成立;

成为该评估年度(YA)的新加坡税务居民;

在该评估年度的整个基础期内,其总股本由不超过20名股东直接实益持有,其中:

a.所有股东均为个人;或者

b.至少一名股东为持有该公司至少10%已发行原始股的个人。

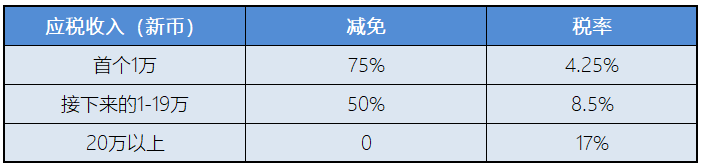

部分税务豁免计划

如果无法满足申请初创企业免税计划的要求,成立3年后的新加坡公司还可以考虑申请部分税务豁免(PTE)计划。具体减免税率如下:

[注]:表中税率适用于YA2020及以后的评估年度

滥用免税计划的后果

新加坡国内税务局(IRAS)会处罚那些滥用该计划且并非出于创业和真正商业原因而成立的公司。

滥用免税计划的行为包括:

①将现有盈利持续经营企业的收入分配给少数壳公司,使每家壳公司的应课税收入都在免税门槛内;

②空壳公司在没有任何善意商业理由的情况下,向现有盈利的持续经营企业收取费用/开支,空壳公司就其从盈利的持续经营中获得的收入申请免税,而后者则对支付给空壳公司的费用/支出申请减税。这些空壳公司不开展任何活动或重大活动,并且没有或只有很少的员工。他们的账户通常显示很少的交易和低资本化(通常为2新币)。

以上几种行为导致盈利的持续经营和空壳公司的税收总体净减少。

截至 2021年1月31日,已有 300 多家公司接受了可能滥用新创公司免税计划的审计。这导致了超过2500万新币的税收追回和罚款总额。

逃税/欺诈在新加坡是一种刑事犯罪,可依法惩处,新加坡法院对此类犯罪行为处以严厉的处罚。从事滥用税收安排(例如设立空壳公司以利用新成立公司的免税计划)或协助他人进行滥用税收安排的个人的企业或个人应立即披露此类滥用行为。在考虑罚款时,新加坡国内税务局(IRAS)会将此类披露视为减轻处罚的因素。

-END-

请先 登录后发表评论 ~