「ODI境外投资备案」的流程与核心要点深度解析

境外投资备案(ODI),英文全称为Overseas Direct Investment,指国内企业、团体在经过相关部门的核准后,通过设立、并购、参股等方式在境外直接投资,以控制境外企业的经营管理权为核心目的投资行为。

ODI备案适用的境外投资情形:

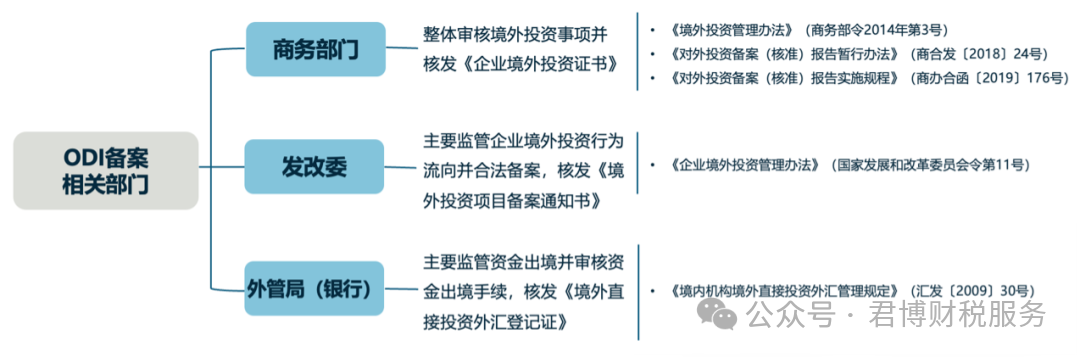

在我国现行法律法规体系下,境内机构境外投资备案主要涉及国家发展改革部门、国家商务主管部门以及国家外汇主管部门三个部门。

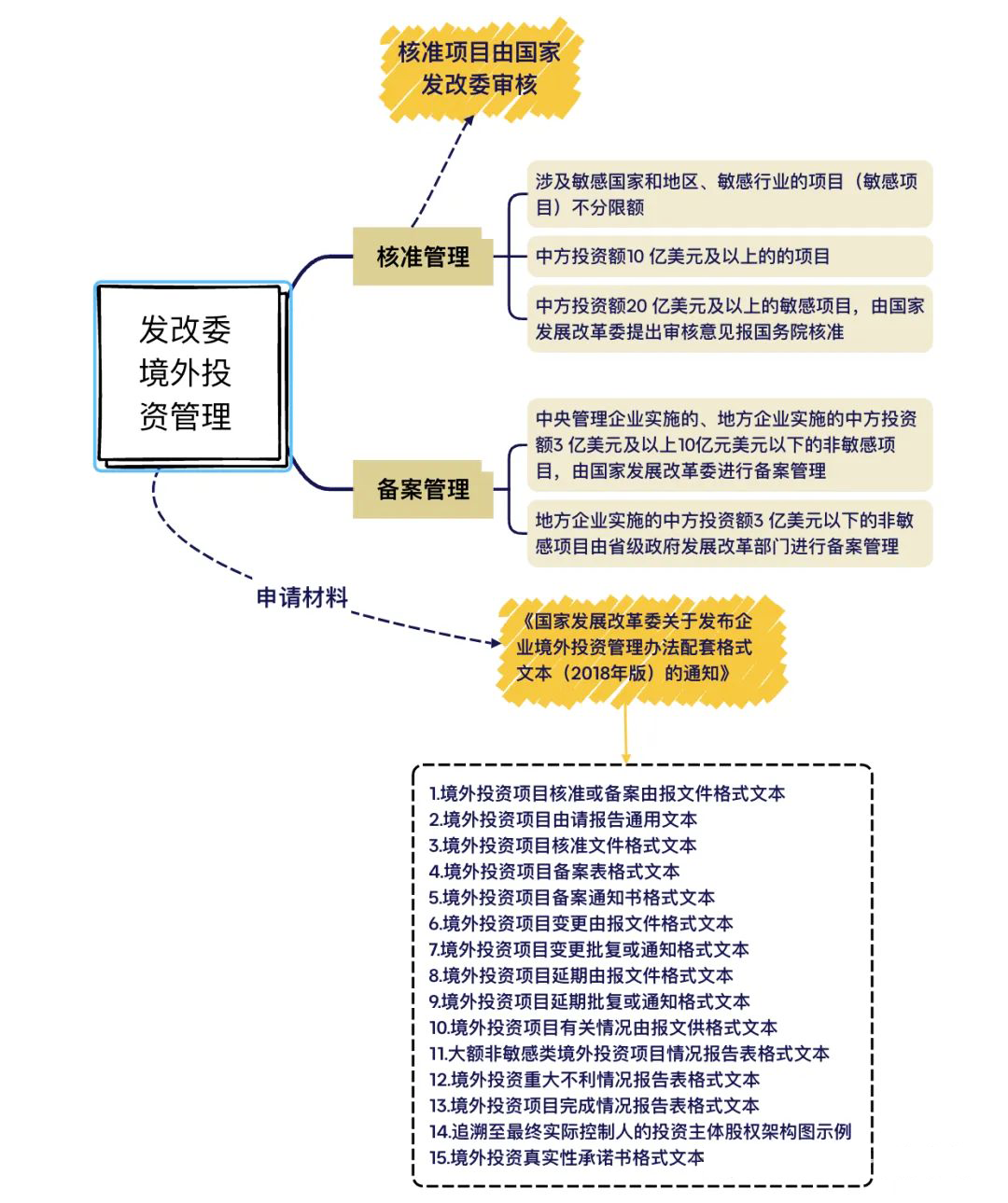

企业境外投资涉及敏感国家和地区、敏感行业的,实行核准管理。企业其他情形的境外投资,实行备案管理。在实践中,一般以备案为主,核准为辅。

鼓励/限制/禁止开展的投资行业?

禁止境内企业参与危害或可能危害国家利益和国家安全等的境外投资,包括:

① 涉及未经国家批准的军事工业核心技术和产品输出的境外投资。

② 运用我国禁止出口的技术、工艺、产品的境外投资。

③ 赌博业、色情业等境外投资。

④ 我国缔结或参加的国际条约规定禁止的境外投资。

ODI备案的条件是什么?

根据以往的ODI备案实操案例,大部分通过审核的企业作为投资主体需基本满足以下四个申请条件:

1. 符合“境外投资”定义境内企业通过新设、并购和其他方式,在境外拥有非金融企业或取得非金融企业的所有权、控制权、经营管理权及其他权益的行为

2. 主体和成立时间符合要求:主体需要为我国境内依法成立的企业。但是,成立时间不满一年的企业,无法提供完整的经审计的财务报表的,一般无法通过审批部门的核准或备案。

3. 股东背景、资金来源、投资要求真实性要求:无法具体说明境内股东或合伙人背景、资金来源(例如:自有资金、银行贷款、以募集资金等合规方式获取的资金)以及境外投资项目真实性的,很难通过审查。

4. 财务要求:最近一年独立第三方会计事务所出具的审计报告不能出现亏损;净资产回报率最好高于5%,同时资产负债率最好低于70%。

04

什么情况下需要做ODI备案?

海外直接投资、并购及扩张需求的企业

当企业计划在海外进行直接投资、并购项目或扩大现有业务时,需要通过银行向境外项目汇款。根据中国现行法规,银行在处理此类跨境资金流动时,会要求企业提供ODI备案文件作为合法依据。

若企业在海外设立子公司,并打算为其在当地银行开户,部分情况下,当地银行会要求提供来自中国母公司的ODI备案证书,以此证明资金来源的合法性,从而允许开户并接收来自中国的初始投资款项。

先在海外设立子公司,再通过该子公司回流资金至国内成立外商独资企业(WFOE)或其他形式的外资企业时,国内银行在办理相关外汇手续时,会要求提供最初的ODI备案文件,以确认资金流向的合规性。

海外上市(红筹/VIE架构搭建)

许多中国企业在筹备海外上市时,会采用红筹架构或VIE(Variable Interest Entity)架构。这些架构的搭建往往涉及复杂的跨境资金流动和股权安排,进行ODI备案能帮助企业更顺利地完成上市前的准备工作,同时也便于未来的资本运作和投资退出。

开展对于有大额资金出入境需求的跨境电商公司,为了保证业务的合规性和稳定性,进行ODI备案是转型为合法跨境贸易主体的必经之路。这不仅有助于企业避免潜在的法律风险,还能在一定程度上简化跨境支付流程,提升交易效率。

05

ODI备案的基础资料有哪些?

ODI备案的流程是怎样的?

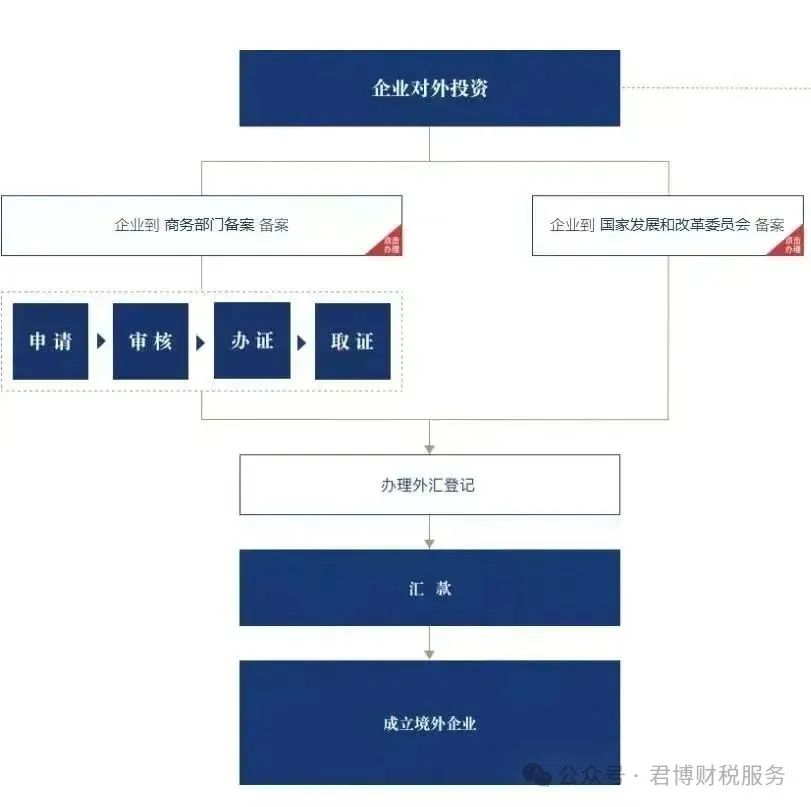

1. 发改委立项:

向发改部门提交项目信息和申请材料,包括项目基本情况、投资计划、可行性研究报告等;

境内投资人签署各项所需法律文件;

发改部门对项目进行审核,符合条件的将给予核准或备案,发放核准文件或备案通知书。

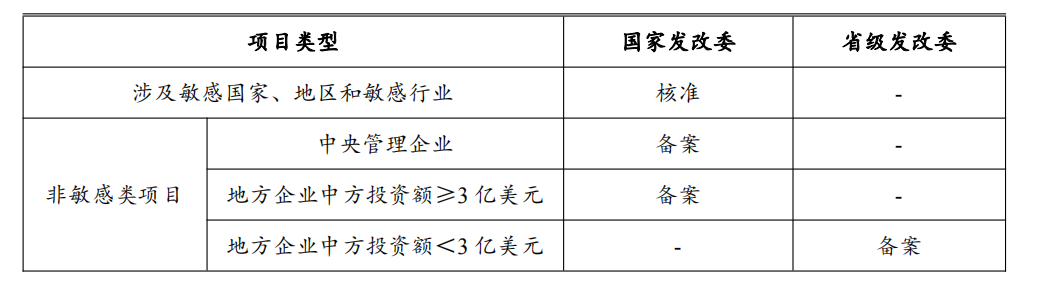

企业应视境外投资项目是否涉及敏感国家、地区和敏感行业以及投资额大小,选择向国家发改委或省级发改委核准/备案,具体受理机关可参考下表:

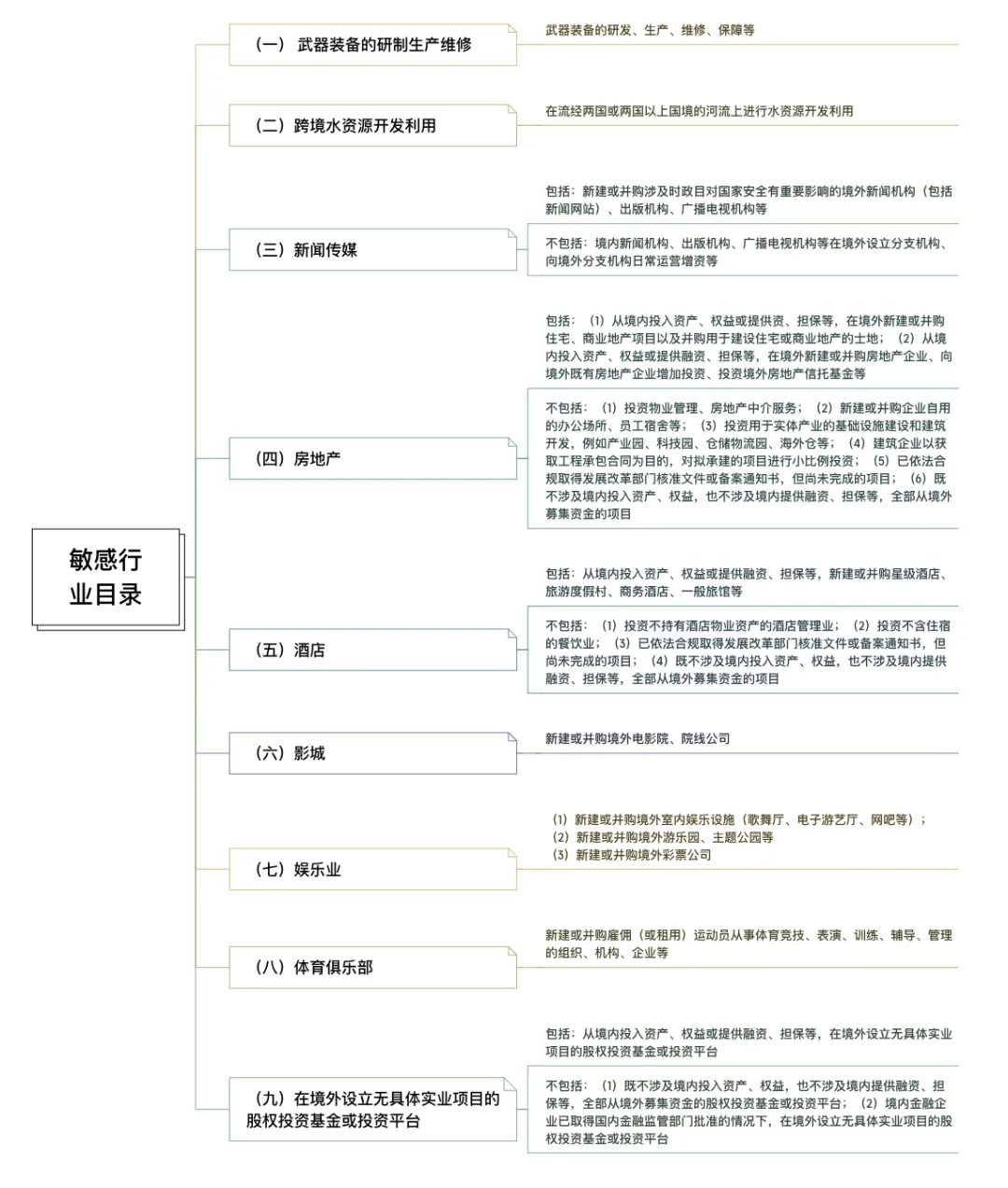

根据境外投资有关法律法规和政策,目前涉及到发改委审核的敏感项目行业清单沿用的是2018年3月1日公布的《境外投资敏感行业目录(2018年版)》,整理如下:

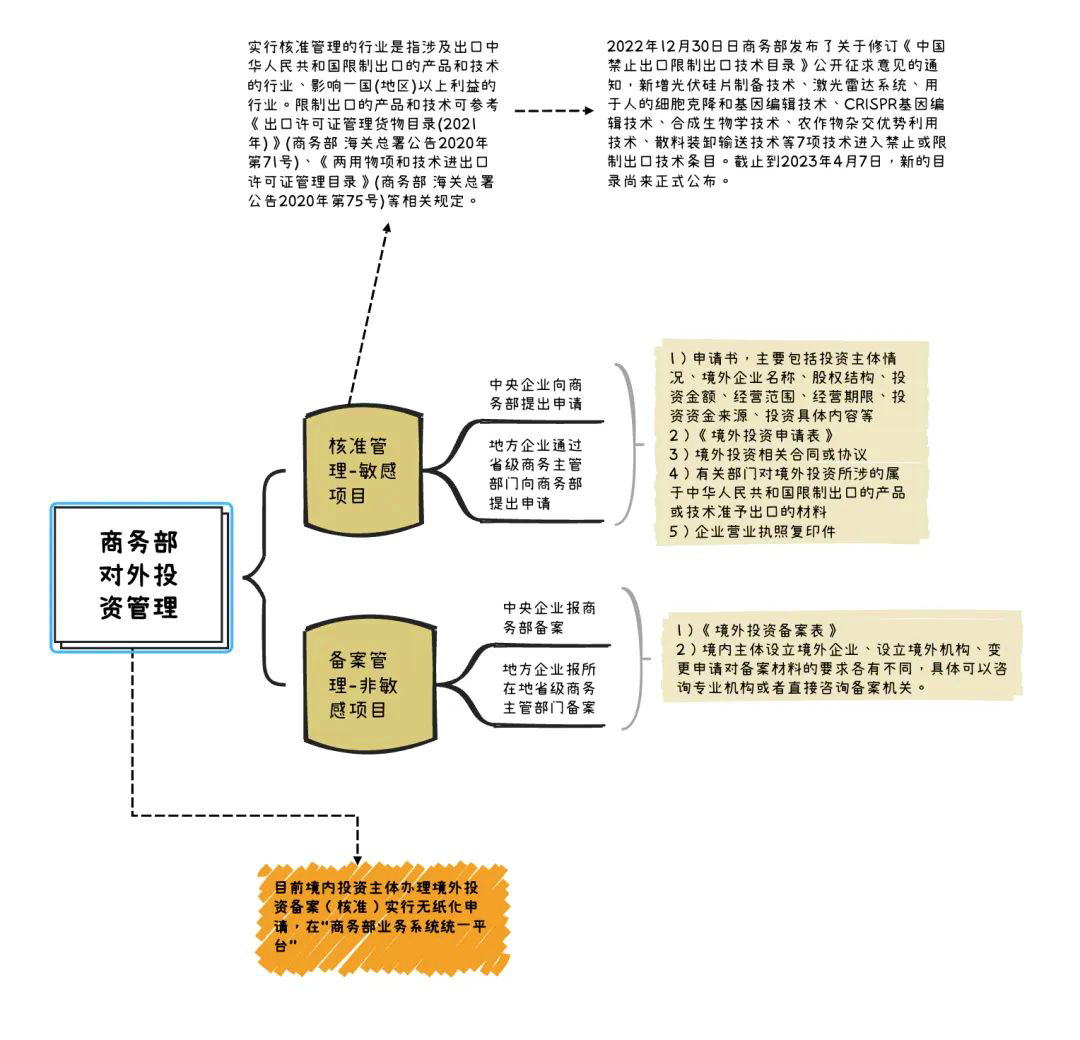

2、商务部审核发证

向商务部门提交申请材料,包括企业基本信息、境外投资计划等。

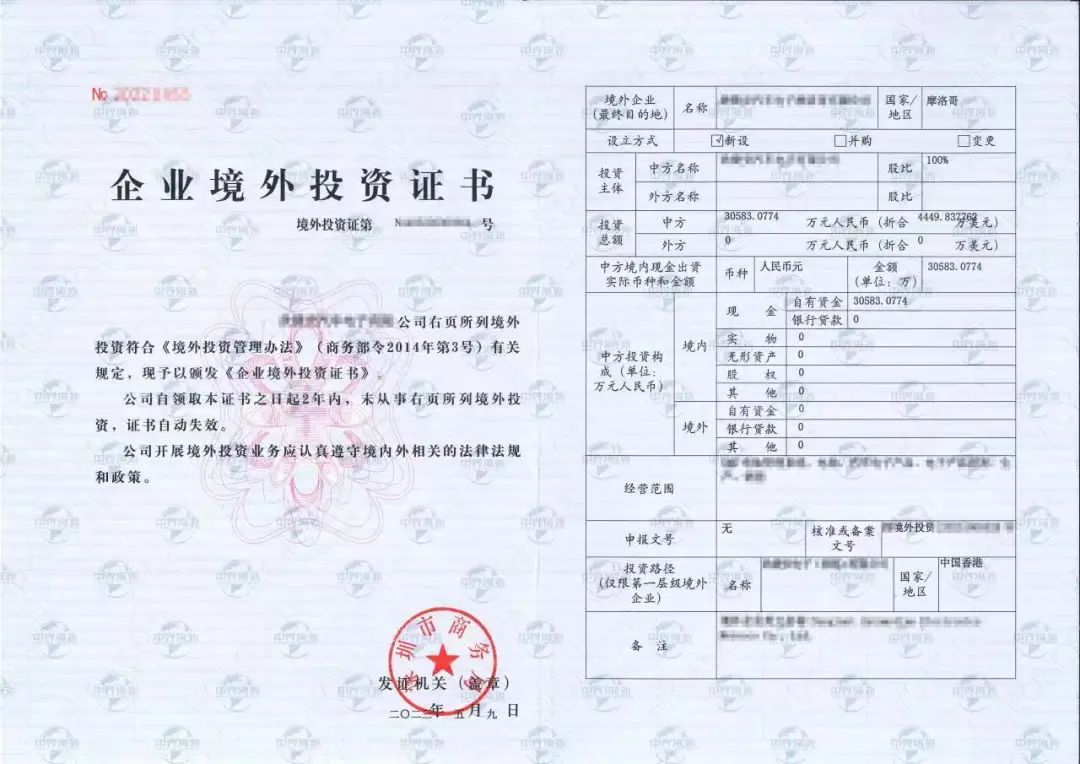

商务部审批后,将发放《企业境外投资证书》,证书有效期通常为两年,企业需在此期限内在境外开展投资。

3. 外汇管理局备案:

ODI备案有什么好处?

合法合规的投资渠道

ODI备案为企业提供了官方认可的渠道,使得企业能够以合法方式将境内资金转移至境外,并在海外获取的利润能够合规地返回国内,避免了合规风险和法律障碍。

税收优惠

企业可以通过ODI备案享受到境外投资目的地的税收优惠政策,降低运营成本,增强竞争力。

资金管理和灵活性

ODI备案后的资金汇出和利润汇回方式相对灵活,批文的有效期较长,为企业提供了更大的资金管理空间。

海外上市便利

ODI备案对于计划在海外上市的企业尤为重要,它可以帮助企业规避合规风险,为上市铺平道路。

政府补贴和奖励

2021年7月,针对B公司在2019年通过Z信托QDII项目认购香港上市公司S集团定向发行的股票,外汇局北京外汇管理部发布了处罚信息(京汇罚〔2021〕10号及11号)。

通过上述交易,B公司成为S集团最大单一战略投资者,持股比例达16.61%,但未取得发改委的有效核准文件或备案通知书,未办理ODI外汇登记,违规将境内外汇转移境外,违反了《中华人民共和国外汇管理条例》第十七条,《企业境外投资管理办法》(国家发展改革委令第11号)第三十二条的相关规定。

外汇局北京外汇管理部依据《中华人民共和国外汇管理条例》第三十九条,对B公司处2375万元人民币的罚款。同时,Z信托因违反《信托公司受托境外理财业务管理暂行办法》(银监发【2007】27号)第十二条,外汇局北京外汇管理部依据《中华人民共和国外汇管理条例》第四十七条,对Z信托“违反规定办理资本项目资金收付”没收违法所得261万元人民币,并处58万元罚款。

案例启示:

本案中B公司为央企,被投资的S集团属于娱乐业,既属于需发改委核准的敏感行业,也属于需报国资委审核把关的负面清单特别监管类项目。

企业办理境外投资应按相关法规要求取得发改委以及主管部门的核准或备案文件。信托公司接受委托人资金的,应核实委托人确实具备相应的投资资格,且其投资活动符合中国及投资所在国家和地区的法律规定。

根据发改委官网答疑,投资主体通过QDII、QDLP、QDIE等途径开展境外投资,有关投资活动属于11号令第二条所称境外投资的,投资主体应按照11号令履行境外投资有关手续。

所以境内企业无论是认购境外上市公司非公开发行的定向增发股份,还是直接在境外二级市场上收购境外上市公司股份,都应该报发改委备案或核准。

香港公司做境外投资备案的场景

目前企业在实施ODI对外直接投资备案时,是需要提供最终投资地。香港,是全球唯一一个集合中国优势和环球优势于一身的城市,宽松的税制和友好的投资机制,拥有天然的独特优势,是大部分中国企业出海的首选地。

绝大多数企业都不是一次性完成全球化布局,而是把香港作为境外业务的首发站,进行初步规划和投资。出海前期规划,我们会根据企业的业务模式、境外主体布局、各国双边协议、分红、合规性等考量维度,以香港作为一个起点,进行布局。当业务有一定增长和投资需求,企业再以香港公司进行对外投资,是更为实际的操作。

可以说,香港在对外直接投资的链条上,是不可或缺的一环。

香港公司做境外投资备案的场景:

来源:君博财税服务

Udf space

www.udfspace.com

请先 登录后发表评论 ~