鄂志寰 等:离岸市场发展加速人民币国际化进程

鄂志寰 等:离岸市场发展加速人民币国际化进程

当代金融家

离岸人民币市场作为人民币国际化进程中的重要阶段,随着我国经济实力的提升和对外贸易规模的扩大,以及率先控制疫情实现复产复工,国际资本持续流入,人民币汇率保持强势,离岸人民币市场也处于快速发展时期,带动人民币国际化加速推进。

1离岸人民币市场发展情况

中国银行在离岸人民币市场的早期产生发展过程中扮演了重要角色。2003年12月,中银香港获人民银行委任为我国香港地区人民币业务清算行;2004年2月,中银香港推出人民币清算服务,为参与个人人民币业务的香港地区持牌银行提供存款、兑换、汇款和人民币银行卡的清算服务,离岸人民币资金池开始缓慢积累。2009年7月,配合《跨境贸易人民币结算试点管理办法》的出台,中银香港与人民银行签署《关于人民币业务的清算协议》,为人民币业务参加行提供人民币贸易清算服务;2010年7月,人民银行与中银香港签署新修订的《关于人民币业务的清算协议》,人民币业务的清算范围将从港澳和东盟扩大到全球其他地区,自此离岸人民币资金池快速累积,离岸人民币可交割外汇市场出现,离岸人民币利率曲线不断完善,带动远期、掉期、期权、CCS等衍生品市场加速发展。

资金池维度

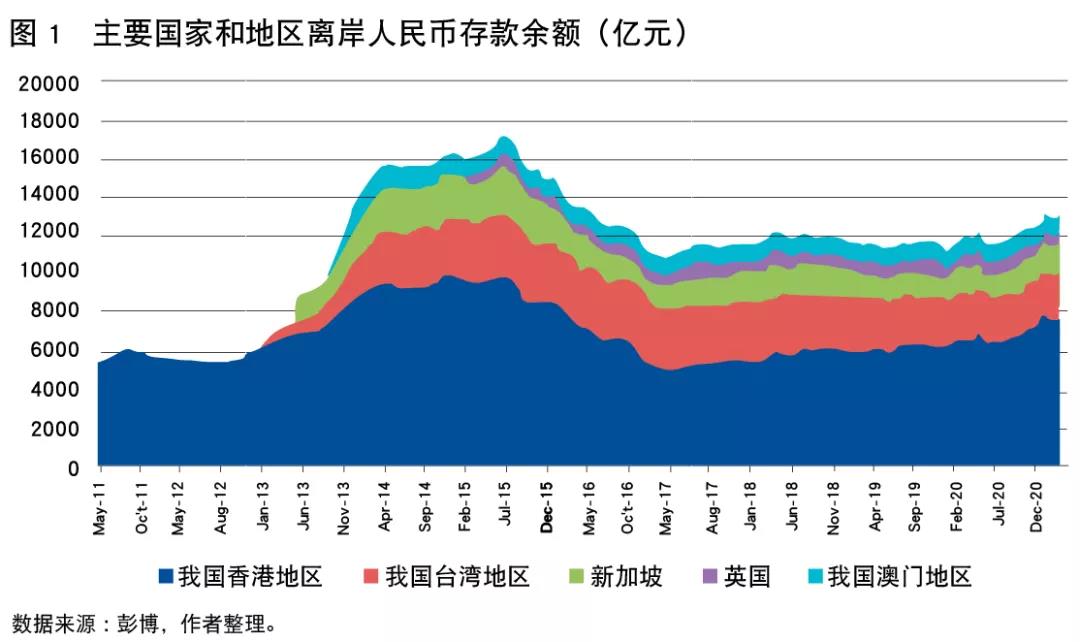

香港地区、澳门地区和台湾地区的离岸人民币存款构成了全球离岸人民币存款的主要部分,另外在新加坡、英国、日本、韩国等地也有一定量的离岸人民币存款。全球离岸人民币存款在2015年最高达到2.1万亿规模,而后逐渐回落,2020年底全球离岸人民币存款规模在1.6万亿?1.8万亿元左右。

2020年末,香港地区离岸人民币存款余额7217亿元,占全球离岸人民币存款余额一半左右;台湾地区离岸人民币存款余额2441亿元;新加坡离岸人民币存款余额1520亿元;伦敦离岸人民币存款余额为646亿元,离岸人民币贷款余额为454亿元;澳门地区离岸人民币存款余额612亿元。

清算量维度

我国香港地区最早开始离岸人民币业务,离岸人民币相关的金融基础设施完善,在人民币跨境支付方面发挥着关键作用。根据环球银行金融电讯协会(SWIFT)统计数据,全球75%左右的离岸人民币支付通过香港地区结算。由于支付清算系统具有规模效应的特点,香港地区在离岸人民币支付清算方面的地位近年来有所强化。

由中银香港负责运营的香港地区人民币实时支付结算系统(RTGS),服务全球各地银行进行人民币支付,近年来香港地区人民币实时支付结算系统结算量不断增加,2021年3月达到35.52万亿的单月结算最高水平。

交易量维度

交易量排名

根据国际清算银行(BIS)公布的全球外汇市场报告,2019年全球外汇市场日均交易量为6.59万亿美元(双边交易量),较2016年的日均交易量5.07万亿美元提高了30.08%,按地区排名英国第一,香港地区特别行政区排名第四。

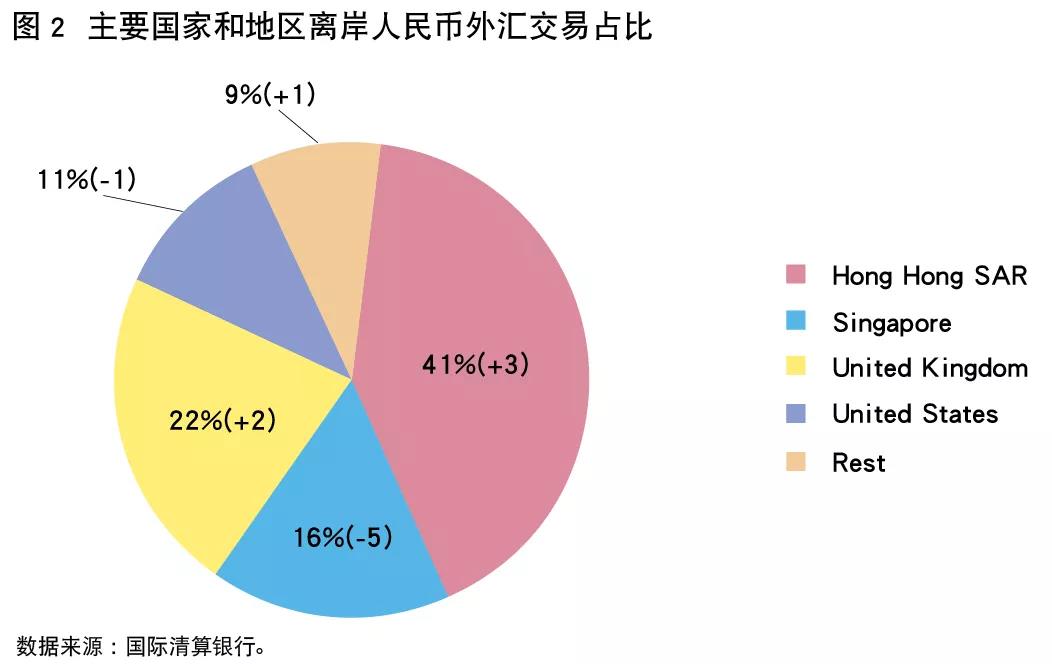

根据BIS统计,我国香港地区仍然是全球最大的离岸人民币外汇及场外利率衍生工具市场。2019年,香港地区离岸人民币外汇交易成交量占比41%,较2016年上升3个百分点;新加坡离岸人民币外汇交易成交量占比16%,较2016年下跌5个百分点;英国离岸人民币外汇交易成交量占比22%, 较2016年上升2个百分点。

根据BIS统计,香港地区离岸人民币外汇日均交易量由2016年4月的771亿美元,增长39.6%至2019年4月的1076亿美元;2019年4月英国离岸人民币外汇日均成交量为567亿美元(根据英格兰银行发布的季度数据,2020年第四季度伦敦离岸人民币外汇日均成交量888亿英镑,约合1200亿美元,但英格兰银行的统计口径同国际清算银行不同,如2019年第二季度英格兰银行统计的伦敦离岸人民币日均交易量为870亿英镑,按当时汇率约1130亿美元,远高于2019年4月国际清算银行统计的数据)。

根据SWIFT以MT300报文为基础统计的数据,离岸人民币即期外汇交易38.18%在英国进行清算,8.95%在我国香港地区进行清算。SWIFT统计口径同BIS有显著差异,BIS更多反映交易发生地维度,SWIFT则是根据特定报文确认人民币外汇和衍生品交易所涉及的金额,并按报文发送人及接收人的SWIFT地址统计有关地点的交易额,而SWIFT地址未必反映办理或执行有关外汇交易的实际地点。因此,在涉及交易量统计方面,市场更多以BIS数据为准。

交易时区比较

大多数离岸人民币业务都依托国内相关需求开展,因此离岸人民币交易在亚洲时段和欧洲前半时段较为活跃,尤以北京时间下午2点?5点跨亚洲和欧洲时区阶段最为活跃。以某主流外汇交易平台2021年2月数据为例,亚洲、EMEA和美洲交易时段交量占比分别为51%、40%和9%。

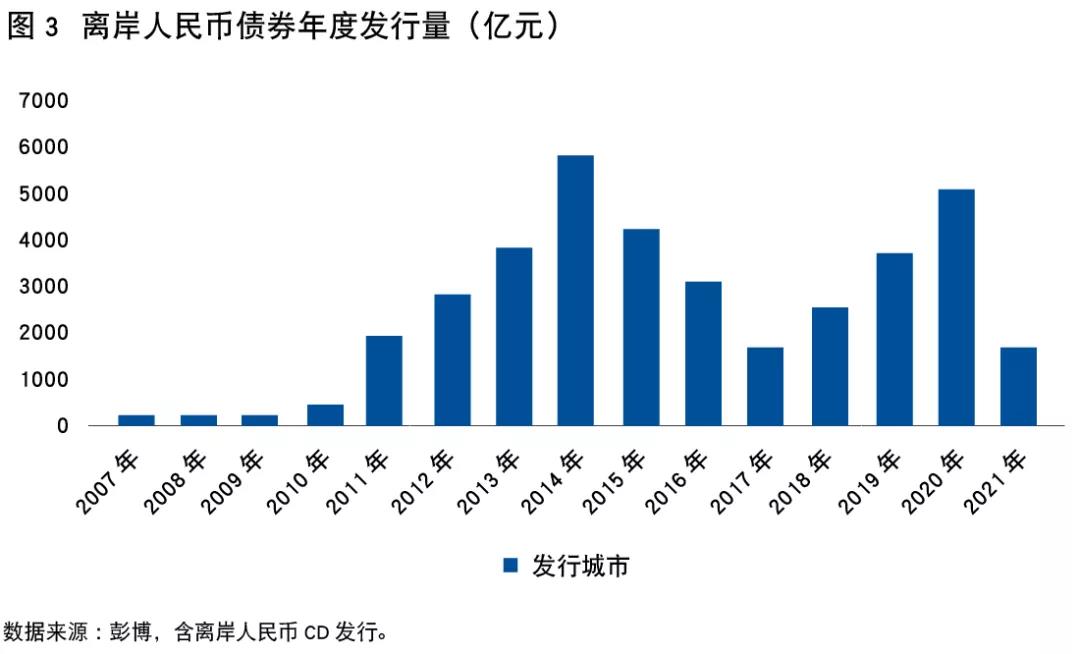

点心债发行维度

点心债的发行同离岸人民币市场资金池存量密切相关,反映了市场主体通过离岸人民币市场进行债券融资的意愿,也为离岸人民币市场提供了可投资产品,点心债市场规模是离岸人民币市场发展的重要指标之一。

点心债发行后,部分债券会在全球各地的交易所挂牌交易,截至2021年4月末,点心债未到期金额共计5979亿人民币。目前点心债主要在香港地区交易所、卢森堡交易所、伦敦交易所、法兰克福交易所、新加坡交易所等地挂牌(同一只债券可以在多个交易所挂牌)。

2离岸市场是人民币国际化重要依托

国际货币是指在金融资产、商品和服务贸易的国际交易中用于价值尺度和结算支付手段,而且被私人经济部门和货币当局持有作为国际流动性资产和储备资产的货币。人民币国际化即随着中国对外贸易的发展和国际交往范围的扩大,人民币在世界范围内发挥价值尺度、支付手段以及价值储藏职能的过程,而离岸市场是人民币发挥国际货币职能的重要依托。

更高效的市场价格发现功能

价格发现是人民币市场化定价机制的重要功能,人民币市场的利率、汇率价格对市场主体的决策有重要影响,为使用人民币进行经济活动的境内外主体提供重要的价格信息,进而影响经济体的经济决策过程,直至市场价格达到出清状态。离岸人民币市场具有价格发现更加灵敏的优势,可以为市场主体决策提供更加快捷、多样化的信息来源,同时离岸市场相对在岸市场的价差也是一种重要市场信息,一定程度上反映了市场对人民币方向的判断。

为人民币发挥国际结算职能提供支撑

离岸人民币市场可以为人民币发挥贸易结算和贸易融资功能提供条件。2003年3月,《国家外汇管理局关于境内机构对外贸易中以人民币作为计价货币有关问题的通知》规定“境内机构签订进出口合同时,可以采用人民币作为计价货币”,拉开了人民币作为对外贸易计价结算货币的序幕。近年来,我国对外贸易中以人民币进行计价结算的规模和比例均有大幅增长,由贸易带动的人民币国际化进程呈现出了蓬勃发展的局面,离岸人民币市场的不断完善可以为对外贸易中的参与主体提供透明有效的价格信息,并提供多种衍生工具进行汇率风险对冲,提高市场主体选择人民币作为贸易结算货币的吸引力。离岸人民币市场为国际投资者提供了保值避险手段,为进出口企业提供多样化的汇率保值工具,并助力企业利用两个市场、两种资源,降低企业财务成本。

为人民币作为国际计价货币提供支撑

离岸人民币市场可以为人民币发挥大宗商品计价货币职能提供支撑。我国作为大宗商品进口大国,在国际大宗商品定价上缺乏相应的话语权和市场影响力,目前在人民币国际化的整体战略中,推动以人民币计价的大宗商品交易是重要的一环。离岸人民币市场凭借其自由化程度较高、市场参与者类型丰富、对信息反应更加敏感等特点,可以为人民币计价的大宗商品交易提供定价依据及风险对冲手段,保障人民币在大宗商品定价领域影响力的持续提升。同时,发达的离岸市场本身就是吸引国际资本的重要平台,国际投资资本的一部分投资对象以外汇市场作为其主要投资标的,市场参与者丰富、市场产品体系完善、市场流动性水平较高的离岸人民币市场对于吸引国际资本参与到本国货币交易有重要的促进作用,而且具有较强的外溢效应,可以有效提升本国金融市场的发展水平。

为人民币发挥国际储备货币职能提供支撑

离岸人民币市场可以为人民币发挥国际储备货币职能提供重要渠道。目前美元仍是国际上最主要的储备货币,这同美元在全球范围内建立起的灵活高效的外汇市场有密切的关系,国际投资者可以便捷的买入卖出美元,进行资产负债调整。当前人民币国际化进程中,离岸人民币市场可以为境外货币当局提供便捷可靠的获取人民币渠道,促进人民币的国际储备货币职能不断深化。目前资本项目下的“陆港通”和“债券通”,都借助了离岸人民币市场解决融资来源、市场风险对冲等需求。

请先 登录后发表评论 ~