VC假装IPO都赚了很多钱

1. 长长的坡,厚厚的血

作为价值投资的拥趸者,鲜有VC不自诩为价值投资者。凡为价值者,都喜欢赛道是长长的坡,有厚厚的雪,好去滚大大的雪球。

然而,就大多数美股港股公司来说,甚至相当一部分科创板、创业板公司来说,实则是“长长的坡,厚厚的血”。

在过去两年,美港股的中概股公司可谓集体争当高山滑雪冠军,仿佛谁的坡最陡谁便是高山滑雪冠军。

让我们来看一组图,体验一下这心惊肉跳的高山滑雪的刺激感。

被捧上天的新消费代表——完美日记(逸仙电商)的股价走势图。

IPO时市值122亿美元,最高市值160亿美元,现在市值5亿美元。

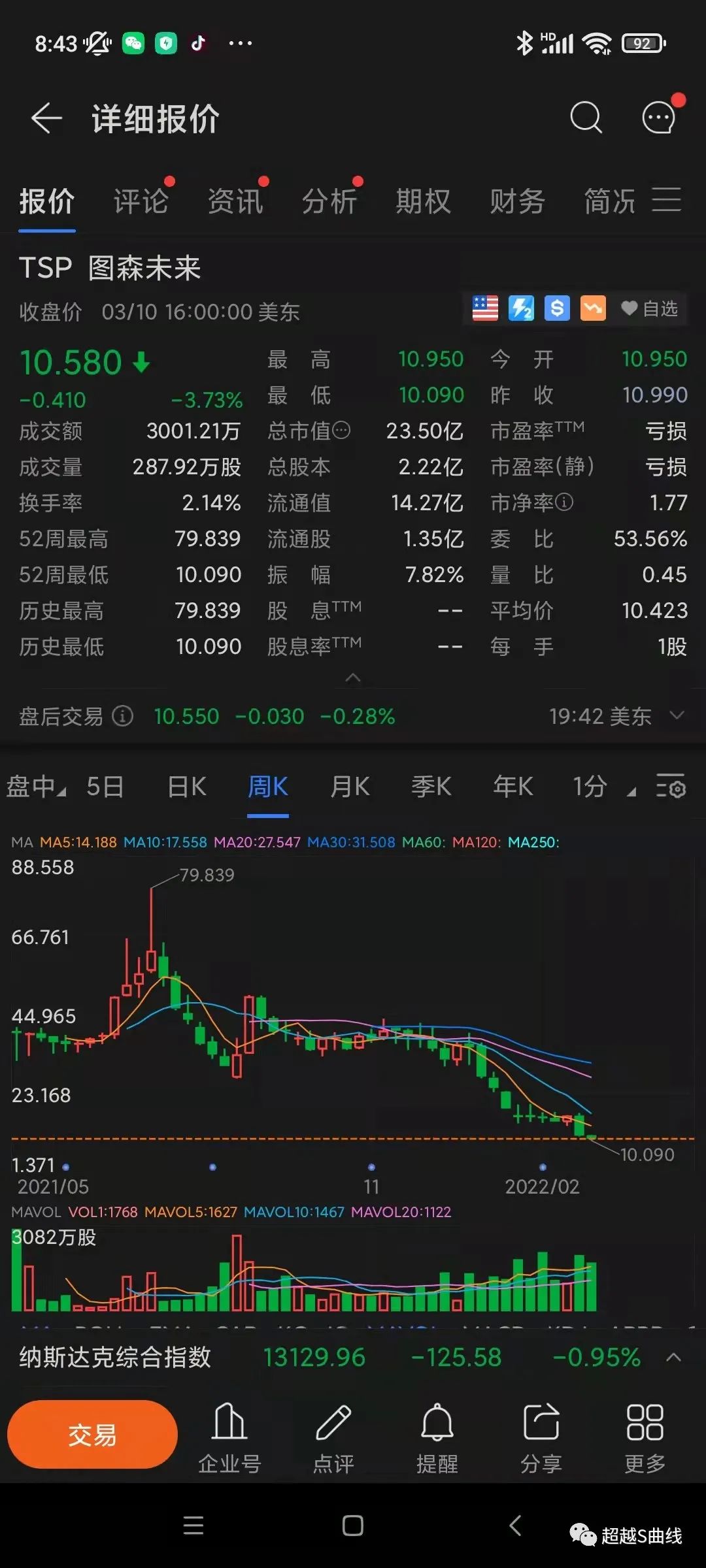

万众瞩目的无人驾驶代表——图森

IPO时市值85亿美元,最高市值177亿美元,现在市值23.5亿美元。

红极一时的人工智能——创新奇智

IPO时市值145亿港币,最高市值163亿港币,现在市值57.6亿港元。

如下表,笔者总结了部分最近两年在美港股IPO的中概股股价表现情况:

注:以上现市值为根据2022年3月11日数据计算;美股公司单位为亿美元;港股公司单位为亿港币;上述数据来源为富途证券。

如果以现价和IPO比较,除了泡泡玛特相对坚挺之外,上述公司几乎都出现了很大程度的下跌,甚至大多数公司现价较IPO价下跌了70-80%;如果和最高价相比,那更是惨不忍睹了。

实际上,从2020年以来,在美港股IPO的公司,除了蔚理鹏和BOSS直聘外,好像很难找到不破发的公司。

2. VC们都在庆祝IPO,然而真的是赚钱还是赚吆喝?

关于IPO回报的分析,笔者在之前分别系统分析了美港股上市、A股上市、科创板上市各种情况下的IPO回报分析,相关文章集合在笔者的新书《投的好,更要退的好》中(本书可在笔者知识星球中下载)。

下表笔者分析了上述公司截止目前主要的投资人股东。

上述数据来源于富途证券。

在很多人眼中,IPO=赚钱套现。然而,现实情况是,IPO并不等于退出(拿到真金白银),更不等于赚钱获益。

举例来说,比如逸仙电商,也就是鼎鼎大名的完美日记,新消费的开山鼻祖。高瓴在BC轮领投了完美日记,完美日记于2020年11月上市,正常解禁期在2021年5月。高瓴目前还持有19.13%的股份,这19.13%的股权按照最高点的股价值差不多30亿美元,而按照现在的市值,则仅值9000多万美元;

同样,真格基金曾经对外称完美日记是其历史上回报最高的项目,但现在恐怕真格要将完美日记从最高回报项目桂冠上踢掉了。高点时,真格所持的股份约价值14亿美金,然而现在仅值4000多万美金。在整个上市的一年半期间,真格出售了大约1.26%的股权。

高榕的情况跟真格大致类似。

在其他案例上,这样的案例同样比比皆是,比如:

华平至今持有掌门教育20.49%的股份;

老虎、软银、DST、软银、今日资本等在叮咚买菜上也损失很大(详见《手欠分析了软银愿景/DST/老虎基金/Coatue在叮咚买菜上的投资回报》;

钟鼎和挚信依然持有云集12.15%和5.12%的股份;

H资本、顺为、CPE源峰、淡马锡、DST则是一起教育集团的长期价值拥趸者;

经纬更是在新氧上长期坚持着30%左右的持股比例;

怪兽充电同样的让高瓴、顺为、小米、CMC、软银亚洲和云九回报惨淡;

红杉和挚信在容联云上也深陷泥潭……

3. 投资的巨人,退出的侏儒?

长期以来,我一直很难理解,这些鼎鼎大名机构的退出逻辑是什么,为什么在这些项目上一直分文不卖。

难道他们的LP没有上市后套现的需求吗?还是他们是公司的真正的长期价值投资者?亦或是什么原因限制他们出售股份?或者他们就是投资的巨人,退出的侏儒?

从人的心态上来说,曾经拥有而后失去的痛苦感,百倍于不曾拥有的感觉。对于投资来说,如果投的项目没有IPO, 那可能损失的只是投资本金;但对于已经IPO的项目,且在能退出的情况下,拥有数十亿美金的市值,却让其流失了,那种追恨莫及的感觉,实在是让人痛苦。

持有即买入。

笔者在《投的好,更要退的好》一书中曾经写到,我们应该视浮盈为继续持有的投资成本。退出关注的核心点是失去的风险,当失去的风险大于持有的潜在收益时,我们应该做出退出的决策。

尤其地,当该项目的持股市值占基金规模的比重很大,且基金组合里其他项目的回报相对一般时,我们更要十分关注该项目一旦出现风险可能带来的对基金的毁灭性打击。

我们也应该同样审视并调整我们的投资策略。

在过往大家经典的逻辑中,投中一个IPO项目,我们就要将股份比例提高,在一个项目上赚的足够多。

然而市场发生了极大的变化。对于美股15亿美金,港股10亿美金,A股50亿人民币市值以下的公司,这一逻辑未来可能会不成立。

核心原因是流动性的匮乏以及股价难以支撑。没有流动性的股价是无根之木、无源之水,难以支撑为继。对于这类公司,持股比例越高,在IPO后退出的难度就越大。比如经纬在新氧持股比例30%,实际上只要经纬一卖股票,对公司的市值绝对是极大的打击。

因此对于这类项目,实际上不仅不应该增持股比,还应该寻找机会在一级市场中伺机CASHOUT,有可能在一级市场退出的回报比IPO还高。典型的案例是金沙江在滴滴上的退出,实际上在滴滴上市之前金沙江所持股份已所剩无几。

请先 登录后发表评论 ~