大型跨國集團匯率避險的“一個原則、三個不做”

本案例中的公司自上世紀90年代開始探索國際化發展,迄今已積累30多年的國際化經營經驗。2021年,公司海外營業收入超過1000億元,涉及40多個幣種,既有進出口貿易,也有跨境投融資。公司的匯率避險理念,可歸納為“一個原則、三個不做”。

“一個原則”指以自然對沖為主、衍生品交易為輔。自然對沖通過保持外匯收入和支出的幣種一致,達到降低或消除外匯風險敞口的目的。但實施難度較高,需要與公司的戰略目標和業務實際相匹配。管理方式包括調整結算幣種、結算帳期,加快運營周轉,運用融資工具提前收匯,融資幣種和收入幣種相匹配等。作為一家大型集團公司,還能通過不同子公司之間敞口軋差來降低整體的敞口餘額。衍生品交易目標在於鎖定外匯敞口風險。

“三個不做”指:一是看不懂的不做,一般選擇基礎衍生品,如遠期合約和簡單期權,儘量避免複雜的衍生品組合。二是帶觀點的不做,即堅持匯率風險中性,不選擇帶有明顯匯率預期的衍生品。三是多重目標不做,即匯率風險管理以鎖定匯率波動風險為唯一目標,不以獲取收益為目的。公司對此深有體會:在金融市場上,收益往往伴隨著風險;有些機構設計的衍生品強調既“防風險”又“增收益”,往往是因為有意無意忽略了產品中某些風險事件;這些風險事件概率較小,但一旦出現就會引發較大的損失。

得益於成熟的外匯風險管理機制,企業在劇烈的金融市場波動中保持了穩健發展。比如,受全球疫情影響,2020年3-4月各種非美貨幣對美元出現大幅貶值,以巴西雷亞爾為例,期間最高貶值達到31%,正是因為公司提前對敞口進行了鎖定,有效保障了在巴西銷售的業務利潤,避免了近1億元的匯率損失。

延伸閱讀:企業匯率風險管理策略有哪些?

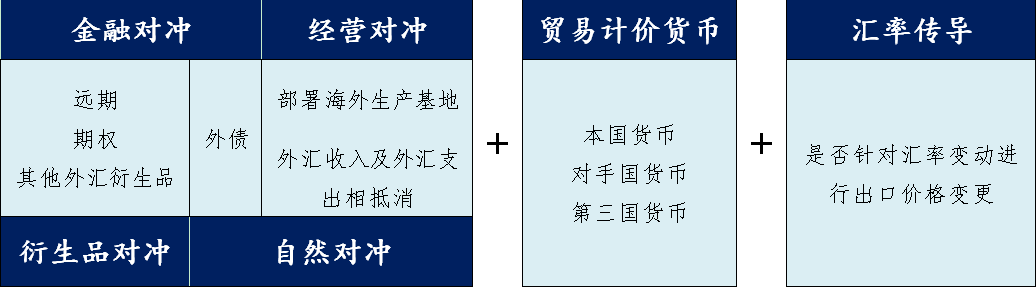

企業匯率風險管理的主要策略包括風險對沖、使用人民幣計價結算、價格轉嫁等。

風險對沖根據方式可分為金融對沖和經營對沖;根據是否運用外匯衍生品,可分為衍生品對沖和自然對沖。

金融對沖是指企業運用外匯衍生品及外債等工具開展套期保值。經營對沖是指企業通過經營活動、匹配自身收支幣種和週期進行自然對沖。企業根據自身經營狀況可採取不同方法。代表性的方法包括:將境內母公司與海外生產基地之間的交易敞口軋差;提前或推遲外幣支付結算時間;將生產基地轉移到海外,消除出口產生的匯率風險(海外需為獨立法人,且計價貨幣和轉移目的地貨幣需保持一致)。

衍生品對沖是指利用外匯市場衍生品對沖匯率風險,是金融對沖的主要手段,運用的衍生工具包括外匯遠期、外匯期權及其他外匯衍生品。自然對沖是指通過持有相同幣種的外幣債務或債權、調整收支週期,將外幣債權與債務相抵來降低企業外匯風險敞口。包括調整外債和經營對沖等方式。

若企業在進出口貿易中使用人民幣計價結算,就不會產生匯率風險。

價格轉嫁是指當匯率向不利方向變動時,企業可以將對應的成本通過報價轉嫁給貿易對手。例如,出口企業在人民幣升值時提高以外幣計價的出口價格,將匯率風險轉嫁給客戶。

延伸阅读

國家外匯管理局企業匯率風險管理服務小組發佈《企業匯率風險管理指引》

提升實體經濟防範匯率風險的意識和能力,是當前做好“六穩”“六保”特別是穩外貿、保市場主體的重要舉措。為説明企業全面認識、科學管理匯率風險,日前,國家外匯管理局企業匯率風險管理服務小組發佈《企業匯率風險管理指引》(以下簡稱《指引》)。

《指引》立足於近年來企業匯率風險管理實踐,大量使用優質企業真實案例,貼近企業實際場景,增強可讀性,旨在便利企業充分瞭解匯率避險的積極意義和關鍵操作。主要包括五大部分:第一部分闡述匯率風險中性的內涵和意義;第二部分介紹企業建立匯率風險管理制度的意義、原則、框架、評價方式等;第三部分介紹人民幣外匯衍生產品概念、適用場景和辦理流程;第四部分從大型企業(以國有企業為樣本)和小微企業等不同市場主體視角,介紹了銀行提供匯率風險管理服務的實踐;第五部分介紹套期保值會計的概念和核算方法等。

歡迎廣大涉外企業下載使用《指引》,可以把《指引》作為開展匯率風險管理的參考指南,建立行之有效的匯率風險管理機制,合理運用外匯衍生品管理匯率風險。企業匯率風險管理服務小組將結合市場實踐對《指引》進行持續更新。

請先 登錄後發表評論 ~