硅谷银行最新动态:储户周一能拿到钱?众多企业风险浮现,美联储有压力了

自3月8日暴雷以来,掌握近2100亿美元资产、全美排行第16的硅谷银行轰然倒下,成为2008年金融危机以来美国最大的银行倒闭案。短短几日,其一直成为全球金融业关注的最大焦点。

// 硅谷银行事件简短回顾 //

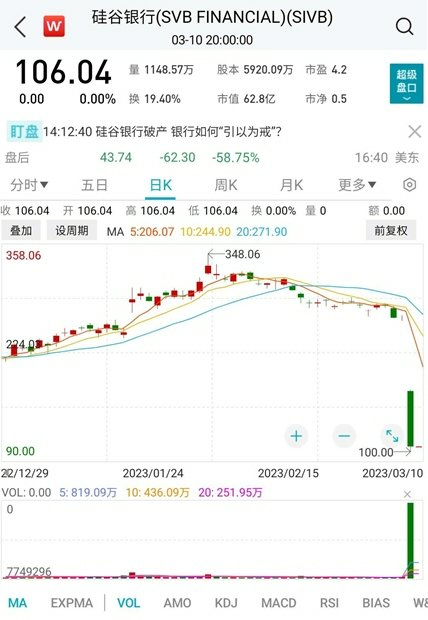

3月8日,硅谷银行(SVB)金融集团出售了210亿美元的证券资产,一季度损失了18亿美元。

3月9日,硅谷银行暴跌60.41%,创20多年最大跌幅。投资者和储户试图从硅谷银行提取420亿美元,该银行的现金余额

为-9.58亿美元,这是10多年来美国最大的银行挤兑之一。

3月10日,美股盘前一定再跌超60%,不过该股随后全天停牌。中午时分,美国加州金融保护和创新部宣布关闭硅谷银行,并任命美国联邦存款保险公司(FDIC)为破产管理人。

// 周末最新动态 //

硅谷银行3月10日被接管后,周末的两天时间成为监管者压低事件影响的窗口期。有报道称,美国联邦存款保险公司(FDIC)正在加紧出售硅谷银行资产,储户有望在周一(3月13日)拿到存款的30%到50%。

FDIC只为每个存户提供最高25万美元的存款保险赔付,这笔金额同样将于周一发放。硅谷银行的多数初创企业和风投客户的存款远高于25万美元。

当地时间3月11日,穆迪下调了硅谷银行金融集团及其银行子公司硅谷银行的评级,并表示将出于商业原因撤销其评级。穆迪将硅谷银行的长期本币银行存款和发行人评级分别从A1和Baa1下调至Caa2和C,将硅谷银行金融集团的本币高级无担保和长期发行人评级从Baa1下调至C。

// 更多受影响的企业浮出水面 //

更多企业在硅谷银行的风险敞口披露,当地时间3月10日,美国流媒体服务商Roku向美国证交会(SEC)递交的文件中称,公司26%(4.87亿美元)的现金储备都存放在硅谷银行,公司不清楚能在多大程度上收回在硅谷银行的存款。但该公司强调,有足够的资金满足至少未来12个月的财务支出。

“元宇宙第一股”Roblox表示,其30亿美元现金中的5%存在硅谷银行。

稳定币巨头Circle表示,该公司约400亿美元的USD Coin储备中,有33亿美元在硅谷银行。Circle对硅谷银行的巨大风险敞口令投资者深感担忧,与美元挂钩的USDC周六进一步承压,一度跌至90美分。

中国医疗初创公司创业者安迪(化名)3月11日午间发了一条微信朋友圈。他的公司大部分美元资产都存在硅谷银行,主要用于美国办公室人员的工资发放。

在线金融服务公司派安赢(Payoneer):有不到2000万美元的资金存放在硅谷银行。

安霸(Ambarella)公司:共有约1700万美元存款存放在硅谷银行。

数字健康服务公司iRhythm Technologies:在硅谷银行设有的运营账户资金余额约5450万美元。公司在硅谷银行处有3500万美元的未偿还贷款。在硅谷银行以外渠道的资金仍在可预见未来足够公司使用。

制药公司Eyepoint Pharma:在硅谷银行存放有“数百万”美元的现金。与硅谷银行拥有最高额度4500万美元的信贷融资便利措施。

私营航空航天器制造商Rocket Labs:有7.9%的现金及现金等价物存放在硅谷银行,总计约3800万美元。

全球最大的住宅太阳能企业SunRun:在硅谷银行的存款总额不超过8000万美元。由于采用了对冲操作,公司在硅谷银行并没有太多的风险敞口。

// 硅谷银行全球分公司情况 //

硅谷银行的英国子公司已经停止交易,不再吸纳新客户,料将宣布破产,这也引发了英国初创企业的恐慌。当地时间3月11日,约180家科技公司的负责人致函英国财政大臣杰里米•亨特请求政府出手干预,称“存款损失有可能破坏行业并使生态系统倒退20年……许多企业将在一夜之间陷入非自愿的清算。”

该信件还警告称,英国只是个开头,硅谷银行在加拿大、丹麦、德国、印度、以色列和瑞典都有分行。如果政府不干预,该行的倒闭可能会在全球各地重创初创企业。

3月11日上午,浦发硅谷银行发布公告称,“浦发硅谷银行成立于2012年8月,是一家在中国境内注册的法人银行。浦发硅谷银行拥有规范的公司治理架构,有独立经营的资产负债表。作为中国首家科技银行,浦发硅谷致力于服务中国科创企业,始终按照中国法律法规规范稳健经营。”

// 影响还将持续? //

美国联邦存款保险公司(FDIC)将为每位储户提供高达25万美元的保险,但硅谷银行的储户多数都拥有超过该数额的存款,其中包括大量初创公司。报道分析,硅谷银行倒闭可能引发科技行业的大范围倒闭和裁员浪潮。

对冲基金和投行已经开始寻求以折价收购硅谷银行的存款和投资者的存款索赔权。不少投资大佬发出警告称,除非美国大银行接管硅谷银行,或者确保存款100%返还,否则周一开市美国银行体系还将承受剧烈冲击,也无法遏制投资者对中小银行的信心下滑。

对冲基金大佬比尔•阿克曼发推表示,政府只有48小时来修复这场很快就无法挽回的错误,除非摩根大通、花旗、美国银行在周一开市之前收购硅谷银行,或者政府保障硅谷银行的所有存款,否则除了“系统性重要银行”外,所有银行的无保险存款都将被提走。

风险投资家兼前科技公司首席执行官大卫•萨克斯也表示,政府需要在周一开市前宣布所有存款都安全无恙,将硅谷银行交给四大银行之一,否则危机将继续蔓延。

// 美联储有压力了? //

耶伦周五召集美联储、联邦存款保险公司和货币监理署的领导人举行会议,讨论围绕硅谷银行的事态发展。

美国白宫发声明说,硅谷银行倒闭后,美国总统拜登11日就此事与加州州长纽瑟姆进行了交谈。但未公布更多会谈细节。

硅谷银行的“轰然倒下”,也引发了市场对美联储激进加息的思考。

3月11日,新华社报道,分析人士表示,硅谷银行关闭凸显美国联邦储备委员会激进加息的负面影响。美联储激进加息,导致债券价格下跌,商业银行存款流失过快、融资成本增加。在这种背景下,硅谷银行并没有做好准备,导致眼下的困境。

分析人士进一步指出,面临这种困境并非只有硅谷银行一家,联邦储蓄保险公司此前警告,目前的利率环境可能对银行业产生严重后果,美国商业银行等金融机构或将因销售或持有多种金融产品而面临总计6200亿美元的损失。

有“新美联储通讯社”之称的华尔街日报记者Nick Timiraos在最新文章里指出,硅谷银行倒闭引发的风波,大幅打消了市场对于50基点加息的预期。

Nick Timiraos称,华尔街投资者们担心,硅谷银行爆雷可能威胁到更大范围内的金融稳定,他们目前更倾向于3月只加息25基点。

华尔街日报援引评论人士观点称,一家资产规模超2000亿美元的银行因为流动性问题倒闭,足以引发美联储的担忧,他们需要仔细评估这轮快速加息对更广泛金融市场的影响。

// 机构如何看? //

平安策略薛威、魏伟硅分析认为,硅谷银行事件引发了市场对美国银行业整体的恐慌,主要有以下三点原因:1、 SVB的公告与破产超出了市场的预期。2、高利率环境以及持续鹰派的美联储,引发市场恐慌迅速蔓延。3.、2008年雷曼危机距今虽接近15年了,但旧伤的隐痛仍然存在。

即使按照偏谨慎的推演,美国部分中小银行步SVB后尘,部分欧洲银行和新兴市场也受到了波及,但由于美国大型金融机构受波及的概率较低,美国经济受显著负面冲击的概率也不高,所以美国通胀与美联储货币政策路径可能并不会受到明显的影响。

浙商证券梁凤洁、邱冠华、周源认为硅谷银行是个案风险,若流动性危机加剧,美联储大概率会给予流动性支持,以避免银行被迫出售AFS(可出售投资)和HTM(持有至到期投资)造成亏损。尽管现有浮亏可伴随美债利率下行化解,但近期欧美持续加息,英国养老金危机、美国硅谷银行破产等风险事件频发,一定程度反映金融机构流动性已承压。后续需持续关注美联储加息力度,不排除此类黑天鹅事件再次爆发的可能性。

硅谷银行破产,外因是美联储快速加息。而我国未大规模货币宽松,当前经济又处于平稳复苏阶段,判断中国国债利率上行幅度有限,银行表内金融投资出现大幅度浮亏的可能性极低。此外国内银行资负结构合理。硅谷银行破产,内因是资负结构期限错配。我国中小银行资负结构合理、流动性充裕。截至22Q4末,我国上市城农商行HTM(持有至到期投资)占总资产的20%,低于硅谷银行23pc;零售存款占总负债的24%,同样远高于硅谷银行。因此海外个案风险不影响我国银行业基本面向好趋势。

来源 :Wind综合每日经济新闻、中国证券报、证券时报等

请先 登录后发表评论 ~