紧抓RCEP实施机遇 扩大人民币跨境使用

要点

人民币在RCEP区域使用已初具规模,支付货币功能、投融资货币功能逐步深化,计价货币功能增强,未来可借RCEP经贸合作深化之机,进一步培育境内外主体人民币使用习惯,充分释放人民币区域使用潜力。

2023年1月,商务部、中国人民银行联合印发《关于进一步支持外经贸企业扩大人民币跨境使用 促进贸易投资便利化的通知》(下称《通知》)。这是继2020年人民银行、商务部、外汇局等六部门联合发文优化人民币跨境业务政策措施之后,有关部门在总结前期工作的基础上对人民币跨境使用制度的进一步完善。《通知》提出,“支持我与周边国家(地区)、RCEP区域内贸易投资人民币结算”。

截至2023年2月末,《区域全面经济伙伴关系协定》(Regional Comprehensive Economic Partnership,RCEP)已获15个成员国全部批准。各成员国在货物、服务、投资等领域均做出高水平开放承诺,在原产地规则、海关程序、电子商务、知识产权、技术标准等方面逐步实现规则统一,为本地区构建起包容、稳定、有预见性的经贸规则框架,将有力提升成员国间政治互信,密切区域内贸易投资往来,促进区域内经济要素自由流动,推动区域生产网络深度一体化发展。这些重大利好都将给与经贸活动密切相关的贸易结算、投融资货币带来深刻调整,并为人民币跨境使用带来更广阔的发展空间。

自2009年跨境贸易人民币结算试点以来,人民币跨境使用在市场需求驱动、金融基础设施完善和金融开放程度提升等多重积极因素作用下得以稳步推进。人民币跨境使用已逐步实现从经常项目到资本项目,从贸易投资到金融交易,从银行、企业到个人的多元业务拓展。2022年,我国货物贸易跨境人民币结算金额已达7.92万亿元,同比增长37.3%;直接投资跨境人民币结算金额6.76万亿元,同比增长16.6%。根据环球银行金融电信协会(SWIFT)数据,人民币为全球第五大支付结算货币、第三大贸易融资货币。

市场对人民币跨境业务的真实需求持续增加。随着RCEP经济圈的逐步形成,各成员国之间的贸易投资程度逐步加深,彼此价值链、供应链与产业链的相互依赖程度不断上升。一些RCEP成员国从中国进口原材料、中间品,加工后复出口给中国或其他成员国,不必再借助于美元计价结算。据亚洲开发银行计算,亚洲与美国的进出口贸易占比不到亚洲进出口总额的10%;但亚洲出口商品中以美元计价的占比高达89%,亚洲进口商品中以美元计价的占比高达77%。因此,扩大人民币在RCEP区域内的使用有助于企业减少汇兑环节、降低汇率风险。

市场主体在跨境贸易投资中使用人民币的内生需求不断上升。从市场主体面对的宏观经济形势来看,人民币汇率双向波动、弹性不断增强已是大势所趋;世界经济增长大幅放缓,美联储、欧洲央行等主要发达经济体央行货币政策调整难度增大,全球流动性隐忧尚存。这使得市场主体在跨境贸易投资中使用人民币以降低交易成本,规避汇率及货币错配等经营风险的内生需求不断上升。

境外主体增加人民币使用规模的意愿进一步提升。在地缘政治风险升级、大国战略博弈加剧的背景下,金融制裁趋向于成为发达经济体使用的惯常手段。这引发国际社会对主流国际货币公共产品属性的信任危机。许多国家转而寻求更加多元化的支付结算货币和国际储备货币,境外主体增加人民币使用规模的意愿进一步提升。中国人民银行发布的《2022年人民币国际化报告》调查显示,超过78%的受访境内外企业考虑在跨境交易中使用人民币或提升人民币的使用比例;而当美元、欧元等国际货币流动性较为紧张时,超过70%的受访境外企业考虑将人民币作为融资货币。

目前,人民币在RCEP区域使用已初具规模,支付货币功能、投融资货币功能逐步深化,计价货币功能进一步增强。

在人民币跨境结算方面,RCEP成员国一直是使用人民币的重要地区。根据《2022年人民币国际化报告》,新加坡、日本、韩国是进行人民币跨境结算较多的国家,在2021年人民币跨境收付金额中的占比分别达到11.3%、2.5%和1.6%。东盟国家人民币跨境使用增长前景良好。根据《2022年人民币东盟国家使用报告》,2021年中国与东盟跨境人民币结算金额4.8万亿元,同比增长16%,十年增长近20倍。东盟国家直接投资项下人民币跨境收付金额合计6094.2亿元,同比增长43.5%。

在大宗商品人民币计价结算方面,2019年以来,国内多家钢铁公司及其贸易商与必和必拓、力拓等RCEP区域内主要铁矿石供应商相继完成多笔人民币计价结算业务,铁矿石贸易人民币计价结算示范效应初步显现。除此之外,上海期货交易所天然橡胶期货价格已经成为东南亚橡胶生产企业定价的基础。

在离岸人民币市场方面,RCEP区域覆盖新加坡、韩国、澳大利亚和日本等主要的离岸人民币金融中心。根据SWIFT 2022年12月数据,韩国、新加坡、日本、澳大利亚分别是全球第4、5、7和8大人民币外汇即期交易经济体,相关交易在全球人民币外汇即期交易份额中的占比分别为14.5%、12.8%、7.6%和7.3%。

在银行间外汇市场方面,人民币与RCEP区域内国家可直接交易的货币范围逐渐扩展,先后与马来西亚林吉特、日元、澳元、新西兰元、新加坡元、韩元及泰铢等货币开展直接交易,并与越南盾、柬埔寨瑞尔、印尼卢比实现区域挂牌交易。

在外汇储备方面,截至2020年末,RCEP成员国中的马来西亚、新加坡、泰国、印度尼西亚、柬埔寨、菲律宾、韩国和澳大利亚8个国家已将人民币纳入外汇储备。

在多双边货币合作方面,截至2021年末,中国与越南、印度尼西亚、柬埔寨、老挝等国签订了双边本币结算协议;与韩国、马来西亚、印度尼西亚、新加坡、新西兰、泰国、澳大利亚、日本等国签署了双边本币互换协议,推动使用本币进行双边贸易和直接投资结算。2022年6月,中国人民银行与国际清算银行(BIS)签署参加人民币流动性安排(RMBLA)的协议,印度尼西亚中央银行、马来西亚中央银行、新加坡金融管理局均参与其中。RMBLA的启用将鼓励更多贸易投资商选择人民币作为贸易结算及投融资货币。

在清算机制方面,我国已在新加坡、马来西亚、泰国、菲律宾、老挝、日本、韩国、澳大利亚设有人民币清算行;人民币跨境支付系统(CIPS)也已经实现东盟国家全覆盖,CIPS 2021年全年处理中国与东盟跨境人民币业务3.3万亿元,同比增长超50%,逐步推动形成RCEP区域内的人民币清算网络。

虽然人民币在RCEP区域的使用已有一定基础,但距离成为区域性重要货币仍有较大差距。其他RCEP国家对人民币的市场接受程度和认可度高低不一,市场主体仍然存在较强的美元使用惯性。未来,可以借RCEP经贸合作深化之机,从以下三个方面进一步培育境内外主体人民币使用习惯、充分释放人民币区域使用潜力。

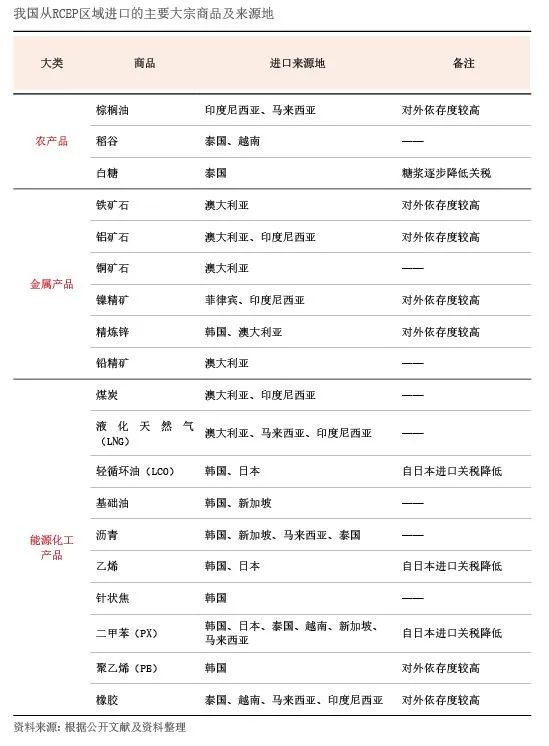

一是以我国在RCEP区域大宗商品主要交易品类为突破口,增强人民币计价结算功能。RCEP成员国是全球大宗商品重要生产与消费区域,我国是区域内最重要的大宗商品进出口国之一。我国从RCEP区域进口的农副产品、金属矿产、能源化石产品及原料等(具体商品品类见附表)在其他成员国大宗商品贸易中占据重要份额。RCEP的关税减让承诺虽然对大宗商品贸易直接影响有限,但协定通过在海关程序、检验检疫、技术标准等方面进一步统一规则、提升贸易便利化水平,有利于大幅降低大宗商品进出口贸易成本。此外,RCEP的投资章节采用“负面清单”模式和“棘轮机制”的高水平开放承诺,在农、林、渔和采矿业方面各方总体开放,有利于经营大宗商品贸易的企业优化区域布局。而原产地累计规则的使用又会带来区域制造业竞争优势的提升,从而以下游产品和设备在区域内的需求增长进一步带动上游大宗商品贸易体量的扩大。从货币职能角度看,RCEP生效实施带来的需求扩大、产业链关联度加深将推动人民币在大宗商品贸易计价职能方面得到进一步提升。

鉴此,应拓展区域内大宗商品贸易领域的人民币跨境使用,积极推动我国与其他RCEP成员国在大宗商品交易中更广泛使用人民币订立合同、创建人民币计价报价方式、推动双边本币结算。深化期货市场改革,加快引入境外交易者,丰富我国在RCEP区域大宗商品主要交易品种以人民币计价的期货种类及其他风险衍生品,提供更多人民币保值增值金融工具,加快推动我国进口规模大、对区域价格影响力强的商品品类形成以人民币期货价格为基础的贸易定价模式。此外,可借鉴低硫燃料油期货“跨境交收”模式,研究我国大宗商品经营企业在RCEP区域内储运贸易布点处建立更多特定品种的海外交割厂库和交收库,进一步便利大宗商品国际化交割服务,推动更多境内外市场主体参考或使用以人民币计价的期货市场定价。

二是以培育中小企业使用习惯为重点,支持跨境电商等外贸新业态用人民币进行跨境结算。RCEP生效实施会给区域内的中小企业带来更多发展机遇。一方面,RCEP为促进中小企业合作和发展设置专门章节,有力改善中小企业在区域内的贸易投资环境。另一方面,RCEP是在亚太区域内达成的范围全面、水平较高的诸边电子商务规则成果,有助于降低以中小企业为主的跨境电商在多个环节的成本。RCEP区域的东南亚成员国一直是我国中小企业的重点布局地区。部分行业报告显示,目前我国有15.8%的跨境出口企业已将东南亚作为第一目标市场,五成左右企业东南亚市场销售额占其海外市场总销售比重超过三分之一。但大部分中小企业汇率风险抵抗能力较差,且对流通环节效率和资金周转周期更为敏感,因此引导中小企业更多跨境使用人民币的优势更加明显。

鉴此,应支持银行和支付机构对跨境电商、市场采购贸易、离岸贸易等外贸新业态提供跨境人民币便利化服务,进一步简化跨境人民币结算流程、提升支付结算效率和资金到账率,促进境内外市场主体使用人民币进行贸易结算。结合外贸新业态各自特点,创新与RCEP其他成员国小额、高频、跨时区、多币种的人民币结算服务。鼓励跨境电商平台及独立站更多使用人民币计价交易。鼓励金融机构、非银行支付机构、征信机构与外综服企业、跨境电商平台加强合作,为中小企业提供涵盖人民币跨境收款、付款、收单、融资、信保等一站式服务。

三是以创新金融服务为依托,丰富人民币区域循环使用场景。我国人民币跨境结算的主要渠道为一般贸易、服务贸易和外商直接投资,基本围绕中资企业“走出去”及与国内的贸易投资往来展开。而人民币跨境流出、境外流转、跨境回流渠道不通畅是导致境外主体持有、使用人民币意愿不强的主要症结之一。解决这一问题关键在于,是否有更发达的金融机构提供更多样、更便捷、更低成本的人民币金融产品,创造更高流动性的金融市场。RCEP的生效实施会为畅通人民币在区域内的循环使用提供更有确定性的机会。尤其是协定关于支付和清算系统的国民待遇条款、新金融服务的准入条款、参加或有权加入自律组织的国民待遇条款、信息转移与信息处理的保障条款等金融服务附件的达成,将催生出亚太地区更高开放水平与更新形式的金融合作,有助于鼓励区域本币金融服务创新,从而进一步提高区域本币的流通基础、使用频次和认可度。

鉴此,应鼓励我国金融机构、第三方支付机构加快RCEP区域布局,稳步拓展人民币境外服务网络,丰富离岸市场人民币金融服务产品种类,提供多元化离岸人民币资产保值增值工具。充分发挥自贸试验区、自由贸易港等对外开放平台作用,引入更多外资金融机构和服务机构,在人民币离岸交易、跨境贸易结算、双向融资服务等领域开展业务创新,深化本外币合一银行账户体系试点,搭建更为顺畅的人民币在岸离岸循环机制。

请先 登录后发表评论 ~